Italien dürfte die Party beenden – der weltgrößte Hedgefonds wettet auf die nächste Eurokrise

Schon fast legendär mein Aufruf im Sommer 2015: → Lasst uns austreten, bevor Italien es tut

Seither gibt es keinen Grund, die Lage optimistischer zu sehen. Das Land bleibt für mich der potenzielle Knackpunkt für den Euro. Unrettbar krank könnte das Land dem Euro den Todesstoß versetzen. Könnte.

Die Vorbereitungen laufen jedenfalls schon länger:

→ Szenarien für den italienischen Staatsbankrott – oder Show zur Erpressung Deutschlands?

→ Euro: Alle schauen nach Frankreich, doch aus Italien kommt die Bedrohung

→ Kommt in Italien die Parallelwährung?

Nun berichtet die FT über die kommenden Wahlen und die Ideen der potenziellen Wahlsieger:

- “A top economic adviser to Italy’s Five Star Movement has urged the EU to debate restructuring public debt — comments that could unnerve investors and highlight the unorthodox economic views of the anti-establishment party leading the country’s polls.” – bto: Nun kann man dazu festhalten: a) Es ist nötig. b) Es ist sogar im Vorschlag der deutschen und französischen Ökonomen enthalten. c) Es hätte schon vor Jahren getan werden müssen. d) Es wird von bto schon seit 2010 gefordert. e) Es führt zu Verlusten, die irgendwie verteilt werden müssen, f) weshalb die Politik sich scheut, das Thema anzugehen.

- “Lorenzo Fioramonti, an aide to Luigi Di Maio, Five Star’s candidate for prime minister, said the ‚time is right‘ for a ‚conversation‘ around debt restructuring in Italy and ‚several other‘ countries. Italy’s public debt exceeds 130 per cent of gross domestic product. ‚We can be pioneers of change in a European system that is ripe for change,‘ Mr Fioramonti said. ‚I don’t want this to be perceived as all we are interested in is getting an easy way out.‘ While an Italian sovereign restructuring would be intended to ease the fiscal burden and reduce government interest payments, the sheer size of the €2.3tn debt load presents the risk of a market backlash and political objections from Brussels and Berlin.” – bto: Natürlich könnte Italien die reichen Privathaushalte höher besteuern. Doch warum, wenn doch die “Provinzen” – also vor allem wir Deutschen – bezahlen? Ich denke, es gehört zu der Drohkulisse, mit der man von einer ohnehin schwachen, wirtschaftlich unbeleckten und vermutlich auch wenig am deutschen Interesse orientierten Regierung in Berlin weitere Zugeständnisse erpressen will. Natürlich ist die Idee mit der Abschreibung über die EZB-Bilanz weder neu, noch so falsch. Ich denke, sie hat was: → Monetarisierung: Rettung oder Desaster?

- “(…) such a move could win support elsewhere in the EU. ‚I’m pretty sure that out of the 27 members of the EU, there are going to be many coming to the party and saying, ›You know what, let’s discuss, because some of my people are also pretty upset about some of these issues‹,‘ he said.” – bto: Davon würde ich aber auch ausgehen!

- “The Five Star leader has also toned down his rhetoric on a referendum to leave the euro — the most disruptive policy proposed by Five Star in recent years — describing such a step as a ‚last resort‘. Mr Fioramonti said Five Star would initially seek to boost Italy’s budget deficit only by 1 percentage point, remaining below the 3 per cent threshold set by Brussels, and hopes that any further increases could be negotiated with EU. The party has also vowed to reduce Italy’s debt-to-GDP ratio by 40 percentage points within a decade.” – bto: Das wäre eine Erklärung dafür, dass die Finanzmärkte so entspannt sind. Es scheint keinen großen Wandel zu geben, wie schon nach den Wahlen in Holland und Frankreich.

- “The debt restructuring push sought by Mr Fioramonti is based on a proposal published online by the Centre for Economic Policy Research in 2014. That would involve the European Central Bank helping countries reduce their indebtedness by buying up government bonds and then in effect writing off the debt.” – bto: nichts Neues für uns. Japan wird es vormachen; bei bto mehrfach schon diskutiert. Es wäre eine denkbare Lösung für das Schuldenproblem allerdings mit offenem Ausgang. Es wäre auch ungerecht, den (dummen) Ländern gegenüber, die lieber sparen, anstatt das Geld auszugeben.

- “Such proposals are likely to unsettle Germany, where many politicians and officials have inveighed against bailing out profligate southern EU states.” – bto: Könnte man meinen. Die Wahrheit ist jedoch eine andere. Ich denke, die deutsche Regierung wäre nur so froh, wenn man diesen Weg geht, solange es nicht zu laut gemacht wird. Die deutsche Bevölkerung versteht das ohnehin nicht.

Doch damit nicht genug. Es gibt Beobachter, die sich in Italien schöne Gewinne ausrechnen, sollte es nicht so ruhig kommen, wie gedacht. Zero Hedge (und mittlerweile auch deutsche Medien) berichtet von der Milliardenwette von Bridgewater gegen europäische Aktien:

- “(…) the world’s largest hedge-fund tripled its bearish wagers against Italian companies in the last three months, mainly focused on the financial sector. The March 4 election is widely expected to produce no clear winner, which would create difficulties in forming a government and make it hard for the country to produce the wide-ranging economic reforms that investors and the European Union are looking for.” – bto: Es ist richtig, keine großen Reformen zu erwarten. Das Land dürfte nur mehr erpressen.

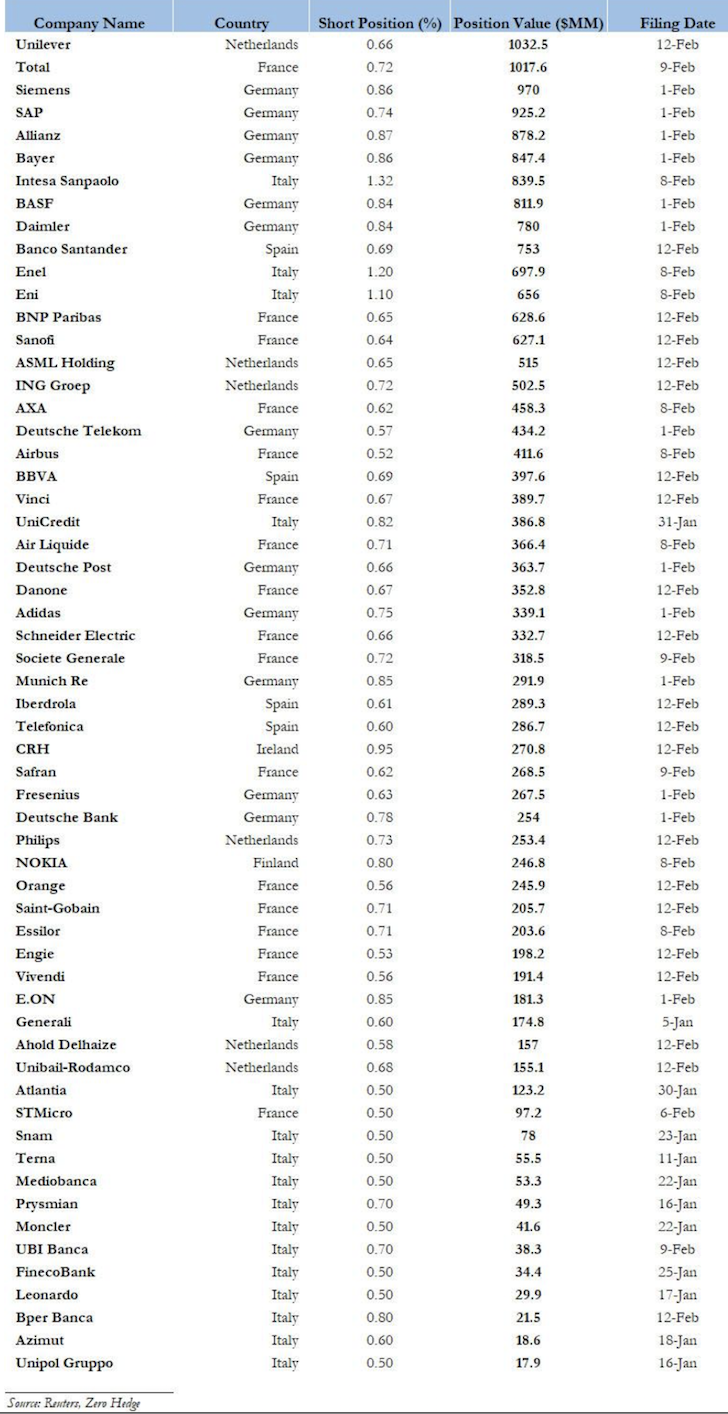

- “Bridgewater boosted its bearish bets against Italian companies to $3 billion and 18 firms, up from $713 million in early October. The investment firm’s positions against European companies as a whole total $3.3 billion and 20 names.” – bto: neben den italienischen Banken übrigens auch Siemens.

- “While an Italexit is unlikely should the Eurosceptics win, Luigi Di Maio, leader of Italy’s anti-establishment Five Star Movement, wants to make it easier for the country’s ailing banks to recover assets, allowing them to maximize their returns. Italian banks have more than 270 billion euros ($336 billion) of non-performing loans, the most of any European nation.” – bto: wobei eine Lösung des Problems gut für die Aktien wäre. Dies glaubt Bridgewater jedenfalls nicht.

- “(…) it emerged at the end of 2017 that the only buyer of Italian sovereign bonds had been the ECB. Now that the ECB is tapering, it is unclear who else may want to buy the Italian “hot grenade” especially if the buyer of last resort is no longer there starting in late 2018 when the ECB’s QE gradually tapers to zero.” – bto: Ich denke, die EZB wird eine Ausrede finden, weiter zu kaufen.

Die Entwicklung dürfte auch Auswirkungen auf den Kurs des Euro haben. Gut möglich, dass die Fragilität der Eurozone den Investoren schlagartig wieder bewusst wird.

Bridgewater wettet aber nicht nur gegen Italien. Auch in Siemens haben die Amerikaner eine Mega-Short-Position aufgebaut. Das liegt sicherlich daran, dass Siemens ein prozyklischer Konjunkturwert ist und wir uns dem Ende des Zyklus nähern. Es könnte aber etwas anderes sein, nämlich die Erkenntnis, dass es gerade in Europa in der nächsten Rezession richtig krachen wird.

Hier die Liste der Shorts:

Quelle: zerohedge.com

Sorgen bereitet in diesem Zusammenhang die ungebrochene Abhängigkeit von den USA und vor allem von der amerikanischen Notenbank:

- “I have long argued that the Achilles Heel of the international system is the edifice of offshore dollar debt outside US jurisdiction. This has mushroomed from $2 trillion to $11 trillion (BIS data) over the last fifteen years, driven by global leakage from zero interest rates and quantitative easing. The world has a ‚short position‘ on the US dollar that it cannot cover in a liquidity crisis.” – bto: Und das würde überproportional auf die europäischen Märkte durchschlagen, also den Abschwung hier beschleunigen.

- Wie wichtig die US-Fed in der Krisenbekämpfung ist, zeigen die Erfahrungen der Finanzkrise: “Once the bomb had exploded, the global shock waves were instant and violent. It was the Fed that then saved the European financial system, preventing a chain-reaction of defaults when the offshore dollar funding markets froze and it became nigh impossible to roll over three-month dollar credits. The European Central Bank and its peers could not create the dollars desperately needed to buttress Europe’s interbank markets. The Fed responded by advancing liquidity swap lines in US dollars to central bank peers, removing all limits over the wild weekend of October 14 2008. Total swaps surged to $580bn.” – bto: Genau das müsste die Fed wieder machen, vermutlich in noch größerem Umfang.

- Doch seither hat sich die Gesetzgebung in den USA geändert. Die Fed dürfte es gar nicht mehr: “The Dodd-Frank Act, rushed through (…) in 2010, prevents the Fed from rescuing individual companies in trouble or lending to non-banks in a panic. It can lend only to ‚insured depository institutions‘ through its discount window with the Treasury’s permission. Fed chieftains Ben Bernanke and Don Kohn warned that these curbs were extremely ill-advised.”

- Natürlich könnte das US-Finanzministerium eine Rettung europäischer Banken genehmigen, doch hier liegt das Risiko: “It not hard to imagine a dark scenario where Donald Trump positively relishes a bout of dollar waterboarding for Europe’s pious elites. (…) The situation would be comical if it were not so grave. The Fed and fellow central banks have stimulated a titanic expansion of debt over the last quarter century: an asymmetric policy of letting booms run their course while always intervening to prevent busts, culminating in the final throw of QE. (…) While one branch of Western governments has created this leviathan of leverage and interlinked global asset speculation, another branch has called into question whether there will be a lender-of-last resort when the moment of reckoning finally comes. Just brilliant.”

Welchen besseren Weg gibt es, auf diesen Unfall zu wetten, als die Spekulation gegen ausgewählte europäische Aktien?

- Szenario 1: Es gibt nur eine Turbulenz in Italien –, italienische Banken fallen.

- Szenario 2: Wir kriegen eine normale Rezession –, Ölaktien und Zykliker wie Siemens fallen.

- Szenario 3: Wir kriegen eine neue Eurokrise –, alles fällt.

- Szenario 4: Die US-Fed rettet nicht – Armageddon.

Klingt eigentlich recht smart, was Bridgewater da macht – oder? Und zur weiteren Absicherung hat Bridgewater die Position in Gold und Goldminen aufgestockt. So macht man das.

→ zerohedge.com: “Bridgewater Unveils Its Biggest Short In Years”, 13. Februar 2018