Exzellente Beschreibung der Lage: „The New Fragile“

Bereits im März 2009 habe ich über die „New Realities“ geschrieben. Ein Begriff, der später bei Pimco abgewandelt als „New Normal“ promotet wurde. Im Kern ging es schon damals um das Thema der Eiszeit, also einer Periode geringen Wachstums mit häufigeren Rezessionen und mageren Kapitalerträgen. Die These: Ohne eine Bereinigung der Schuldenlast wird es nicht zu einer nachhaltigen Erholung kommen. Dies gilt auch noch heute.

Thomas Mayer bringt nun einen vielleicht noch passenderen Begriff: „the New Fragile“, also eine Periode mit hoher Unsicherheit und Volatilität zwischen den Krisen. „Wir leben in einer fragilen Periode nach der großen Finanzkrise und vor der nächsten Krise, die nicht weniger und wahrscheinlich sogar noch schwerer sein wird als die letzte“, hält er nüchtern fest.

Die Argumentation geht so:

- Politiker und Notenbanker verstehen die Gefahr der Situation nicht und werden die falsche Politik fortsetzen, bis sie scheitert.

- Die Mainstream-Ökonomen nutzen das IS-LM-Modell. Danach gibt es am Schnittpunkt beider Kurven einen idealen Zustand. Investitionen (I) und Sparen (S) sind ausgeglichen, wie auch Angebot (M) und Nachfrage (L) nach Geld.

- Indem die Notenbanken die Zinsen senken, kommt es zu einer Belebung der Realwirtschaft durch billigeres Geld, also eine Verschiebung der IS-Kurve nach rechts. Tiefere Zinsen und mehr Produktion wäre dann die Erwartung.

- Das Modell geht offenbar davon aus, dass die Notenbanken das Geldangebot kontrollieren (falsch) und Kapitalmärkte sowie Verschuldung spielen keine Rolle (ebenfalls falsch).

- Das ist natürlich in der heutigen Situation besonders problematisch, weil gerade die hohe Verschuldung Krisenauslöser war und ist.

- Statt die Modelle anzupassen und vor allem die Rolle der Verschuldung mehr zu berücksichtigen, halten die Akteure an dem Modell fest und im Falle der Notenbanken erhöhen sie nur die Dosis.

- Dabei bieten sowohl die österreichische Schule der Nationalökonomie wie auch die Arbeiten von Hyman Minsky gute Ansatzpunkte. – bto: die von Steve Keen gut weiterentwickelt wurden.

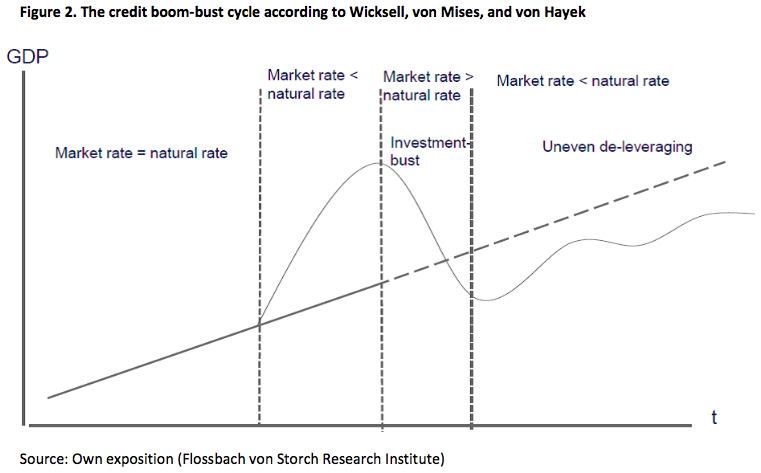

- Die Anwendung der österreichischen Schule erläutert Mayer mit dieser Abbildung:

Quelle: Flossbach von Storch Research Institute

- bto: Sehr schön sieht man hier das Trendwachstum (letztlich Erwerbsbevölkerung und Produktivitätszuwächse) und die Abweichung vom Trend. Zunächst die Boomphase, in der Geld zu billig ist (also unter der „natürlichen Rate“), gefolgt vom unweigerlichen Platzen der Blase von Fehl- und Überinvestitionen, die man dann mit noch billigerem Geld bekämpft, was aber nichts bringt, weil zunächst einmal ein Deleveraging stattfinden muss. Im Gegenteil, das billige Geld verzerrt den Prozess des Deleveraging, weil das Bereinigen von Fehlinvestitionen und Überkapazitäten verhindert wird und damit Zombies länger am Markt bleiben.

- Mayer dazu: Weil die Erholung nach der Krise schwach ist, kommt es auch zu keiner Inflation, was die Schulden noch schwerer macht. Deshalb halten die Notenbanken an den tiefen Zinsen fest, was die Bereinigung weiter verhindert. Die Wirtschaft bleibt in einem Umfeld von wenig Wachstum, tiefer Inflation und tiefen Zinsen gefangen. – bto: in der Eiszeit.

- Damit verstärken sich die negativen Effekte. Die Strukturprobleme verhärten sich, jede Anpassung wird noch schwerer und noch schmerzvoller. Für Mayer liegt eine Lösung nur noch in einer erneuten Krise. – bto: Das klingt schon fast so, als ob der Crash die Lösung sei. Richtig ist natürlich, dass eine solche Krise für den Euro tödlich sein wird.

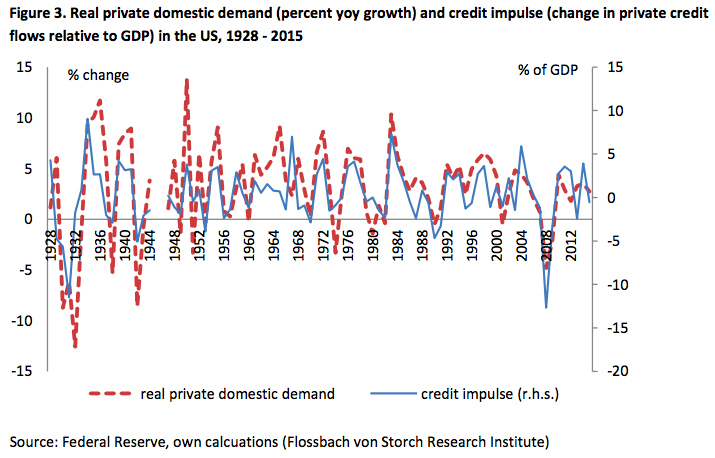

- Mayer zeigt dann noch die empirischen Daten für die USA, um zu belegen, dass das obige Modell zur Erklärung taugt. Dabei stellt er die private Nachfrage in Bezug zur Kreditaufnahme. Offensichtlich treibt die Verschuldung die Nachfrage und – wie ich ergänzen würde – die Vermögenspreise:

Quelle: Flossbach von Storch Research Institute

- Mayer bezieht sich sodann auf die Forschungen von Nassim Taleb und betont, dass Systeme umso krisenanfälliger werden, je zentraler sie gesteuert sind, je stärker die einzelnen Bausteine mit einander verbunden sind und je geringer die Toleranz für Fehler ist. All dies sieht er heute gegeben. Die Notenbanken steuern zentral. Über den Wechselkurs, den jeder möglichst tief halten möchte, sind die verschiedenen Länder und Regionen miteinander verbunden, während schwaches Wachstum, niedrige Inflation und hohe Schulden nur noch wenig – gar keinen – Raum für Fehler lassen. – bto: eine glasklare Analyse.

Danach beantwortet Mayer die entscheidende Frage, was das Ganze für Konsequenzen für die Geldanlage hat. Die Investoren haben drei Optionen:

- Weiter mitspielen im Spiel der Notenbanken und auf das Beste hoffen. – bto: also Anleihen, Aktien, Immobilien, gerne auch auf Kredit.

- Auf den Zusammenbruch setzen. – bto: Problem ist hier das Timing, wie ich auch in der Eiszeit schreibe. Märkte können länger falsch liegen, als wir Geld haben, gegen sie zu wetten.

- Sich mit dem Portfolio darauf einstellen.

Wenig verwunderlich: Mayer ist (wie Stelter) für die letzte Option. Und er ist auch genauso langweilig wie ich, wenn es um die Investitionen geht (nachzulesen in der Eiszeit und in der Serie „Was tun mit dem Geld“):

- Robuste Geschäftsmodelle mit stabilen Cashflows und geringem staatlichen Einfluss. – bto: was ich „Qualitätsunternehmen“ nenne.

- Mit geringer Verschuldung. – bto: vor der ich auch warne.

- In einem gut diversifizierten Portfolio, um Risiken zu streuen. – bto: wozu aus meiner Sicht zwingend eine internationale Streuung gehört.

Mayer hat recht. Wir wissen nicht, wann es knallt und auch nicht wie. Deshalb ruhig und diszipliniert anlegen und dabei auf die Kosten achten.

→ Flossbach von Storch Research Institut: „The new Fragile“, 7. Juni 2016