Best of 2017: Was passiert, wenn der Euro platzt?

Wie immer zum Jahreswechsel ein Rückblick auf die Highlights des Jahres, Artikel, von denen ich denke, dass es sich lohnt, sie nochmals zu lesen.

Dieser Beitrag erschien im März bei bto:

Die Frage, was passiert, wenn der Euro platzt, war bereits Gegenstand der Diskussion bei bto. Erinnert sei an diesen Beitrag:

→ „Was wäre, wenn der Euro platzt?“

Nun nimmt sich die Deutsche Bank in einer ausführlichen Studie des Themas an. Durchaus eine interessante Betrachtung:

- „A Eurozone break-up is likely to be one of the largest financial and economic shocks in modern history. In earlier work we demonstrated that there is plenty of historical experience of currency union break-ups including Scandinavia, the Latin Currency Union, Yugoslavia and the USSR. But the Eurozone is unique in both size and level of financial integration. This makes historical precedents a poor benchmark for assessing the consequences.” – bto: Das macht das Verschleppen der Krise durch die Politik zu einem umso größeren Verbrechen. Der Schaden eines chaotischen Endes dürfte verheerend sein.

Erstaunlich geringe Abweichungen vom fairen Wechselkurs

Zunächst analysiert die Bank die Abweichungen vom „fairen Kurs“ für die einzelnen Länder. Das Ergebnis erstaunt: „Contrary to popular belief we find that these are quite small.”

Dabei geht die Bank so vor:

- “We use Purchasing Power Parity (PPP) and Fundamental Effective Exchange Rate (FEER) models to calculate fair value. The PPP model assumes that real effective exchange rate should converge to its average pre-EMU level. The FEER model assumes that the real effective exchange rates should adjust to whatever level would bring national current accounts to the average pre-EMU levels, this being consistent with domestic saving-investment equilibria.” – bto: Das klingt erstmal vernünftig. Wie sonst, sollte man es machen?

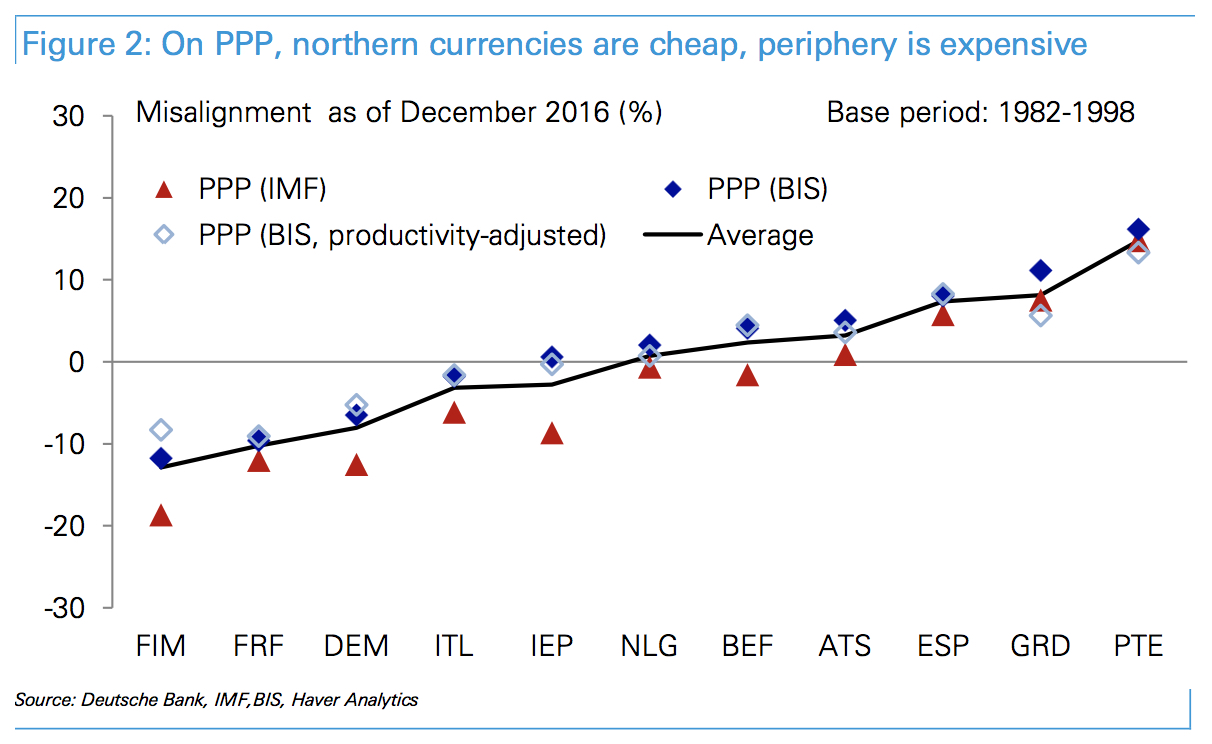

- „In terms of purchasing power parity, we observe the predictable pattern of the northern member states being undervalued and the periphery being overvalued. At one end of the scale, Finland, France, and Germany are about 10% undervalued. At the other end, Spain, Greece, and Portugal are 5-15% overvalued. In aggregate, the euro is currently cheap.” – bto: Es stellt sich die Frage, ob dies begründet ist.

Abbildung 1: PPP-Analyse

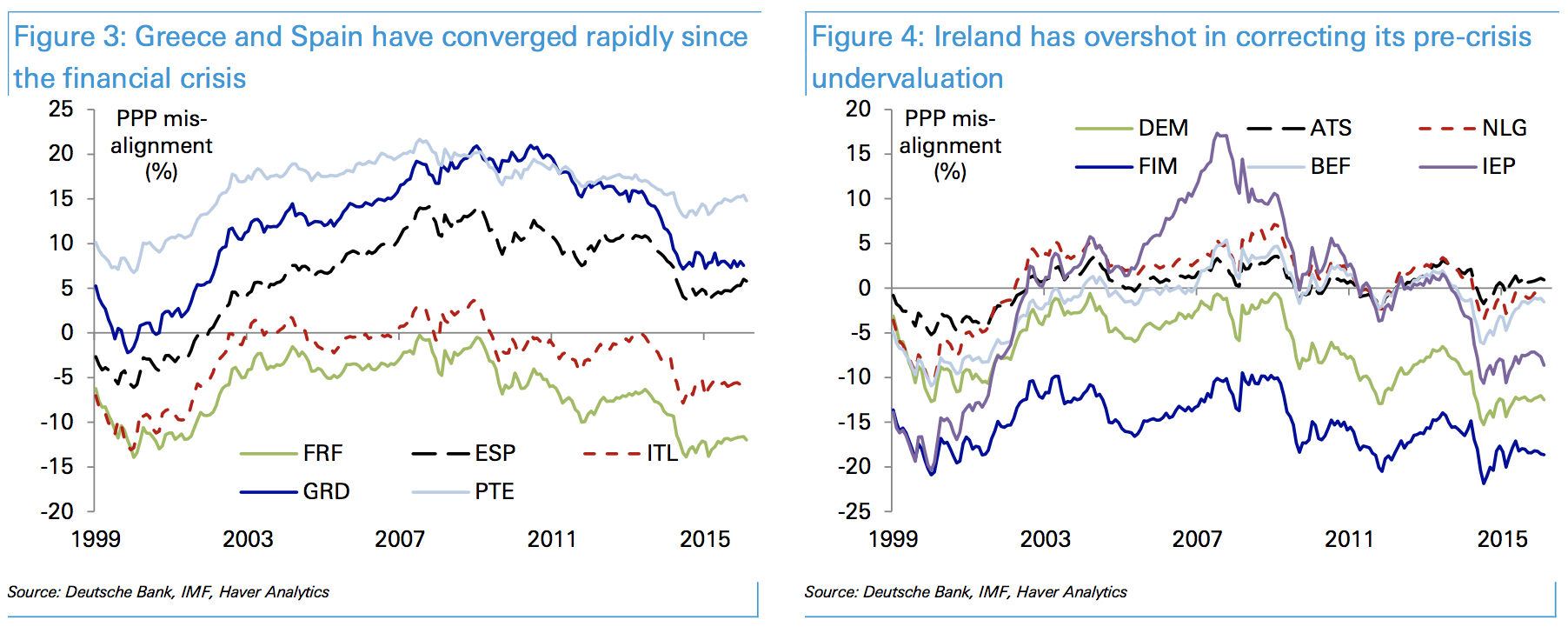

Dann zeigt die Bank auch noch die Entwicklung über die Zeit. Interessanterweise waren Italien und Frankreich nie überbewertet und profitieren sogar von einem global gesehen schwachen Euro. Spanien, Griechenland und Portugal hatten eine erhebliche Überbewertung, die sich außer in Portugal abgebaut hat:

Abb. 2: PPP im Zeitablauf

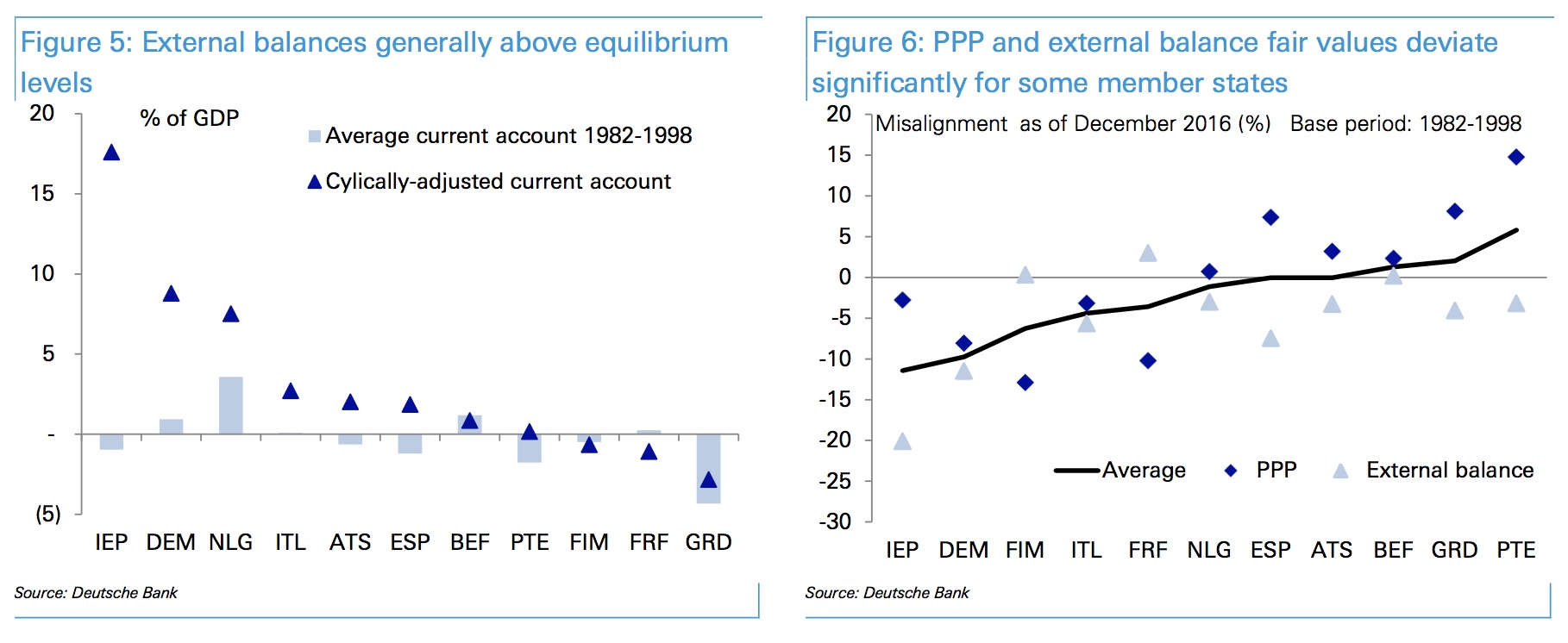

- “Moving on to the external balance FEER model, the results suggest that the aggregate euro is currently even more undervalued than on PPP, the result of current account balances generally sitting above their equilibrium levels.” – bto: Die Ursache dafür ist, dass diese Länder in einer tiefen Rezession stecken und deshalb weniger importieren.

- “(…) the implicit Greek drachma and the Portuguese escudo are much closer to fair value than on PPP. If this seems surprising, consider that in cyclically adjusted terms the periphery is running current accounts that comfortably exceed pre-EMU averages. External balances have improved considerably since the financial crisis.”

Abb. 3: Leistungsbilanzen und theoretische Wechselkurse

Die Autoren blicken dann noch auf Frankreich, wo Marine Le Pen sich besonders große Vorteile aus einem Euroaustritt ausrechnet. Nach ihren Analysen ist der Franc, wenn überhaupt, unterbewertet, weshalb sich kein Abwertungsgewinn ergeben dürfte. Diese wäre nur Folge der dann geänderten Wirtschaftspolitik, die auf notenbankfinanzierte staatliche Ausgabenprogramme setzt.

Aufwertung statt Abwertungen zu erwarten (Modell)

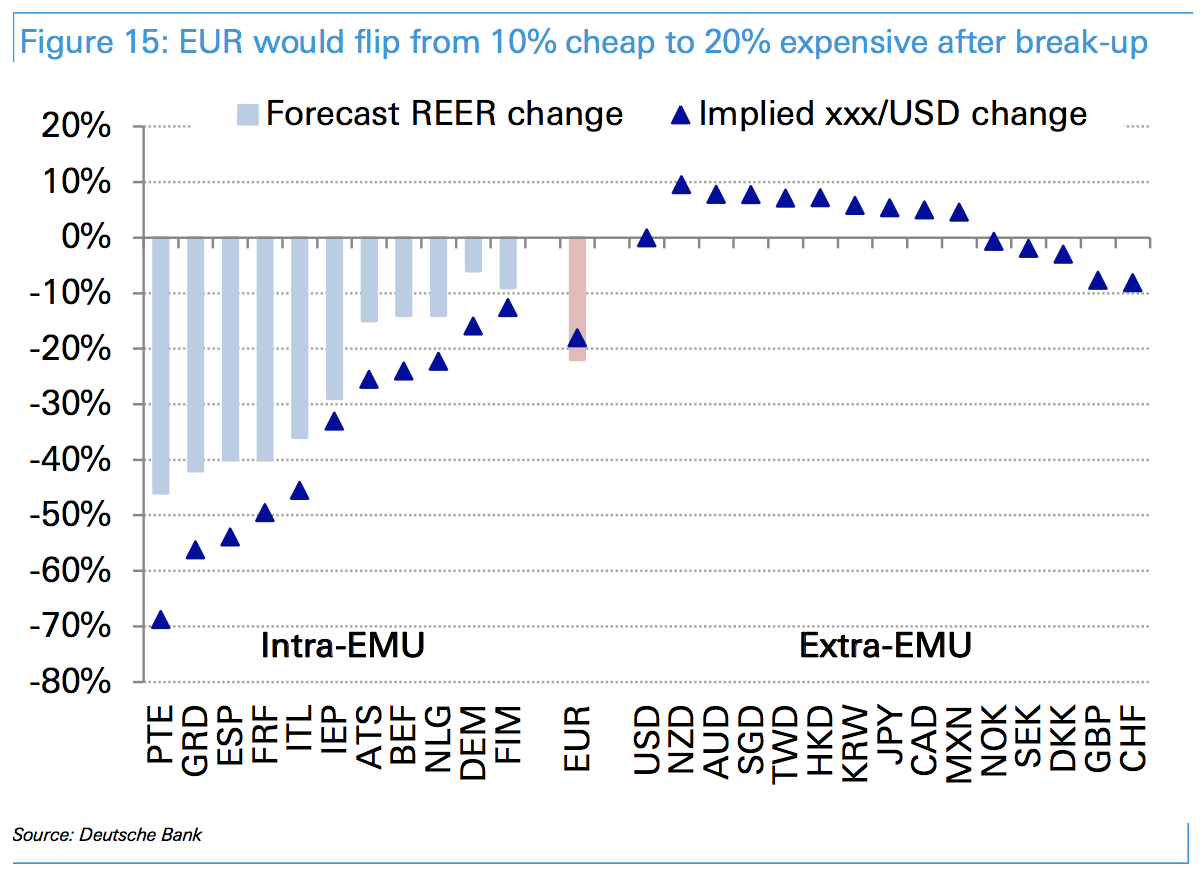

Allgemein wird davon ausgegangen, dass es zu einer Abwertung der neu eingeführten Währungen der ehemaligen Eurokrisenländer inklusive Frankreichs kommt. Nimmt man das Modell der Deutschen Bank, so ist dem nicht so. Im Falle einer friktions- und kostenlosen Auflösung (o. k., unwahrscheinlich) würden sich die Währungen gemäß dem oben genannten Modell entwickeln und gegenüber der Welt eher aufwerten. In Summe ist also ein geteilter Euro mehr wert als ein einheitlicher:

- “In aggregate – and under the brave assumption of no cost – a trade-weighted basket of legacy European currencies should appreciate. The euro is undervalued by about 10% in trade- weighted terms or 8% against the US dollar. (…) the German deutschmark turns out to be overvalued against all currencies except the Irish punt. Portugal would devalue by up to 15% against Germany but only 5% against the dollar. A new Greek drachma would not have to devalue at all against the dollar and only 10% against Germany.” – bto: wie gesagt, basierend auf der Annahme, dass das Modell passt und es zu keinem Überschießen an den Märkten kommt.

Abb. 4: Veränderung der nationalen Währungen gegenüber dem US-Dollar. Ich denke, die Bank hat hier im Titel “undervalued” und “overvalued” verwechselt. Der Dollar ist sicherlich überbewertet:

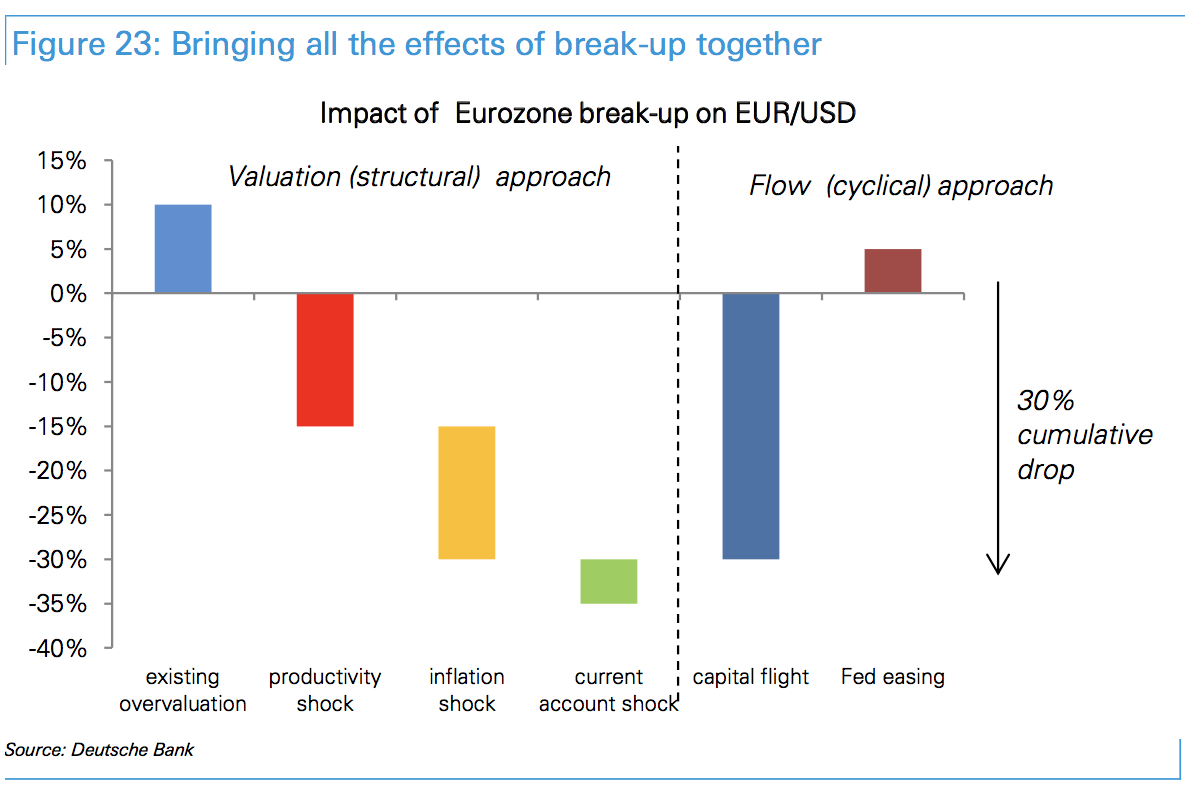

In der Praxis 30 Prozent Sturz des Euro

Die Bank erweitert dann die Modellannahmen:

- “Clearly, the assumption of a ‚zero-cost‘ Eurozone break-up is unrealistic. A break-up would have very large cyclical and structural implications. (…) We estimate the impact on the euro in two steps, starting with how much euro weakness would be likely to materialize just before break-up. In a perfectly rational market, the value of EUR/USD just before break-up should be equal to the value of its constituents just after.” – bto: was eine unglaubliche Intelligenz des Marktes voraussetzt. Eher dürfte es deutlich darunterliegen.

Losgehen dürfte der Anfang vom Ende mit der Einführung von Kapitalverkehrskontrollen, um ein weiteres Anschwellen der Target2-Forderungen/Verbindlichkeiten zu verhindern:

- “The defining event of a Eurozone break-up would be a capping or outright suspension of cross-border Target 2 payments, the ECB’s system of real-time cross-border euro settlement. This could happen by the ECB capping or suspending commercial banks’ access to central bank liquidity. Capital controls and a loss of market-access would likely entail financial costs much greater than those experienced by Greece or Cyprus or indeed the 2008 financial crisis.” – bto: Vor allem wäre es ein überdeutliches Zeichen. Dann ist es auch aus Anlegersicht zu spät, zum Handeln.

- “Taking it all together our baseline would therefore be that capital controls, a ‚sudden stop‘ and large levels of unhedged FX exposure would generate a deep recession and lasting negative effects on productivity.” – bto: Zuvor hat die Bank den Zusammenhang von Produktivitätsfortschritten und Wechselkursen erläutert. Demnach gehen schwache Produktivität und schwache Wechselkurse einher. Der Verlust an Produktivität ist denkbar.

- Hinzu kommt dann noch eine strukturell höhere Inflation in den Ländern der Peripherie (wie vor dem Euro) was auch zu tendenziell schwächeren Währungen führt: “As a baseline, we assume that the market would expect inflation in the periphery (including France) to widen by 2.2% relative to their trading partners on an annual basis over the next ten years, worth about 25% in the REERs in ten years’ time.” – bto: nachvollziehbar.

- “The PPP fair value of the overall trade-weighted EUR would decline by about 30% from 10% over-valued to 20% under-valued. Approximately half of the adjustment would be due to a negative productivity shock and the other half due to a positive inflation shock.” – bto: Das ist schon ein erheblicher Schock.

- “From being under-valued by around 10% the Deutschmark would shift to being moderately cheap. On the flipside, the periphery would appear dramatically over-valued from current levels: Spain, Greece, Italy and Portugal would all need to devalue by more than 40%.” – bto: Womit natürlich die DM gegenüber diesen Währungen massiv aufwerten würde mit den entsprechenden Folgen für die Konjunktur.

- “At one extreme, then, the Portuguese escudo could be almost 70% weaker against the USD. At the other end, the Deutschmark would need to depreciate by 15%, which is required for the REER to remain stable against significantly devaluing European peers. Lastly, we also included other European currencies to show that they would depreciate 2-3% against the dollar to preserve their competitiveness against a devaluing Eurozone.” – bto: Chaos pur.

Abb. 5: Verglichen mit dem Modellwert nach Euro-Ende wären die Währungen alle überbewertet (müssten also deutlich fallen):

Kapitalflucht verstärkt die Abwertung

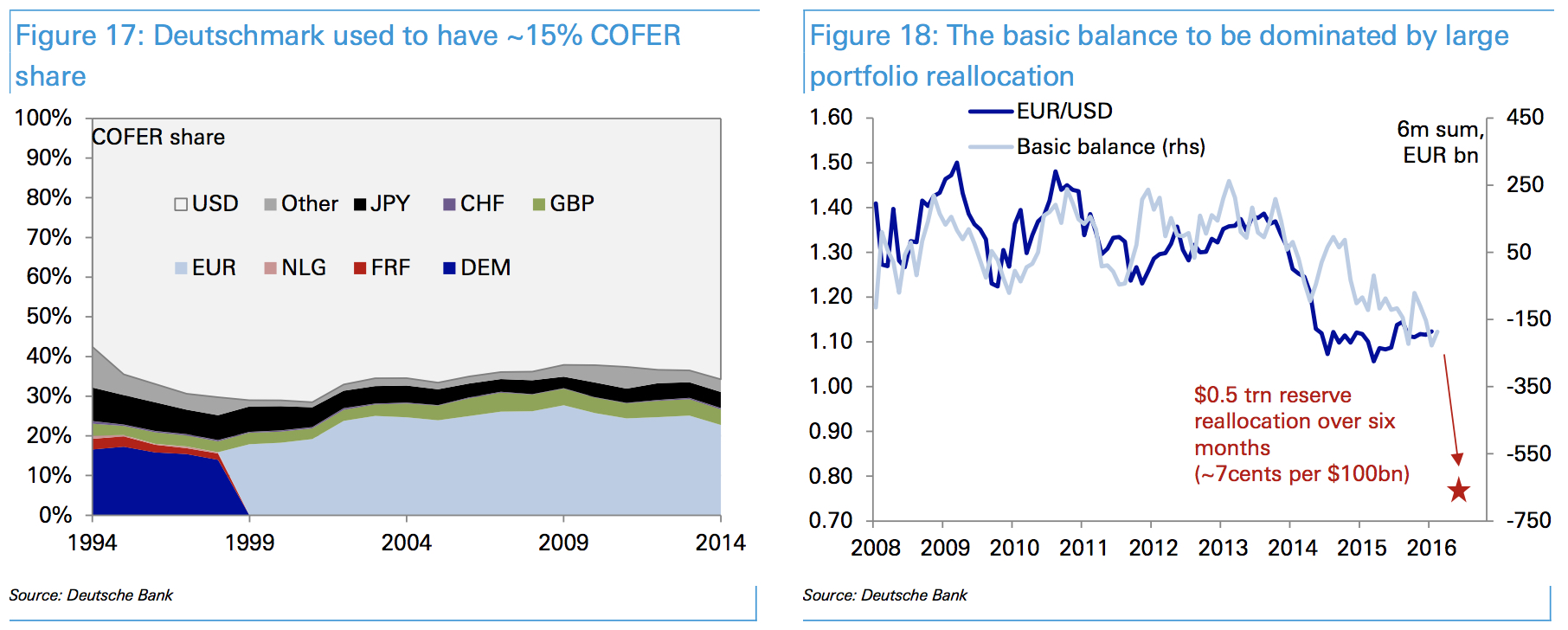

“All things considered, we estimate that global reserve managers would retain only an 8-10% allocation to the DEM after break-up. This implies a reallocation of around $0.5-0.9 trillion of reserve manager’s current Eurozone assets of $1.6trn. How much would this be worth in EUR de-rating? We use a simple relationship between the basic balance and EUR/USD that has proven quite robust since the start of the financial crisis. Assuming that $0.5trn would be liquid enough to be reallocated to the US over the course of six months, this debt reallocation flow would be worth a roughly 30% depreciation in EUR/USD.” – bto: Man sollte daran erinnern, dass allein die DM früher eine Bedeutung wie der Euro heute hatte!

Abb. 6: Die Wirkung der Kapitalflucht

Doch damit nicht genug. Auch der Privatsektor aus der ehemaligen Eurozone dürfte sich an der Flucht beteiligen (wenn er nicht, was viel intelligenter wäre, schon vorher Kapital in andere Währungsräume verlagert): “Our assumption of capital flight is extremely conservative because net private sector flows are assumed to remain unchanged. (…) First, in the event of break-up it is unlikely that core European markets can offer sufficient size and liquidity to accommodate safe- haven capital flight from the periphery. Second, the uncertainty around post- break-up arrangements and the cost that this may entail for Germany would reduce the attractiveness of German assets as a safe-haven. (…) Finally, there have been 2.5 trillion of capital inflows into Europe since 1999 a portion of which is likely to be attributed to a ‚euro‘ premium related to the ECB policy credibility and a (partial) implicit German guarantee on all Eurozone assets. (…) A 500bn EUR reserve re-allocation would be the lower bound of potential capital flight in the run-up to breakup. ” – bto: Nichts wie raus aus Europa wäre die Zusammenfassung.

Monsterwelle an Notenbankgeld

Natürlich würden die Notenbanken der Welt in einem noch nie da gewesenen Maß auf diesen Schock reagieren. Vor allem die Fed dürfte eine Monsterwelle an US-Dollar Liquidität über die Weltmärkte rollen lassen. Dies erwartet auch die Deutsche Bank: “For the Eurozone, this would imply ten-year bund yields going to -10bps, the QE peak of last September. The Fed could push ten-year Treasury yields back to 1.5%, close to the lows of both last year and 2012. In that scenario, the beta of roughly 10cents per 100bps implies EUR/USD rising 5-7%. This lift in EUR/USD would also be consistent with the German schatz yield going to -1.5% and two-year Treasury yields falling to zero. An even bigger Fed reaction pushing 10yr UST yields down to 1% would provide a positive offset to EUR/USD that is closer to 10%.” – bto: Ich denke, diese Annahmen sind noch zu vorsichtig. In Wahrheit stehen wir dann vor der Kernschmelze.

Ein klares – trübes – Bild

Die Zusammenfassung der Bank ist dann auch nicht verwunderlich:

Abb.: 7 Zusammenfassung

Fazit der Bank: “If the market were to price this scenario after the French presidential elections, EUR/USD could fall by about 25%. Our results suggest that no Eurozone currency would benefit from being on its own—and we would specifically caution against the notion that the Deutschmark would appreciate outside the Eurozone.” – bto: wieso sollte sie auch angesichts der dann realisierten (da sind sie ja schon) Billionenverluste?

Und hier der Link zur Studie: