Best of bto 2020: Wie rette ich mein Geld vor dem Eurocrash?

Dieser Beitrag erschien im Januar 2020 bei bto:

„Sehr geehrter Herr Stelter,

gerne lese/sehe ich Sie. Allerdings nicht als Impulsgeber, da unser/e Denken und Erfahrungen zu ähnlich sind und ich eher frisches Brainfood und Widersprüchliches lese als das, was ich in unserem Alter für historisch gesichertes Wissen halte. Gerade stöbere ich auf Ihren Seiten und stoße auf die 2015 zuletzt bediente Frage “Was tun mit unserem Geld”. Hier finde ich zumindest für mich noch Fragen, die mich auch seit 2012 beschäftigen – genauer: seitdem Frau Merkel Herrn Schäubles Grexit-Plan verhindert hat. Diese lauten: Was passiert eigentlich mit dem Vermögen deutscher Sparer/Anleger beim absehbaren €-Crash? Ich gehöre nicht zu den aktuell aufgewachten Crash-Propheten, halte diesen aus volkswirtschaftlichen Gründen aber für – irgendwann – unausweichlich.

Ich meine, von Märkten etwas zu verstehen. Bei einem solchen Crash kommt aber das Handeln von (Zentral-) Banken und Regierungen hinzu, das ich für unkalkulierbar halte.

Fragen wie: “Vermögen aus dem Euroraum, reicht die kleine Schweiz oder muss es USA sein?” oder “Verliert der Sparer unter 100.000,- bei Bankenrun und Zwangssteuer auf sein Vermögen oder profitiert er von der sofort einsetzenden Aufwertung der DM?”, wie auch “Gold halten in ETF, im Schließfach oder im Garten?” drängen sich auf. Selbstverständlich ist die Antwort bei größeren oder großen diversifizierbaren Vermögen wieder eine andere.

Ich habe im Freundeskreis noch keine völlig befriedigende Antwort gefunden. Nur eines ist sicher: Wenn es passiert, muss alles lange vorbereitet sein. Bei Bankenrun und Kapitalverkehrssperre ist es zu spät.

M. E. müsste diese Frage mindestens Hunderttausende Deutsche beschäftigen, was sie wohl aber nicht tut. Wir wandern wie die Lämmer zur … -Bank.

Ich erwarte keine Antwort. Vor meinem geistigen Auge imaginiere ich hier lediglich einen Dialog zwischen Herrn Sinn, Axel Weber, Thomas Mayer und Ihnen und versuche, mir die Gesprächsbestandteile vorzustellen.

Herzlichen Gruß und alles Gute”

Spannende Fragen. Ich würde sie so strukturieren:

1. Kann es einen „Euro-Crash“ geben?

2. Welche Auswirkungen hätte ein Euro-Crash auf Wirtschaft und Finanzmärkte?

3. Auf welche Szenarien muss man sich einstellen?

4. Was bedeutet das für die Geldanlage?

Lassen Sie mich die Fragen der Reihe nach besprechen:

1. Kann es einen „Euro-Crash“ geben?

Ich denke, die kurze Antwort lautet ja. Wir wissen, dass die grundlegenden Probleme des Euro nicht gelöst wurden. Im Gegenteil haben sich die Mitgliedsländer der Eurozone immer weiter auseinanderentwickelt, statt sich anzunähern.

Obwohl der Leser das Szenario für „gesichertes Wissen“ hält, lohnt sich ein zusammenfassender Blick, den ich schon früher an dieser Stelle gebracht habe.

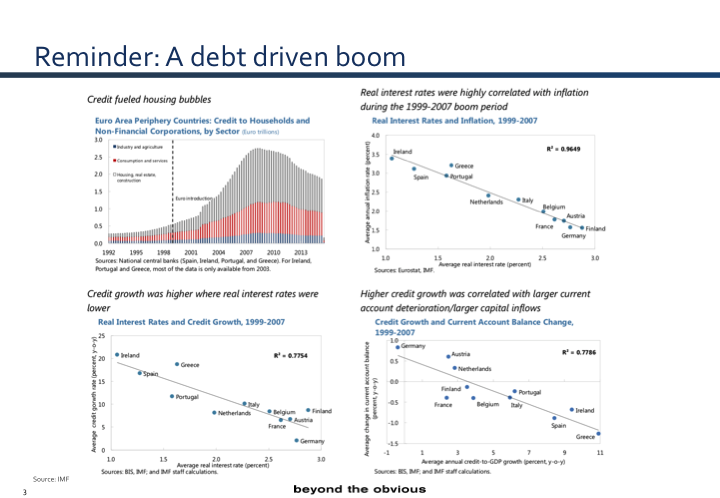

Wir haben es mit einer Schuldenkrise zu tun, ausgelöst durch den Euro, der die Realzinsen viel zu tief gehalten und damit die Party erst ermöglicht hat:

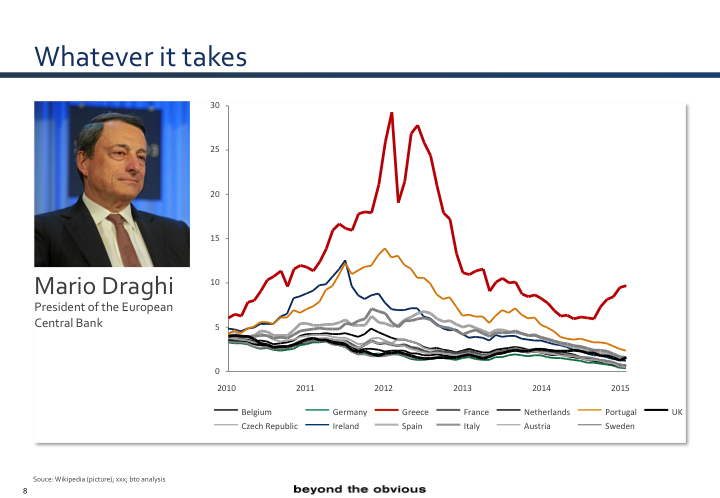

Die (unvermeidliche) Krise konnte nur mit billigem Geld unterdrückt werden.

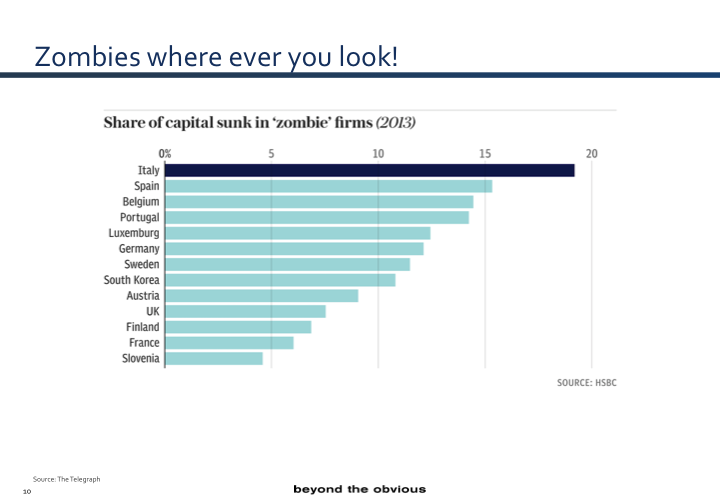

Das hat zwar funktioniert, aber nur vordergründig. In Wirklichkeit wird die Wirtschaft dadurch nicht gesund. Zombies!

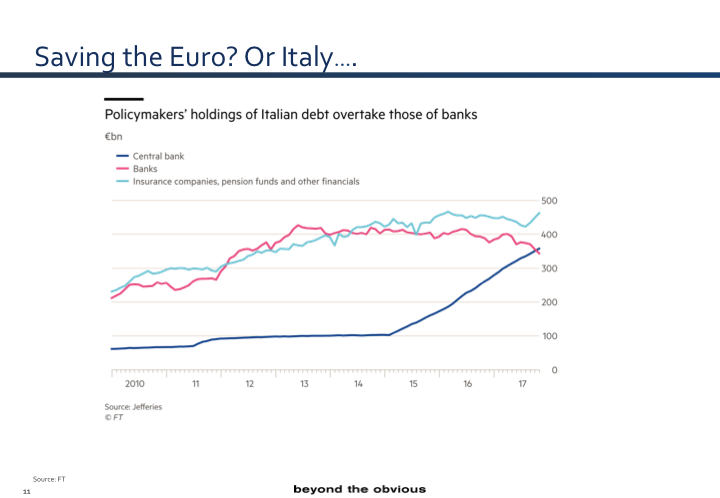

Obwohl: Vielleicht geht es ja mehr darum, Italien und die anderen bankrotten Staaten zu „retten“?

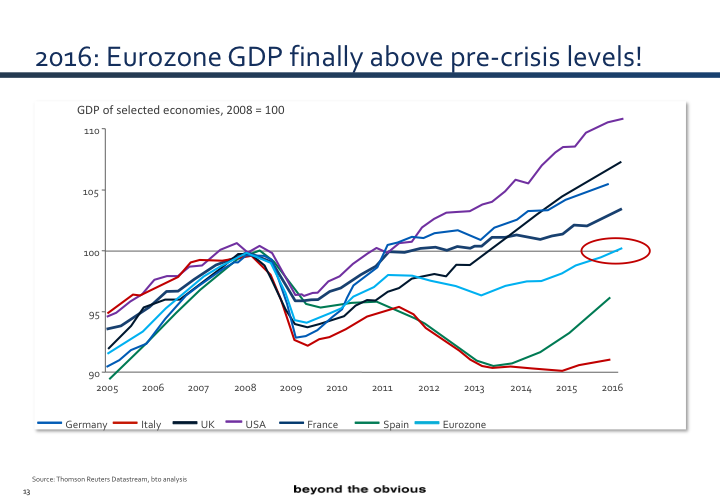

Fakt ist: Die Eurozone hat sich erholt, aber in einigen Ländern sieht es sehr schlecht aus.

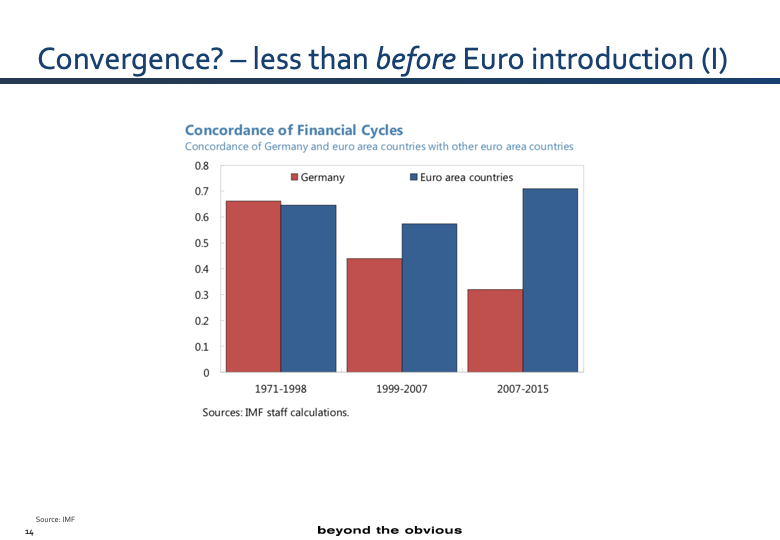

Aber die Wirtschaft hat sich immer ungleicher entwickelt. Beispiel 1: Der deutsche „Finanzzyklus“ ist völlig anders (und weniger ausgeprägt) als in den anderen Ländern. Bei uns gibt es weniger Schulden des Privatsektors und deshalb nicht diese Volatilität:

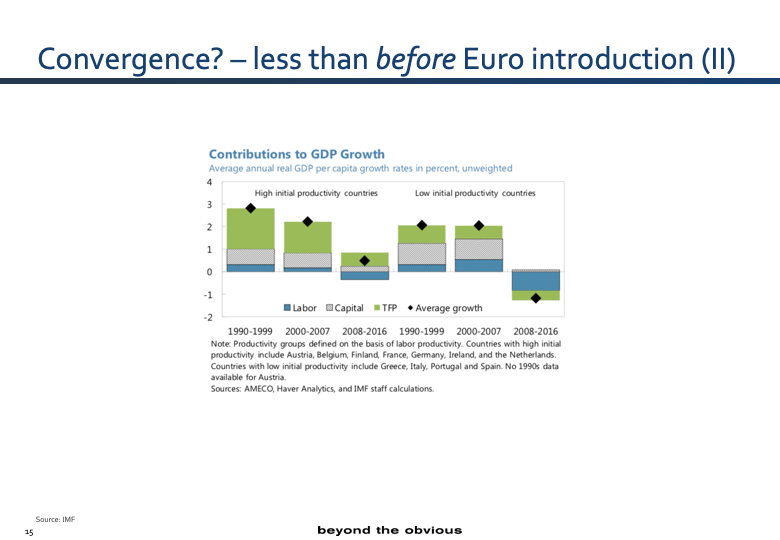

Wachstum und Produktivitätsfortschritte haben sich nicht angenähert. Im Gegenteil, die Eurozone ist noch heterogener als zuvor. Es gab nur in den Boomjahren die Illusion einer besseren Synchronisation – eine schuldenfinanzierte Illusion!

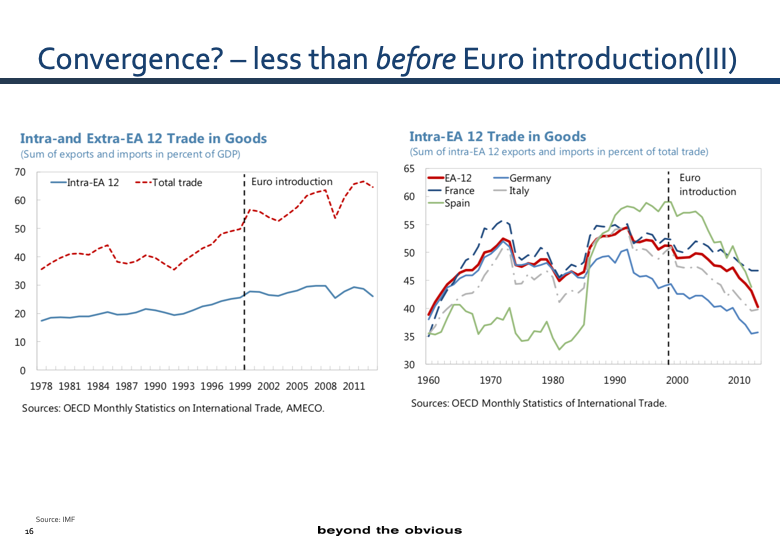

Zugleich nimmt der Handel innerhalb der Eurozone relativ ab statt zu. Gerade Deutschland lebt viel mehr von anderen Ländern!

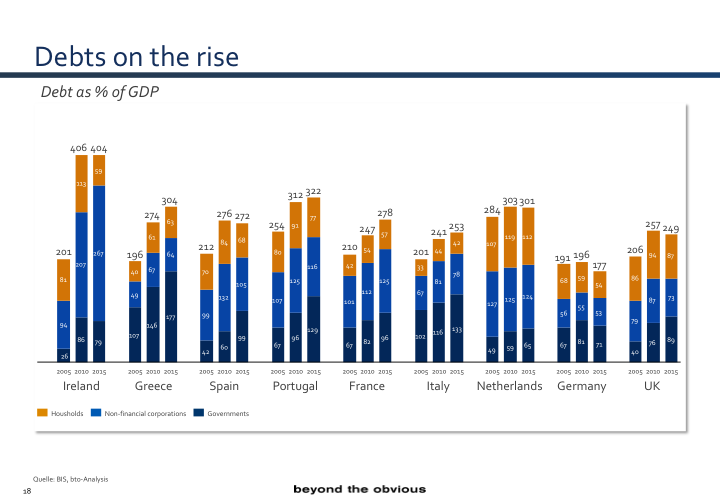

Derweil wachsen die Schulden immer weiter an:

Und die Banken bleiben insolvent (wobei ernstzunehmende Stimmen Fortschritte sehen):

Jetzt soll mehr Umverteilung helfen, vor allem die Möglichkeit, die gute deutsche Bilanz – wenn man mal die verdeckten Verbindlichkeiten vergisst! – als Beleihungsbasis zu mobilisieren!

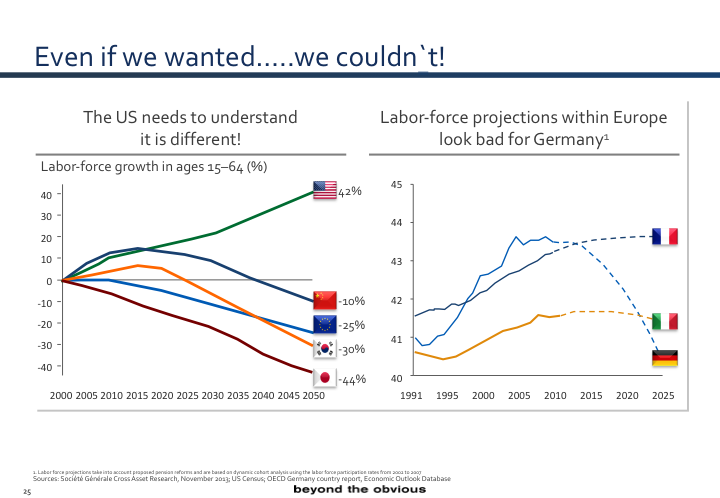

Problem Nr. 1: Selbst, wenn wir wollten, wir können gar nicht. Siehe unsere demografische Entwicklung!

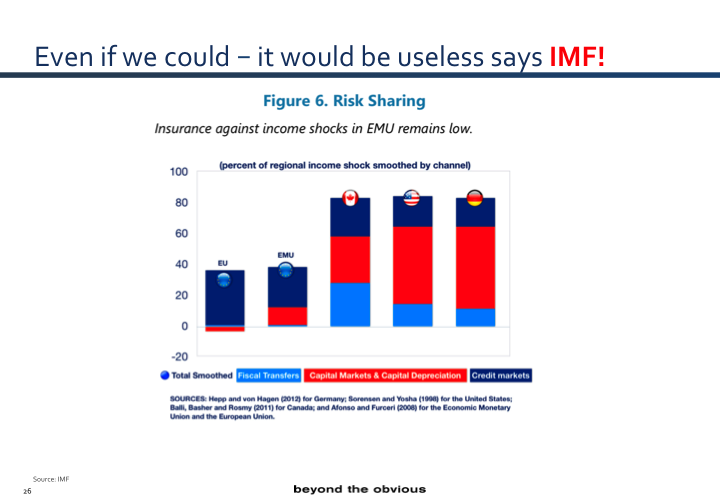

Problem Nr. 2: Selbst, wenn wir könnten, es würde nichts bringen! Sagt der IWF!

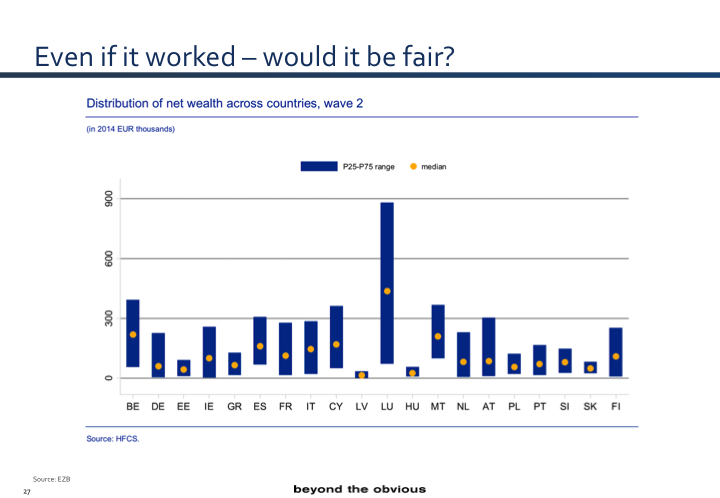

Problem Nr. 3: Selbst, wenn es etwas bringen würde, wäre es fair? Ich denke nicht:

Was die Französin Christine Lagarde (damals noch beim IWF) nicht davon abhält, trotz der Studien des IWF mehr Umverteilung zu fordern. Da wissen wir wenigstens, was sie in Zukunft bei der EZB betreibt. Dabei hat ihr Landsmann und früherer Chefökonom Olivier Blanchard schon 2015 gewarnt, dass eine Fiskalunion den „dysfunktionalen“ Euro nicht retten könnte: → Fiscal Union will never fix a dysfunctional Eurozone warns Ex-IMF Chief

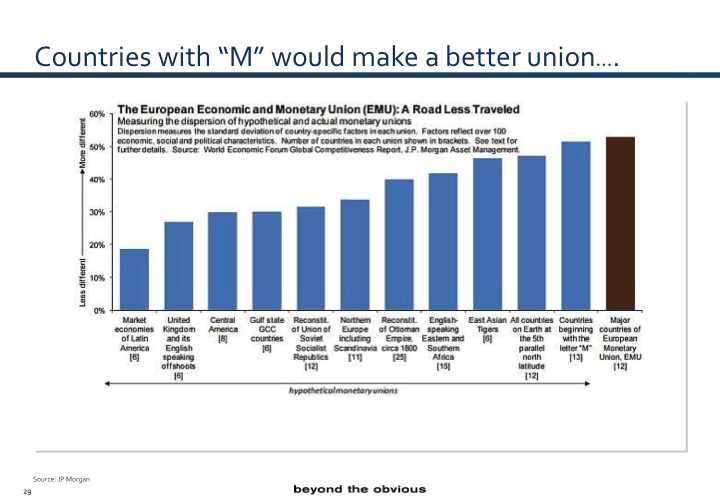

Und all das für eine Währungsunion, die schlechter funktioniert als eine hypothetische Währungsunion aller Länder der Welt, die mit dem Buchstaben „M“ beginnen!

Aber: Was kümmert es die Politik?

Die Darstellungen sind nicht mehr auf dem neuesten Stand. Studien des IWF zeigen aber, dass es sich nicht grundlegend verbessert hat, nachzulesen hier:

→ Der IWF zeigt, dass der Euro nicht funktionieren kann – Nehmt es doch bitte zur Kenntnis!

Damit ist unstrittig: Der Euro wurde nicht zuletzt durch die Politik der EZB stabilisiert, aber nicht saniert. Allen Beteuerungen der Politik zum Trotz. Wie groß die Risiken sind, zeigt auch ein Blick in die Geschichte. Die lateinische Münzunion hatte letztlich ähnliche Geburtsfehler.

→ Die lateinische Münzunion – Ein Präzedenzfall für den Euro

Dort heißt es im Fazit: „Sowohl damals wie auch heute ist ein wesentlicher Grund für das Weiterbestehen der Münz- bzw. Währungsunion die Scheu vor den Kosten der Auflösung. Damals sorgte man sich um die Monetisierung der Silberreserven und den Aufbau von Handelshemmnissen in Europa. Heute sind ebenfalls die hohen Kosten, etwa durch den Ausgleich der Target-Salden aber auch die Wettbewerbsnachteile durch Handelshemmnisse in Europa zu nennen. Sehr viel mehr als damals spielen auch die politischen Kosten eine gewichtige Rolle. Die politische Einheit Europas ist heute sehr viel fortgeschrittener als damals. Mit dem Scheitern des Euros stünde auch die Existenz der Europäischen Union auf dem Spiel.“ – bto: Das aber bedeutet, dass man den Euro sanieren muss, wenn man die EU retten will. Doch genau das findet nicht statt! Übersetzt: Es wird scheitern mit verheerenden Folgen.

2. Welche Auswirkungen hätte ein Euro-Crash auf Wirtschaft und Finanzmärkte?

Bevor ich zu meinem zusammenfassenden Szenario komme, ein Blick auf eine schon früher bei bto besprochene Studie der Deutschen Bank zu dem Thema: → Was passiert, wenn der Euro platzt?

- „A Eurozone break-up is likely to be one of the largest financial and economic shocks in modern history. In earlier work we demonstrated that there is plenty of historical experience of currency union break-ups including Scandinavia, the Latin Currency Union, Yugoslavia and the USSR. But the Eurozone is unique in both size and level of financial integration. This makes historical precedents a poor benchmark for assessing the consequences.” – bto: was das Verschleppen der Krise durch die Politik zu einem umso größeren Verbrechen macht. Der Schaden eines chaotischen Endes dürfte verheerend sein.

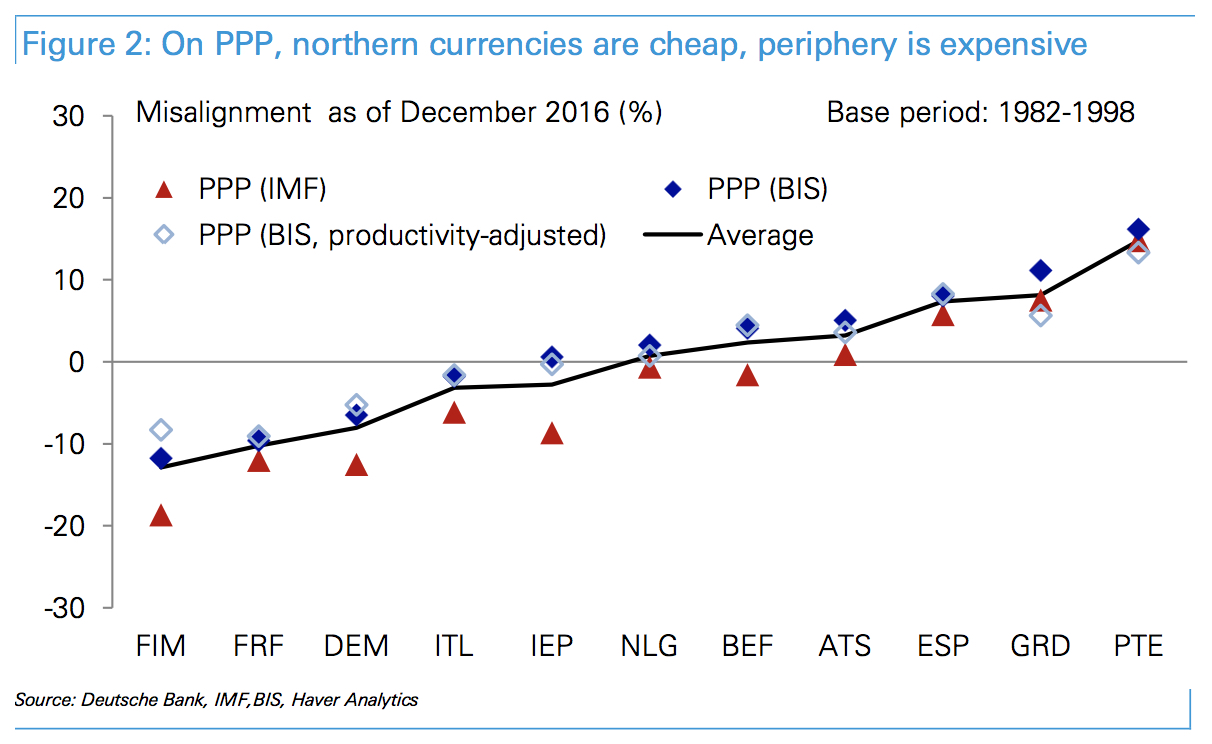

Erstaunlich geringe Abweichungen vom fairen Wechselkurs

Zunächst analysiert die Bank die Abweichungen vom „fairen Kurs“ für die einzelnen Länder. Das Ergebnis erstaunt: „Contrary to popular belief we find that these are quite small.”

Dabei geht die Bank so vor:

- “We use Purchasing Power Parity (PPP) and Fundamental Effective Exchange Rate (FEER) models to calculate fair value. The PPP model assumes that real effective exchange rate should converge to its average pre-EMU level. The FEER model assumes that the real effective exchange rates should adjust to whatever level would bring national current accounts to the average pre-EMU levels, this being consistent with domestic saving-investment equilibria.” – bto: Das klingt vernünftig. Wie sonst, sollte man es machen?

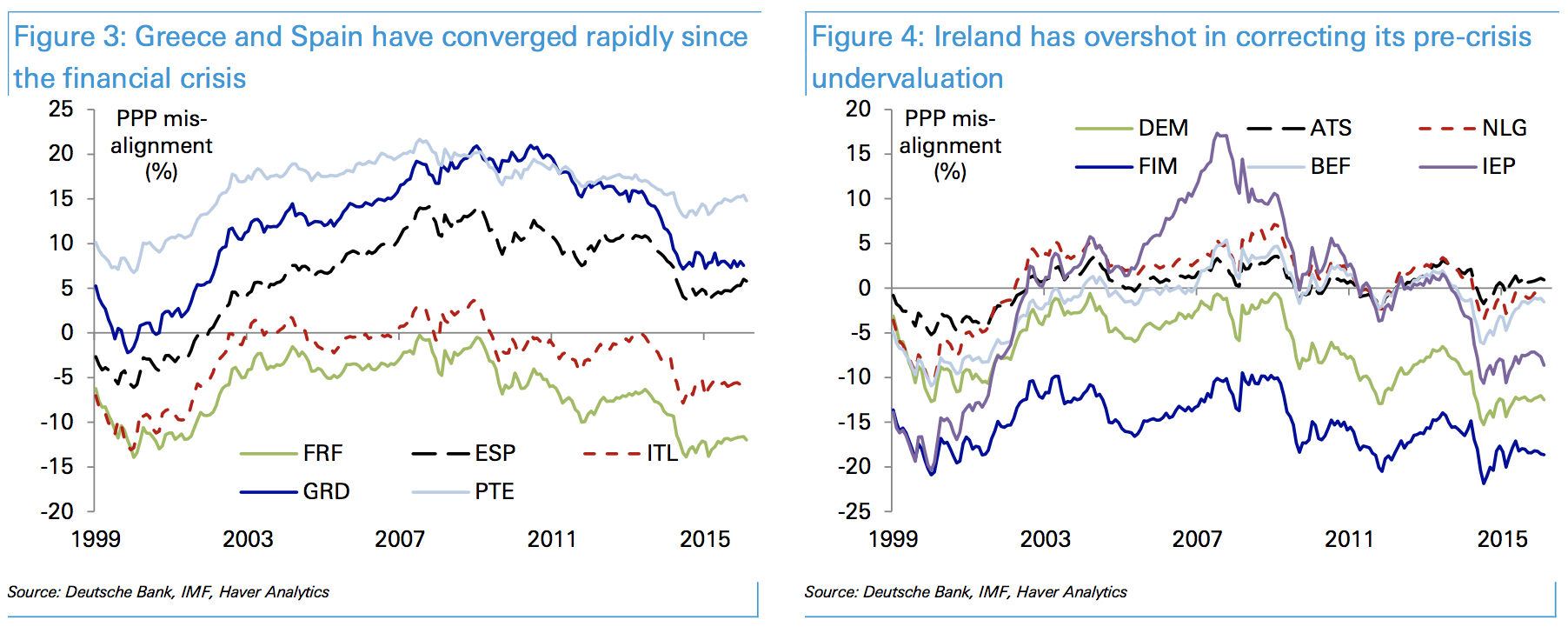

- “In terms of purchasing power parity, we observe the predictable pattern of the northern member states being undervalued and the periphery being overvalued. At one end of the scale, Finland, France, and Germany are about 10% undervalued. At the other end, Spain, Greece, and Portugal are 5-15% overvalued. In aggregate, the euro is currently cheap.” – bto: Es stellt sich die Frage, ob dies begründet ist.

Abbildung 1: PPP-Analyse

Dann zeigt die Bank auch noch die Entwicklung über die Zeit. Interessanterweise waren Italien und Frankreich nie überbewertet und profitieren sogar von einem global gesehen schwachen Euro. Spanien, Griechenland und Portugal hatten eine erhebliche Überbewertung, die sich außer in Portugal abgebaut hat:

Abb. 2: PPP im Zeitablauf

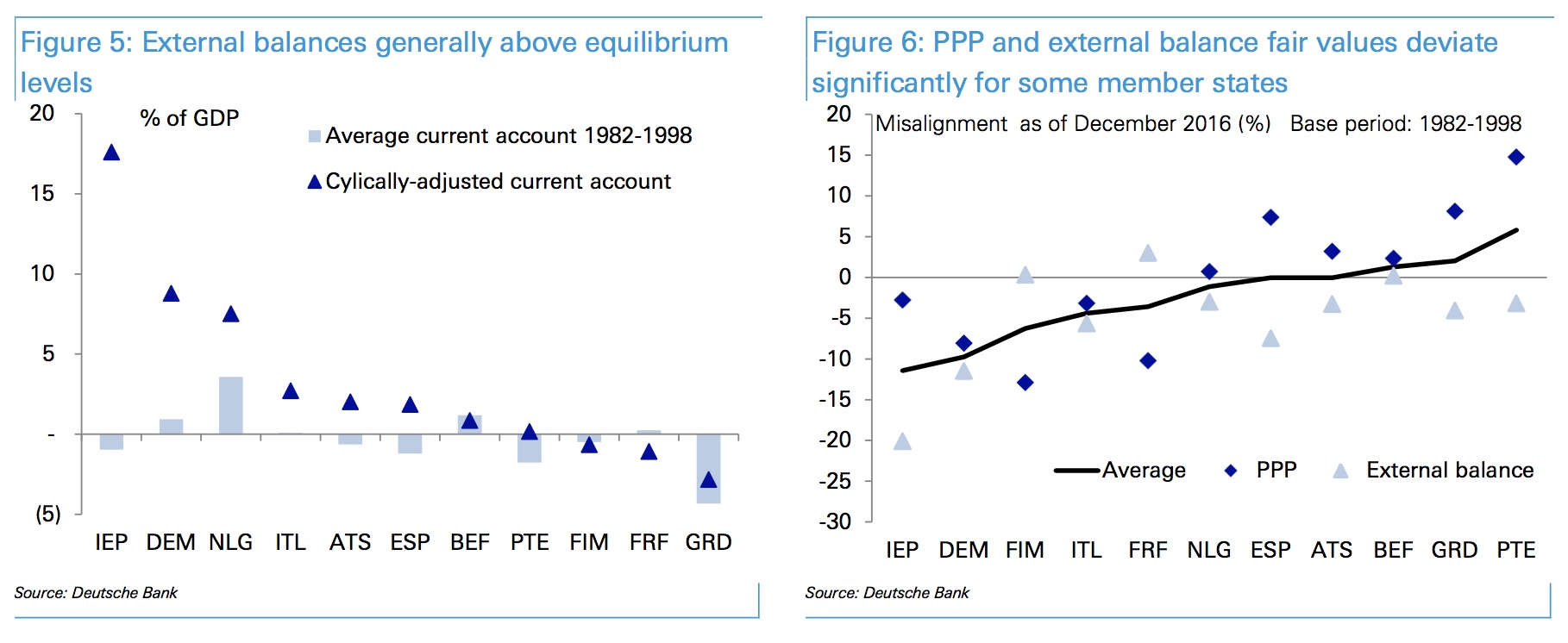

- “Moving on to the external balance FEER model, the results suggest that the aggregate euro is currently even more undervalued than on PPP, the result of current account balances generally sitting above their equilibrium levels.” – bto: was daran liegt, dass die Länder in einer tiefen Rezession stecken und deshalb weniger importieren.

- “(…) the implicit Greek drachma and the Portuguese escudo are much closer to fair value than on PPP. If this seems surprising, consider that in cyclically adjusted terms the periphery is running current accounts that comfortably exceed pre-EMU averages. External balances have improved considerably since the financial crisis.”

Abb. 3: Leistungsbilanzen und theoretische Wechselkurse

Nach den Analysen ist der Franc, wenn überhaupt unterbewertet, weshalb sich kein Abwertungsgewinn ergeben dürfte. Diese wäre nur Folge der dann geänderten Wirtschaftspolitik, die auf notenbankfinanzierte staatliche Ausgabenprogramme setzt.

Aufwertung, statt Abwertungen zu erwarten (Modell)

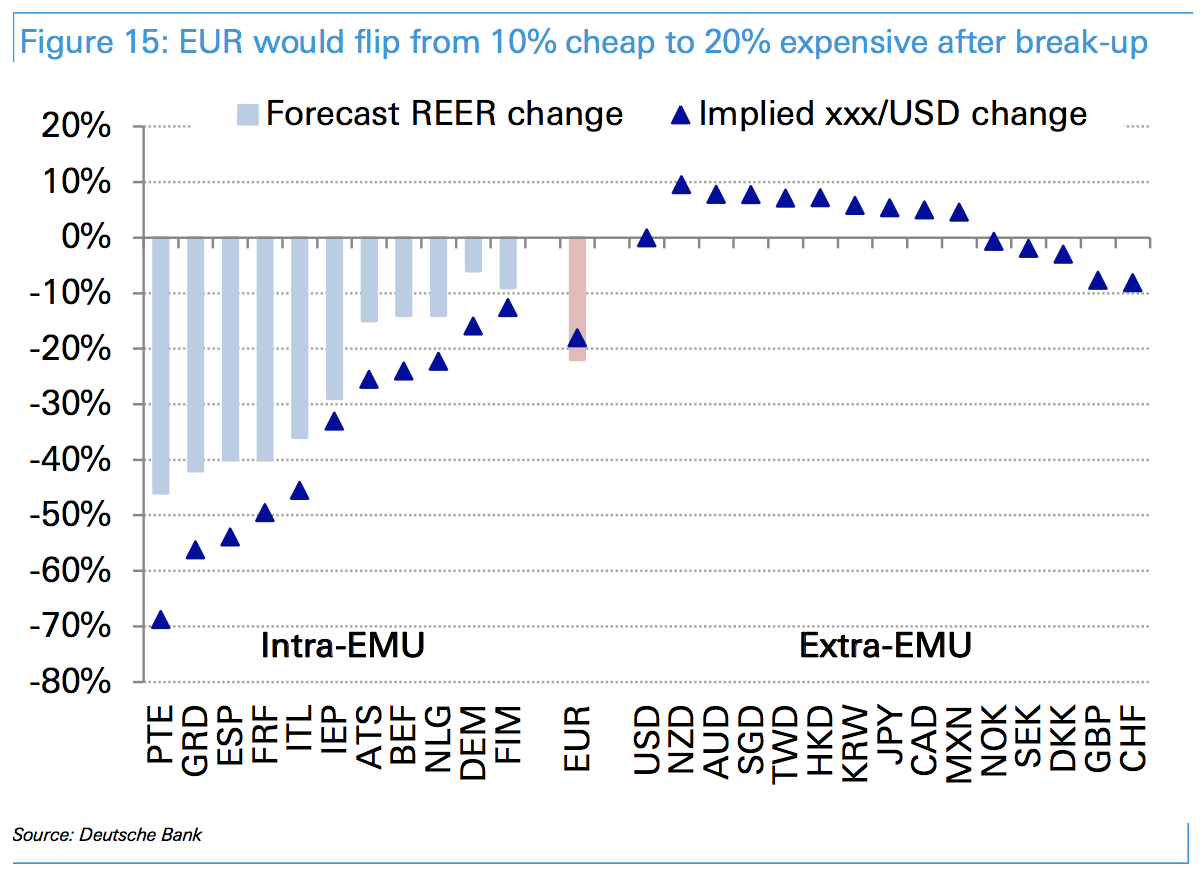

Allgemein wird davon ausgegangen, dass es zu einer Abwertung der neu eingeführten Währungen der ehemaligen Eurokrisenländer inklusive Frankreichs kommt. Nimmt man das Modell der Deutschen Bank, so ist dem nicht so. Im Falle einer friktions- und kostenlosen Auflösung (o. k., unwahrscheinlich) würden sich die Währungen gemäß dem oben genannten Modell entwickeln und gegenüber der Welt eher aufwerten. In Summe ist also ein geteilter Euro mehr wert als ein einheitlicher:

- “In aggregate – and under the brave assumption of no cost – a trade-weighted basket of legacy European currencies should appreciate. The euro is undervalued by about 10% in trade- weighted terms or 8% against the US dollar.(..) the German deutschmark turns out to be overvalued against all currencies except the Irish punt. Portugal would devalue by up to 15% against Germany but only 5% against the dollar. A new Greek drachma would not have to devalue at all against the dollar and only 10% against Germany.” – bto: wie gesagt, basierend auf der Annahme, dass das Modell passt und es zu keinem Überschießen an den Märkten kommt.

Abb. 4: Veränderung der nationalen Währungen gegenüber dem US-Dollar. (Ich denke, die Bank hat hier im Titel Under- und Overvaluation verwechselt. Der Dollar ist sicherlich überbewertet):

In der Praxis 30 Prozent Sturz des Euro

Die Bank erweitert dann die Modellannahmen:

- “Clearly, the assumption of a ‘zero-cost’ Eurozone break-up is unrealistic. A break-up would have very large cyclical and structural implications. (…) We estimate the impact on the euro in two steps, starting with how much euro weakness would be likely to materialize just before break-up. In a perfectly rational market, the value of EUR/USD just before break-up should be equal to the value of its constituents just after.” – bto: was eine unglaubliche Intelligenz des Marktes voraussetzt. Eher dürfte es deutlich darunter liegen.

Losgehen dürfte der Anfang vom Ende mit der Einführung von Kapitalverkehrskontrollen, um ein weiteres Anschwellen der Target2-Forderungen/Verbindlichkeiten zu verhindern:

- “The defining event of a Eurozone break-up would be a capping or outright suspension of cross-border Target 2 payments, the ECB’s system of real-time cross-border euro settlement. This could happen by the ECB capping or suspending commercial banks’ access to central bank liquidity. Capital controls and a loss of market-access would likely entail financial costs much greater than those experienced by Greece or Cyprus or indeed the 2008 financial crisis.” – bto: Vor allem wäre es ein überdeutliches Zeichen. Dann ist es auch aus Anlegersicht zu spät, zum Handeln.

- “Taking it all together our baseline would therefore be that capital controls, a ‘sudden stop’ and large levels of unhedged FX exposure would generate a deep recession and lasting negative effects on productivity.” – bto: Zuvor hat die Bank den Zusammenhang von Produktivitätsfortschritten und Wechselkursen erläutert. Demnach gehen schwache Produktivität und schwache Wechselkurse einher. Der Verlust an Produktivität ist denkbar.

- Hinzu kommt dann noch eine strukturell höhere Inflation in den Ländern der Peripherie (wie vor dem Euro), was auch zu tendenziell schwächeren Währungen führt: “As a baseline, we assume that the market would expect inflation in the periphery (including France) to widen by 2.2% relative to their trading partners on an annual basis over the next ten years, worth about 25% in the REERs in ten years’ time.” – bto: nachvollziehbar.

- “The PPP fair value of the overall trade-weighted EUR would decline by about 30% from 10% over-valued to 20% under-valued. Approximately half of the adjustment would be due to a negative productivity shock and the other half due to a positive inflation shock.” – bto: Das ist schon ein erheblicher Schock.

- “From being under-valued by around 10% the Deutschmark would shift to being moderately cheap. On the flipside, the periphery would appear dramatically over-valued from current levels: Spain, Greece, Italy and Portugal would all need to devalue by more than 40%.”– bto: womit die DM gegenüber diesen Währungen massiv aufwerten würde mit den entsprechenden Folgen für die Konjunktur.

- “At one extreme, then, the Portuguese escudo could be almost 70% weaker against the USD. At the other end, the Deutschmark would need to depreciate by 15%, which is required for the REER to remain stable against significantly devaluing European peers. Lastly, we also included other European currencies to show that they would depreciate 2-3% against the dollar to preserve their competitiveness against a devaluing Eurozone.” – bto: Chaos pur.

Abb. 5: Verglichen mit dem Modellwert nach Euro-Ende wären die Währungen alle überbewertet (müssten also deutlich fallen):

Kapitalflucht verstärkt die Abwertung

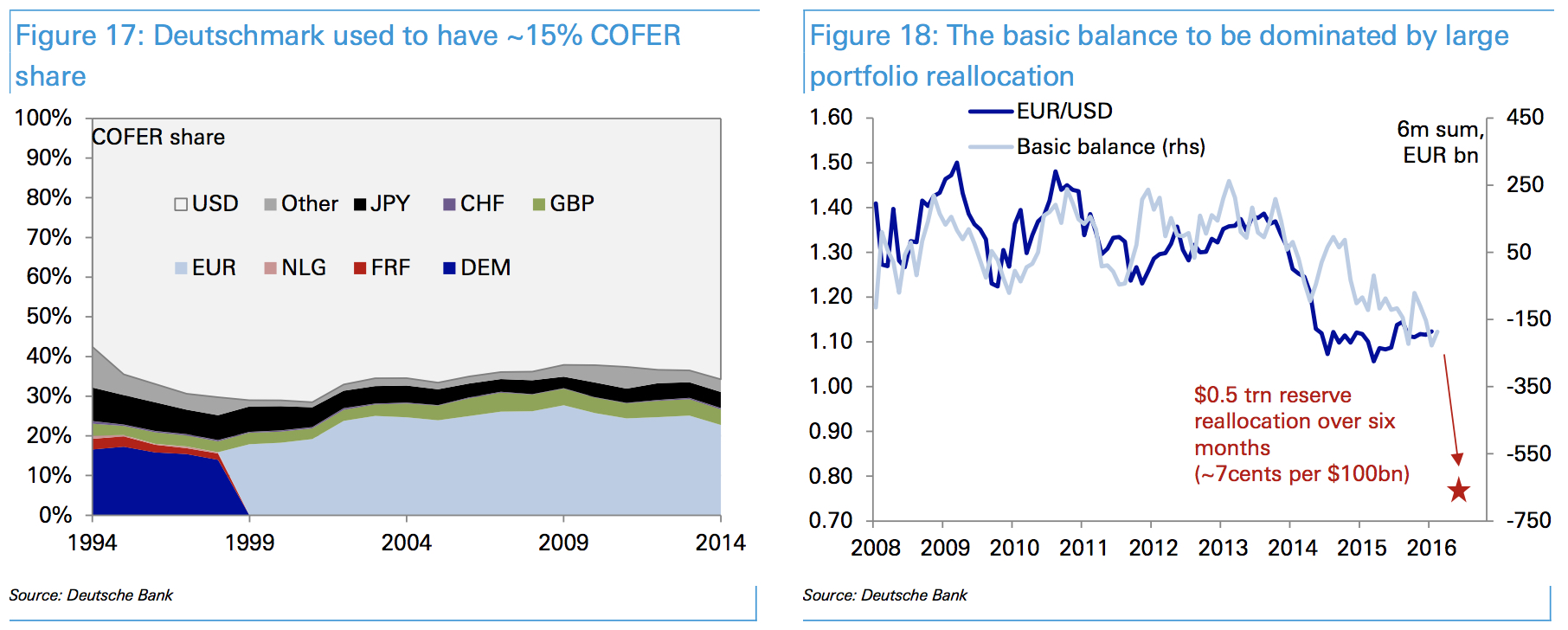

- “All things considered, we estimate that global reserve managers would retain only an 8-10% allocation to the DEM after break-up. This implies a reallocation of around $0.5-0.9 trillion of reserve manager’s current Eurozone assets of $1.6trn. How much would this be worth in EUR de-rating? We use a simple relationship between the basic balance and EUR/USD that has proven quite robust since the start of the financial crisis. Assuming that $0.5trn would be liquid enough to be reallocated to the US over the course of six months, this debt reallocation flow would be worth a roughly 30% depreciation in EUR/USD.” – bto: wobei man daran erinnern sollte, dass die DM früher allein eine Bedeutung hatte wie der Euro heute!

Abb. 6: Die Wirkung der Kapitalflucht

Doch damit nicht genug. Auch der Privatsektor aus der ehemaligen Eurozone dürfte sich an der Flucht beteiligen (wenn er nicht, was viel intelligenter wäre schon vorher Kapital in andere Währungsräume verlagert): „Our assumption of capital flight is extremely conservative because net private sector flows are assumed to remain unchanged. (…) First, in the event of break-up it is unlikely that core European markets can offer sufficient size and liquidity to accommodate safe- haven capital flight from the periphery. Second, the uncertainty around post- break-up arrangements and the cost that this may entail for Germany would reduce the attractiveness of German assets as a safe-haven. (…) Finally, there have been 2.5 trillion of capital inflows into Europe since 1999 a portion of which is likely to be attributed to a ‘euro’ premium related to the ECB policy credibility and a (partial) implicit German guarantee on all Eurozone assets. (…) A 500bn EUR reserve re-allocation would be the lower bound of potential capital flight in the run-up to breakup.” – bto: nichts wie raus aus Europa wäre die Zusammenfassung.

Monsterwelle an Notenbankgeld

Natürlich würden die Notenbanken der Welt in einem noch nie dagewesenen Maß auf diesen Schock reagieren. Vor allem die Fed dürfte eine Monsterwelle an US-Dollar Liquidität über die Weltmärkte rollen lassen. Dies erwartet auch die Deutsche Bank: „For the Eurozone, this would imply ten-year bund yields going to -10bps, the QE peak of last September. The Fed could push ten-year Treasury yields back to 1.5%, close to the lows of both last year and 2012. In that scenario, the beta of roughly 10cents per 100bps implies EUR/USD rising 5-7%. This lift in EUR/USD would also be consistent with the German schatz yield going to -1.5% and two-year Treasury yields falling to zero. An even bigger Fed reaction pushing 10yr UST yields down to 1% would provide a positive offset to EUR/USD that is closer to 10%.” – bto: Ich denke, diese Annahmen sind noch zu vorsichtig. In Wahrheit stehen wir dann vor der Kernschmelze. Ohnehin muss man bedenken, dass die Zinsen seit dem Zeitpunkt der Studie noch weiter gesunken sind und wir also von tiefem Niveau eine weitere Verschlechterung sehen werden.

Ein klares – trübes – Bild

Die Zusammenfassung der Bank ist dann auch nicht verwunderlich:

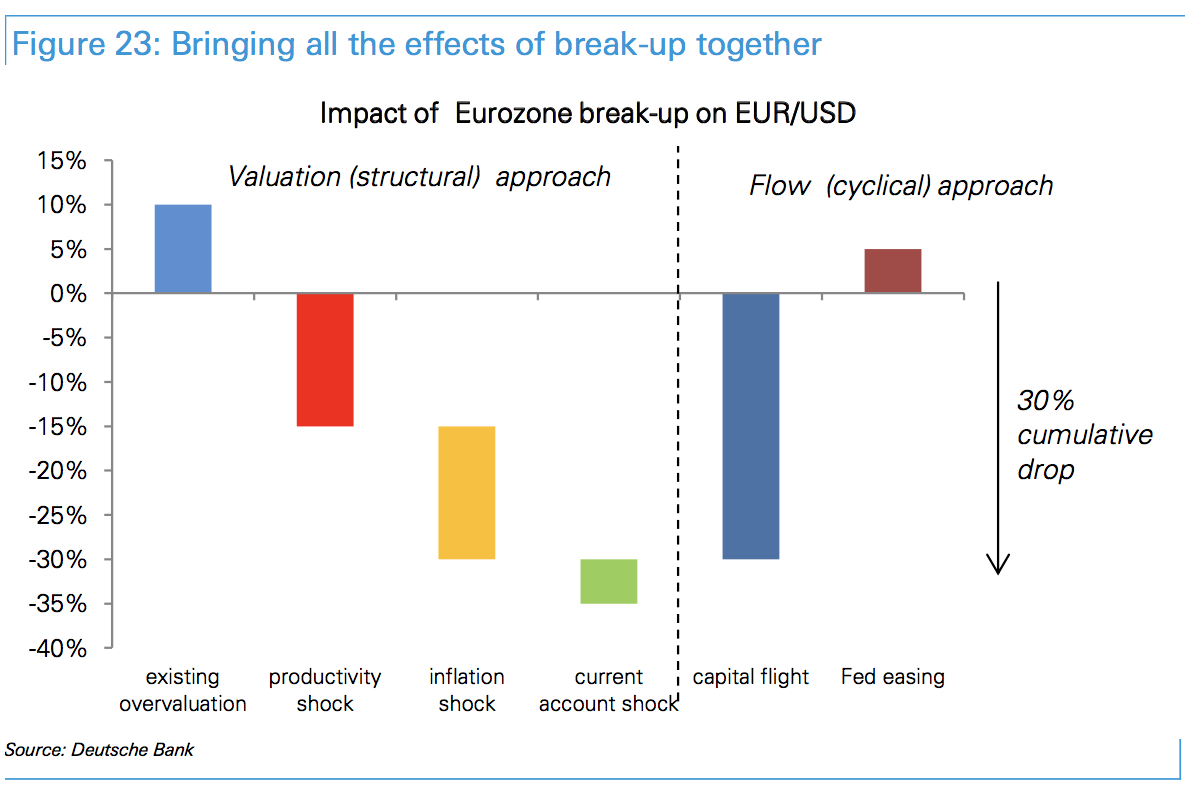

Abb.: 7 Zusammenfassung

Fazit der Bank: “If the market were to price this scenario (…), EUR/USD could fall by about 25%. Our results suggest that no Eurozone currency would benefit from being on its own—and we would specifically caution against the notion that the Deutschmark would appreciate outside the Eurozone.” – bto: wieso sollte sie auch angesichts der dann realisierten (da sind sie ja schon) Billionenverluste?

Das war nun eine Studie. Andere Studien kommen zu anderen aber letztlich ähnlichen Ergebnissen:

→ Noch eine Studie zum Ende des Euro

Wir können also festhalten:

- Ein Eurozerfall ist ein Alptraum für Wirtschaft und Finanzmärkte.

- Es würde alle Länder stark treffen, wobei jene, die stärker abwerten vermutlich einen Vorteil haben gegenüber Ländern wie Deutschland, die weniger abwerten (gegen den Dollar) oder gar aufwerten.

- Für Vermögensbesitzer ist es ein sehr turbulentes Szenario, in dem davon auszugehen ist, dass es in praktisch allen Anlageklassen hohe Schwankungen und zum Teil heftige Verluste geben wird.

3. Auf welche Szenarien muss man sich einstellen?

Es ist einfach zu sagen, es kann nicht funktionieren, deshalb wird es nicht funktionieren und es knallt. Problem dabei: So dürfte es nicht sein, wie die letzten zehn Jahren bewiesen haben. Der Wille der Politik, das Projekt um faktisch jeden Preis zu erhalten, ist zu groß. Außerdem genießt die Gemeinschaftswährung in praktisch allen Umfragen noch deutliches Vertrauen der Bürger. Selbst Salvini hat in Italien Abstand von der Idee des Uscitalia genommen, weil die Idee gerade bei den Sparern nicht populär ist. Zu gut erinnern die sich an die absehbare Enteignung durch hohe Inflation zu Lira-zeiten.

Deshalb gehe ich davon aus, dass der Euro noch länger lebt, als wir uns das denken können. Mit jeder neuen Krise werden zwei Dinge passieren:

- Mehr Entwicklung Richtung einer „echten Währungsunion“ wie auch von deutschen Ökonomen gefordert. (Unter falschen Annahmen bezüglich der Einhaltung der Regeln und bezüglich der Wirksamkeit der Maßnahmen, wie hier analysiert: → Ökonomenvorschlag zur Rettung des Euro

- Mehr Eingriffe der EZB.

Letztere hat enormes Potenzial, dem Euro weitere Jahre zu kaufen. Die Vorarbeiten dafür sind gemacht, vor allem dank der geschickten Personalpolitik des französischen Präsidenten Macron. Er hat

- mit Ursula von Leyen eine ihm hochloyale Kommissionspräsidentin (ohne ihn wäre sie ehemalige Ministerin mit unangenehmem Untersuchungsausschuss), die deutsche Interessen an letzter Stelle sieht.

- mit Christine Lagarde eine EZB-Präsidentin, die immer schon französische Interessen an erste Stelle gestellt hat und bereits beim IWF trotz der gegenteiligen Ergebnisse von Studien aus dem eigenen Haus mehr Umverteilung gefordert hat.

- mit dem ehemaligen Wirtschaftsminister Thierry Breton einen weiteren Franzosen an entscheidender Stelle als Kommissar mit Zuständigkeit für den Binnenmarkt.

Diese drei werden entscheidend in der nächsten Phase der Eurokrise sein. Unter dem Deckmantel der Klimarettung wird es zu direkter Finanzierung der Staaten durch die EZB kommen. Geschickt verpackt wird auch die deutsche Regierung zustimmen – so wie in den letzten zehn Jahren – weil so die Bürger weiter über die tatsächlichen Kosten des Projekts getäuscht werden. Das übrigens unabhängig davon, ob die Grünen (mit)regieren oder nicht. Frau Merkel hat schließlich auch Draghi grünes Licht gegeben zur faktischen Schuldensozialisierung über die EZB-Bilanz, um einen Offenbarungseid dem Volk gegenüber zu vermeiden. Deshalb folgende Szenarien:

- Den Euro gibt es in zehn Jahren noch, getragen von EZB-finanzierten Konjunktur- und „Green-Deal“-Programmen, steigender Staatsverschuldung und weiteren Eingriffen in die (wirtschaftliche) Freiheit. Planwirtschaft auf europäischer Ebene unter französischer Führung. Das ist das Grundszenario, dem ich 80 Prozent Wahrscheinlichkeit gebe.

- Der Euro zerfällt ganz oder teilweise. Diesem Szenario gebe ich 20 Prozent Wahrscheinlichkeit. Einen Zerfall kann ich mir nur aus politischen Gründen vorstellen, wenn es für Politiker in einem Land eine attraktive Option ist. Dies wäre aber nur dann gegeben, wenn man mit dem Ziel auszutreten, Wahlen gewinnen kann. In Frankreich aber auch Italien haben wir gesehen, dass dies nicht der Fall ist. Es müsste also zuvor eine deutliche Verschlechterung der wirtschaftlichen Lage eintreten oder in Italien der Niedergang fortdauern. Das kann entweder durch eine neue Finanzkrise, eine Verschärfung des Handelskrieges oder einen anderen externen Schock (Krieg im Nahen Osten) eintreten oder aber durch eine neue Welle der Unzufriedenheit ausgelöst durch eine neue Migrationswelle, der die EU erneut hilflos gegenübersteht.

Fazit: Das Risiko bleibt bestehen und es kann jederzeit akut werden. Allerdings denke ich nicht, über Nacht. Denn über Nacht käme es nur zu einer Neuordnung der Eurozone, wenn diese von der Politik in einer wirklich geheimen Aktion vorbereitet würde. Für mich undenkbar, nicht weil ich den Politikern es nicht zutraue es zu machen. Ich traue ihnen nicht zu, es zu können.

4. Was bedeutet das für die Geldanlage?

Wir wissen also, dass die Eurozone bei Erhalt vor einer Phase des relativen Niedergangs steht. Dies auch aufgrund schlechter Demografie, verfallendem Bildungswesen, Einwanderung in die Sozialsysteme, verpassen der Zukunftstechnologien, schlechter Produktivitätsentwicklung und falschen politischen Prioritäten, die nicht am Wohlstand der Bürger orientiert sind, sondern an politischen Wunschprojekten, die mehr oder weniger sinnvoll sind. Bespiel: Planwirtschaft, um klimaneutral zu werden, während andere Regionen sich über die Zuwanderung der Unternehmen und Arbeitsplätze freuen. Dies alleine macht die Eurozone (und die EU) als Region für Kapitalanlage unattraktiv. Hinzu kommt dann noch eine allgemein Richtung Sozialismus tendierende Politik mit höheren Steuern, mehr Umverteilung und Eingriffen in die Eigentumsfreiheit. Selbst bei uns, wie die politische Diskussion zeigt.

Hinzu kommt das jeder Zeit gegebene Event-Risiko eines Eurozerfalls. Dieser käme zwangsläufig mit Kapitalverkehrsbeschränkungen (vom IWF bereits als legitim eingestuft) und Vermögensverlusten durch direkte Forderungsausfälle und – so man etwas retten kann – durch politische Eingriffe gegen jene, die Vermögen erhalten haben. Gerne als Lastenausgleich oder aber Sondersteuer auf Immobilien (Hauszinssteuer in den 1920er-Jahren.)

Die Schlussfolgerungen sind damit klar und von mir immer wieder beschrieben, so unter anderem hier:

→ Was wäre, wenn der Euro platzt?

- Da alle, die hier leben, schon einen erheblichen Anteil ihres Vermögens in Deutschland/der Eurozone haben (Renten/Pensionsansprüche, selbst genutzte Immobilie, eventuell weitere vermietete Immobilien, auf Deutschland/Europa ausgerichtete Aktienfonds), sollte eigentlich das gesamte übrige, nicht hier benötigte Vermögen außerhalb der Eurozone und der EU angelegt sein.

- Dies beginnt mit international diversifizierter Anlage in Aktien, Immobilien und Anleihen/Cash. Dies lässt sich durch Fonds, REITS etc. abbilden und kann auch bei deutschen Banken gehalten werden. Dieses Portfolio bietet dann bereits eine währungsmäßige Diversifikation, man kann aber zusätzlich darauf achten, diese Anlagen in anderen Währungen zu halten. Gold gehört auch in physischer Form dazu. Solange man in Deutschland ansässig ist und keine Steuern hinterzieht (was man nicht tun sollte und ohnehin angesichts internationalen Informationsaustausches nicht tun kann), spielt es im Endeffekt keine Rolle, wo das Portfolio gehalten wird. Wenn der Staat es besteuern will – und das wird er nach dem Crash definitiv wollen, entkommt man ihm nicht.

- Es spielt aber in anderer Hinsicht eine Rolle: Zum einen dürfte es bei einem innerhalb der EU gehaltenen Portfolio nicht möglich sein, zu handeln, wenn die Krise akut ist. Zum anderen kann das Finanzamt nicht direkt auf ein Konto im Ausland zugreifen. Eventueller Goldbesitz ist im Ausland ebenfalls vor einem unmittelbaren Zugriff sicher. All dies spricht dafür, trotz höherer Komplexität und Kosten, dieses Portfolio außerhalb der EU zu lagern.

- Letzteres ist wiederum deutlich einfacher gesagt als getan, wie ich kürzlich festgestellt habe. Ein Bekannter wollte in Singapur sein Geld anlegen (gute Idee, da außerhalb des Euro, sehr stabiles und gut regiertes Land) und musste feststellen, dass Bürger der EU wegen der erheblichen Auflagen der EU nicht mehr als Kunden akzeptiert werden. Ähnlich dürfte es auch in anderen als sicher anzusehenden Regionen sein, was unterstreicht, wie sehr die Politik schon jetzt die Freiheit des Kapitals einschränkt, sicherlich nicht ohne Hintergedanken!

- Nun bin ich kein Experte für Geldanlage und vor allem für die Anlage von Geld im Ausland. Meine Sicht auf die Optionen ist deshalb unvollständig und auch unqualifiziert. Ich denke, dass die Schweiz eine Option bleibt, allerdings geben ich mich keinen Illusionen hin. Wenn es hart auf hart kommt, wird das Land Anweisungen der EU bezüglich deren Bürger umsetzen und so die Kapitalfreiheit beschränken. Überweisungen von dort in andere Regionen oder der Kauf von anderen Währungen wird, sobald die Krise einsetzt, nicht mehr möglich sein. Vielleicht könnte Großbritannien ein Zufluchtsort werden, was allerdings vom Ergebnis der Verhandlungen mit der EU abhängt. Ich denke allerdings, dass London ein Zufluchtsort für Kapital wird nicht zuletzt, weil das Land über eine lange Tradition im Finanzwesen verfügt und auf absehbare Zeit eine Regierung hat, die die Eigentumsrechte respektiert (bei Deutschland bin ich mir nicht so sicher).

- Was zusammengefasst bedeutet: Nicht-Eurozonen-Assets kaufen, außerhalb der Eurozone und der EU lagern und sich damit abfinden, dass nur eine komplette Wohnsitzverlagerung vor Vermögensverlust durch Chaos, Besteuerung und Geldvernichtung schützen kann.

Der Leser hat mir dann noch weitere Fragen geschickt, die letztlich nur Konkretisierungen der Grundaussagen erfordern:

- „Wenn der TARGET2-Saldo von 800 Mrd. nicht als Schuld vom Schuldner anerkannt wird (s. Island, Zypern), was passiert mit dem Buchverlust? Wird er eingetrieben von 80 Mio. Deutschen, also 10k€ pro Person? Wäre es nicht politisch schöner, ihn bei Vermögenden und Konten über 100k€ einzutreiben? Wenn nur 10 Mio. Deutsche für solche Beträge gut sind, macht das nicht 80k€ p. P.? Bei Ehepaaren also 160k€ pro Paar?“ – bto: Ich denke, man wird die 800 Milliarden als Verlustvortrag bei der Bundesbank halten und nicht über eine Steuerzahlung refinanzieren, dies dürfte sich nicht lohnen. Da kann ich mich aber irren. Persönlich halte ich alle Möglichkeiten der Finanzierung für denkbar, allerdings spricht in Deutschland viel dafür, dass Immobilien belastet werden.

- „Wie kann eine solche Zwangsabgabe legitimiert werden, die ja auf Bankkonten recht einfach über Nacht per Gesetz und auch durchgeführt werden kann, bei Immobilien, Firmen, Kunst etc. praktisch nicht machbar ist?“ – bto: Der Lastenausgleich war auch eine zeitlich gestreckte Zahlung, vor dem Hintergrund würde man es auch so gestalten.

- „Wenn nach Rückumwandlung von € in DM diese um die derzeit geschätzten 40 bis 0% aufwertet, gilt das auch für €, die man als Deutscher im Nicht-€-Ausland hält?“ – bto: Warum sollte es? Warum sollte ein Land wie Italien einem Ausländer mehr zurückzahlen als einem Inländer? Man kann sicher davon ausgehen, dass es immer zur für den Investor schlechtesten Lösung kommt, geht es doch darum, möglichst schuldenfrei neu zu starten!

- „Mittelfristig ist bei Zerbrechen des Euro eine Aufwertung der Deutschen Mark um 30 bis 50% nicht unrealistisch. Ist das nicht ein (zugegebenermaßen hochspekulatives) Argument für Cash in Deutschland?“ – bto: Die Studie der Deutschen Bank (oben zitiert) rechnet auch für die Mark mit einer internationalen Abwertung, weil die Verluste erheblich wären. Kann sein, dass dies nicht zutrifft. Doch selbst dann bleibt die Frage, wie die Verluste hierzulande verteilt werden. Geht man den Weg über die Bankguthaben, ist es keine gute Idee.

- „Was wäre bei €-Konten im Nicht-EU-Ausland? Würden die auf 0 gestellt, weil die Währung nicht mehr existiert? Oder würden solche Konten von Deutschen von der Aufwertung profitieren?“ – bto: Es gibt so was wie „Konten von Deutschen“ im Ausland nicht. Die Bank würde die Euro ja irgendwo anlegen und damit Verluste erleiden. Weshalb sollten diese den Kunden nicht belasten?

Bleibt das Fazit: Man kann Vorsorge betreiben und das bietet sich an. Und zwar bevor die Krise wieder akut wird.

Soweit STELTERS MAILBOX für heute. Schreiben Sie mir!