STELTERS MAILBOX: Haben wir eine Finanzkrise, ja oder nein?

Bei bto erfreuen wir uns gerade in diesen Tagen einer regen Diskussion. Ich freue mich immer, wenn wir es schaffen, diese in gesitteten Bahnen zu halten, und appelliere deshalb erneut an alle Teilnehmer, sprachlich und inhaltlich die Netiquette und das Niveau hochzuhalten. Auch sollten wir uns nicht in Verschwörungstheorien und Ähnlichem ergießen. Ich muss mich da auch auf Ihre Mitwirkung verlassen, weil ich nicht immer die Zeit habe, alle Kommentare zu lesen.

Die Idee zur heutigen Mailbox kam mir, als ich einen Kommentar des sehr geschätzten Herrn Tischer (der in keiner Weise Anlass zu der obigen Anmerkung gibt!) zu meinem Beitrag vom Montag zu den vier Phasen der Corona-Krise las:

→ Corona-Krise: Das ist erst Phase 2

„Ich halte es für FALSCH, von einer Finanzkrise zu reden, wenn „nur“ die Finanzmärkte betroffen sind. Wir haben noch keine Liquiditätskrise im System, auch weil die Notenbanken reagiert haben. Eine Finanzkrise hatten wir nach dem Zusammenbruch von Lehman, als ein Bankrun bevorstand, die Banken vor dem Kollaps standen und gerettet werden mussten. Nichts davon findet statt – noch nicht jedenfalls.

Richtig müsste es daher heißen: Phase 2: Die realwirtschaftliche Krise mit deflationären Tendenzen

Ihr Fehler, Dr. Stelter: Alles, was stattfindet, erfolgt auf einem überschuldeten, sehr fragilen Gesamtsystem. Sie schließen daraus, dass bei einem Schock – hier die Virus-Infektionen – quasi sofort eine Finanzkrise geben MUSS.

Unterschätzen Sie die Notenbanken nicht. ″ … wir haben es mit Notenbanken zu tun, die ihre Munition in den letzten Jahren schon verfeuert haben, im Bemühen, die keineswegs bewältigte Finanzkrise zu unterdrücken.” Die Fed hat ihre Munition verschossen, wenn sie 1.500 Mrd. $ Liquidität bereitstellen will und KANN?

Ich sage nicht, dass wir keine Finanzkrise haben werden, sondern nur: Wir haben im Augenblick keine.“

Wie immer ernst zu nehmende Punkte. Bei den Notenbanken stimme ich zu. Sie haben Munition – eben, weil sie auch bereit sind, über alle früheren Grenzen hinwegzugehen – und deshalb hätte ich präziser schreiben sollen, dass sie nach üblichen Maßstäben am Ende wären. Diese Maßstäbe gelten in Zeiten von Helikoptergeld und MMT nicht mehr.

Führt zur Frage: Finanzkrise, ja oder nein?

Ich denke, ja. Und zwar deshalb:

Die Börsen crashen, die Finanzmärkte sind im Chaos. Alles nur wegen der unzweifelhaften Folgen der Virus-Bekämpfung für die Realwirtschaft? Nein, die Finanzmärkte waren nach einer zehnjährigen Phase der Politik des billigen Geldes, die dazu diente, die Folgen der vorangegangenen Krise, die ebenfalls durch zu billiges Geld ausgelöst war, zu bekämpfen, im hohen Maße anfällig für einen Schock. Niemand ahnte, woher er kommen würde und wohl erst recht niemand hat einen so umfangreichen Schock erwartet, wie wir ihn nun erleben.

Zu hohe Schulden

Werfen wir nochmals einen Blick auf die Ausgangslage, bevor das Virus auftauchte. Zunächst auf die Verschuldung gesamthaft und dann noch vertieft auf das Segment der Unternehmensschulden.

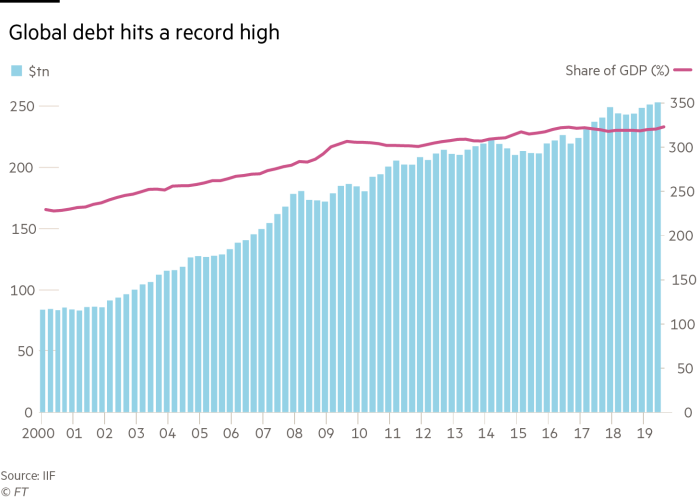

Nach Daten des Institute of International Finance stieg die globale Verschuldung im dritten Quartal 2019 mit 253 Billionen US-Dollar auf ein Allzeithoch von 322 Prozent des weltweiten Bruttoinlandsprodukts.

Quelle: IFF, FT

Damit hat sich ein Trend fortgesetzt, der bereits Mitte der 1980er-Jahre mit der Deregulierung des Bankwesens begann. Zunächst haben die Politiker die privaten Haushalte ermuntert, höhere Schulden aufzunehmen. Schon bald führten die anhaltend sinkenden Zinsen zu einem allgemeinen Trend höherer Verschuldung. Befeuert wurde diese Entwicklung durch die Notenbanken, die auf jede Turbulenz an den Finanzmärkten – vom Börsenkrach 1987 bis zur Finanzkrise 2009 – und auf jede Rezession in der Realwirtschaft immer mit dem Verbilligen des Geldes reagiert haben, ohne nach der Intervention das Geld wieder ausreichend zu verteuern. Diese „asymmetrische Reaktion“ (Bank für Internationalen Zahlungsausgleich) hat zwar geholfen, bestehende Schulden tragbarer zu halten, zugleich aber noch mehr Verschuldung und Risiken befeuert. Die Schuldner waren immer mehr davon überzeugt, dass ihnen nichts mehr passieren kann.

2009 sah es so aus, als wäre diese Politik an ihrem Ende angelangt und es käme zur unweigerlichen Krise. Die Märkte brachen ein, weil hinter immer mehr Schuldnern die Frage stand, ob sie überhaupt noch in der Lage sind, ihren Verbindlichkeiten nachzukommen. Nur mit nochmaligen massiven Interventionen ist es den Notenbanken und Staaten gelungen, einen Kollaps des Finanzsystems und eine neue große Depression zu verhindern.

Dabei waren die Maßnahmen der Notenbanken seit 2009 – der Aufkauf von Wertpapieren in Billionenhöhe und das Senken der Zinsen nahe oder unter null (Japan, Eurozone) – nichts anderes als die Fortsetzung der vorangegangenen asymmetrischen Politik. Und sie hatte genau dieselben Nebenwirkungen steigender Verschuldung und noch höherer Risiken. William White, früherer Chefvolkswirt der Bank für Internationalen Zahlungsausgleich in Basel (BIZ), der Notenbank der Notenbanken, und einer der wenigen, die die Finanzkrise frühzeitig vorhergesagt haben, kritisiert diese Politik der Notenbanken schon lange. Aus seiner Sicht legen die Notenbanken mit ihren Maßnahmen „the stage for the next boom and bust cycle, fuelled by ever declining credit standards and ever expanding debt accumulation”. Also eine Abfolge von künstlichen befeuerten Aufschwüngen an den Finanzmärkten und in der Wirtschaft, gefolgt von immer tieferen Abstürzen, die wiederum mit einer Absenkung der Kreditvergabestandards und noch höherer Verschuldung bekämpft werden.

Auf die Realwirtschaft hatte diese Politik jedoch immer geringere Wirkung. So war der Aufschwung in den USA und Europa seit der Finanzkrise zwar einer der längsten, aber zugleich der schwächste, seit dem Zweiten Weltkrieg. Überall liegt das tatsächliche Bruttoinlandsprodukt unter dem, was man bei einer Fortschreibung des Vorkrisentrends erwartet hätte.

Nicht weniger gefährlich: Schulden außerhalb des Finanzsektors

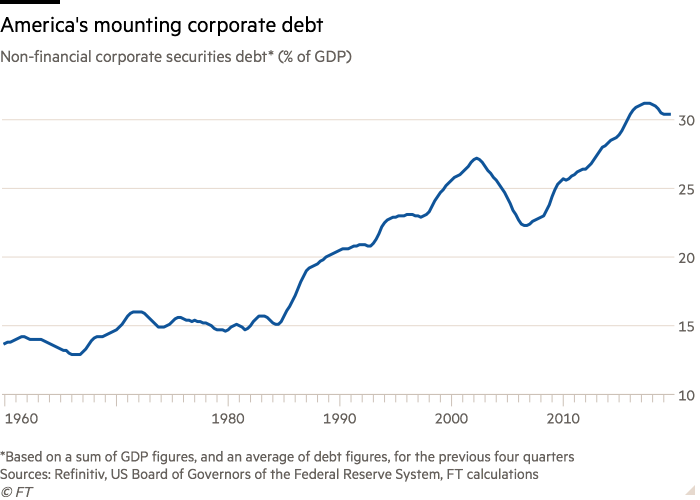

Im Unterschied zu der Zeit vor der Finanzkrise fand das Wachstum der Schulden diesmal nicht so sehr im Finanzsektor (vor allem Immobilienfinanzierung) statt, sondern überwiegend im nicht-finanziellen Sektor der Wirtschaft, also bei den Staaten und den Unternehmen, die Waren und Dienstleistungen herstellen. Nach Daten der OECD standen Ende 2019 Anleihen von Nicht-Finanz-Unternehmen im Volumen von 13,5 Billionen US-Dollar aus. Das Volumen hat sich damit real seit 2008 verdoppelt. Am stärksten war der Anstieg in den USA, wo nach Schätzungen der US-Notenbank Fed die Schulden von einem Niveau von 3,3 Billionen 2007 auf heute 6,5 Billionen US-Dollar gestiegen sind.

Quelle: FT

Diese Schulden sind vor allem in den traditionellen Branchen konzentriert, weisen doch die Technologieunternehmen gigantische Liquiditätspolster aus. Dies bedeutet aber, dass die Schulden bei den Unternehmen konzentriert sind, die weniger ertragskräftig sind. Dies ist solange kein Problem, wie die Gewinne der Unternehmen stabil sind und die Zinsen tief bleiben. Im Falle einer Rezession war hingegen jedem Beobachter klar, dass diese Schulden nicht mehr ordentlich zu bedienen sind. So warnte der Internationale Währungsfonds bereits vor einiger Zeit, dass die Verschuldung der Unternehmen in den USA eine neue Finanzkrise auslösen könnte. Die US-Bank Morgan Stanley stellte schon vor der Corona-Krise fest, dass jedes sechste US-Unternehmen nicht genug Cashflow erwirtschaftet, um die Zinsen zu bezahlen. Diese „Zombie-Schuldner“ bleiben solange am Leben, wie die Geldgeber bereit sind, weitere, zusätzliche Kredite zu geben. Zweifelhaft, dass sie das auch noch im Zeitalter von Corona tun werden.

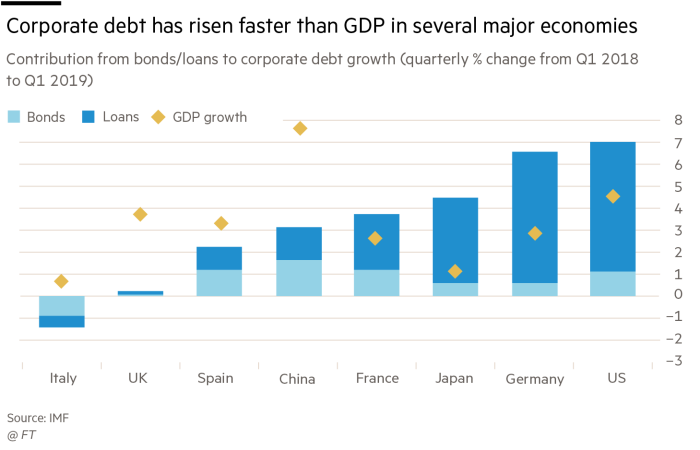

Bevor wir uns jetzt in Sicherheit wiegen, weil es ja nur ein US-Problem sei, der Hinweis, dass auch in Europa die Verschuldung der Unternehmen deutlich gestiegen ist:

Quelle: FT

Nun könnte man meinen, dass diese Art der Verschuldung weniger problematisch ist, weil es eben nicht die Banken sind, die als Kreditgeber fungieren, sondern Direktinvestoren – also Pensionsfonds, Versicherungen und andere Kapitalsammelstellen bis hin zu Anlagefonds. Diese sollten – so die Theorie – die Verluste besser verkraften können und vor allem im Falle eines Kreditausfalls weniger Folgewirkungen auf andere Teilnehmer in den Finanzmärkten haben.

Diese Hoffnung auf eine geringere Krisenanfälligkeit des Finanzsystems kann aber täuschen. Zum einen wissen wir, dass die Banken nicht nur weniger direkte Kredite vergeben haben, sondern zugleich aufgrund der Regulierung keine eigenen Wertpapierbestände mehr halten. Sie agieren demzufolge nicht mehr wie früher als „Market Maker“, die für ausreichende Liquidität und damit ein Funktionieren des Marktes sorgen. Das ist besonders bei Anleihen problematisch, da jede Anleihe praktisch ein Unikat ist und deshalb im Falle eines Vertrauensverlustes ein Handel sehr schnell nicht oder nur noch unter großen Preisausschlägen möglich ist. Dies führt aber rasch zu einer Vertrauenskrise im Markt, die schnell auch andere Anleihen auch anderer Schuldner erfassen kann.

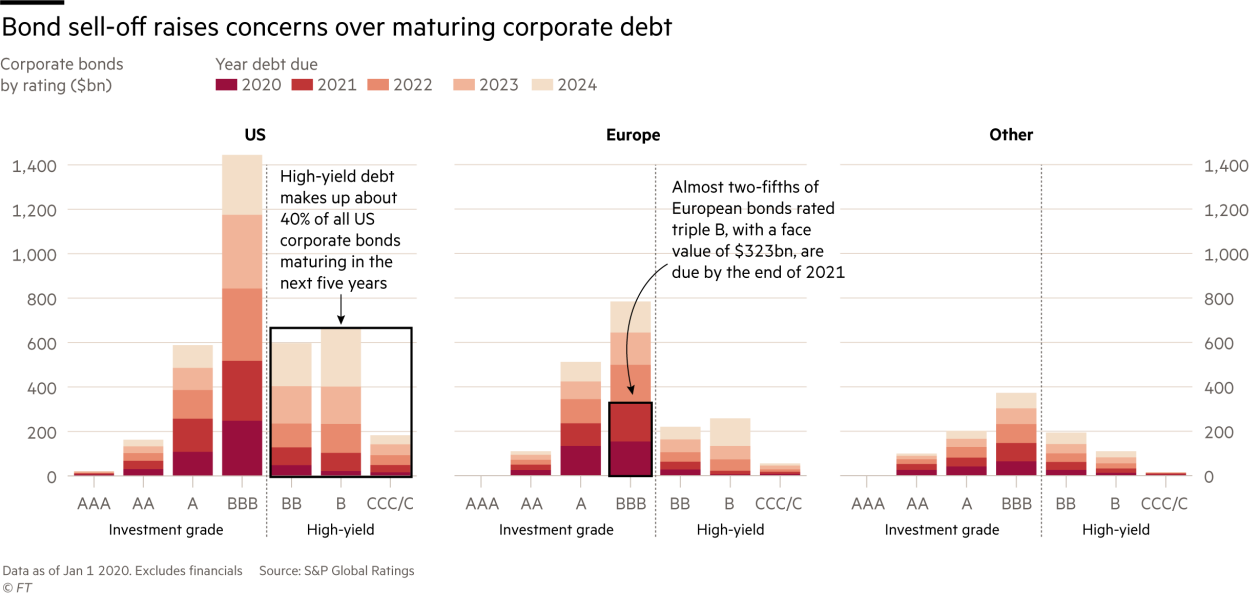

Da, wie auf bto immer wieder besprochen, die Kreditqualität deutlich abgenommen hat und das Segment der BBB – die letzte Stufe mit noch Investmentgrade – dominiert, besteht die Gefahr von Verkaufswellen von Investoren, die bei Herabstufungen diese Papiere aus regulatorischen Gründen nicht mehr halten dürfen. Diese träfen auf einen Markt ohne Nachfrage.

Laut OECD waren die Unternehmensanleihen noch nie von so schlechter Kreditqualität wie heute. Der Internationale Währungsfonds hat in seinem letzten “Global Financial Stability Report” vorgerechnet, dass im Falle einer Rezession, die halb so tief wäre wie die des Jahres 2009, Unternehmen mit Schulden von 19 Milliarden US-Dollar nicht genügend verdienen würden, um ihre Schulden zu bedienen.

Das Verschlechtern der Schuldnerqualität zeigt sich auch im Markt für sogenannte “Leveraged Loans”. Das sind Kredite, die von Banken für hoch verschuldete Unternehmen organisiert werden. Man nennt sie “geleveraged” – also gehebelt – weil die Verschuldung relativ zum Vermögen oder Einkommen des Schuldners weit über dem Normalen liegt. Insgesamt wird der weltweite Markt dieser Kredite auf 1,3 Billionen US-Dollar geschätzt.

Verwendet wurden diese Kredite überwiegend, um Unternehmensübernahmen oder den Rückkauf eigener Aktien zu finanzieren. Das ist beides nicht produktiv und verbessert damit nicht die Fähigkeit, die Kredite in Zukunft zu bedienen. Man setzt also darauf, dass „schon nichts schiefgehen wird“. Sobald jedoch das Vertrauen in die Zahlungsbereitschaft und – Fähigkeit der Schuldner schwindet, steigen die Zinsen und führen erst recht dazu, dass die Schuldner nicht mehr bezahlen können. Es darf also nichts schiefgehen.

Corona: der größte denkbare Unfall

Kommt es zu Problemen mit den Unternehmensschulden, würde das auch die Banken treffen, obwohl sie nicht direkt agieren. Die Zinsen würden für diese Schuldner steigen, weil die Kreditgeber beginnen, an der Zahlungsfähigkeit zu zweifeln. Es käme zu Kreditausfällen auch bei den Darlehen, die Banken vergeben haben und der Wert der Sicherheiten der Banken schrumpft. Deren Wert ist durch die Politik der Notenbanken ohnehin schon überhöht.

In diese Gemengelage hoher Schulden, geringen Eigenkapitals und zunehmender Zombifizierung trifft nun der Corona-Schock. Das kann zu dem außerordentlichen Umstand führen, dass wir es mit einem Credit Crunch wie in der Finanzkrise zu tun bekommen, obwohl die Zinsen bei null sind oder gar negativ und obwohl die Risiken vordergründig außerhalb des Bankensystems liegen. Wie groß die Gefahr ist, sieht man auch an den Fälligkeiten der Anleihen:

Quelle: FT

Fast 840 Milliarden US-Dollar Anleihen mit einem Rating von BBB oder schlechter werden noch dieses Jahr in den USA fällig. Angesichts der aktuellen Entwicklung dürften nicht wenige erhebliche Schwierigkeiten haben, diese Anleihen zu refinanzieren. Besonders hart getroffen sind jene Unternehmen, die auf einem großen Fixkostenblock sitzen, also vor allem die Industrie. Die Märkte werden darauf nicht warten: Sie verkaufen, bevor es soweit ist.

Die Verkäufe an den Anleihenmärkten führen zu steigenden Spreads zwischen Unternehmensanleihen guter und schlechter Qualität und gegenüber Staatsanleihen. Die damit steigenden Zinsen belasten unmittelbar wiederum die Kreditwürdigkeit der Unternehmen und fördern so weitere Verkäufe. Die Anleihen fallen weiter. Und dann natürlich auch die Aktien, die zuvor von dem doppelten Leverage profitiert haben. Doppelt, weil die Unternehmen zum einen die Eigenkapitalquote gesenkt haben und so den Anteil des Ertrages, der auf das Eigenkapital entfällt erhöht – zum anderen, weil sie damit Aktien zurückgekauft haben und der Gewinn pro Aktie gestiegen ist.

Wie schon in dem angesprochenen Beitrag erwähnt, haben auch die Investoren mit dem Hebel von Schulden gearbeitet, um ihre Rendite zu erhöhen.

Sowohl beim Kauf von Aktien wie beim Kauf von Anleihen. Fallende Kurse setzen die Investoren so nochmals unter Druck und führen auch hier zu Verlusten für die Gläubiger.

Finanzkrise = Minsky-Moment

Womit ich zu meiner Begründung komme, weshalb ich von einer „Finanzkrise“ gesprochen habe und das auch heute noch tue. Für mich ist eine Finanzkrise immer eine Situation, wo Schuldner unter Druck kommen, weil Vermögenswerte im Preis verfallen und dies bei den Gläubigern zu Problemen führt. Egal, ob diese Gläubiger Banken oder andere sind.

Nach dem verstorbenen Hyman Minsky spricht man von einem Minsky-Moment, ein plötzlicher, schwerwiegender Zusammenbruch der Vermögenswerte, der das Ende der Wachstumsphase eines Zyklus auf den Kreditmärkten oder in der Geschäftstätigkeit markiert. Genau diesen erleben wir dieser Tage. Und genau der macht aus der schon nicht einfachen Corona-Rezession die potenzielle Depression.

Die Gesellschaft soll wegen einer Pandemie aus allen rechtlichen Angeln gehoben werden.

Keine medizinische “Krise” exakt Virusverbreitung darf dazu Anlass sein, jeder Staatsbürger der das macht ist ein Staatsfeind.

Das Aids -Virus ist in eine Endemie der Gesellschaft mutiert ohne die avisierten Verfassungswidrigkeiten.

Es ist notwendig alle geplanten Grundgesetzbrüche aufzuzählen sowie vorweglich zu unterbinden.

Niemand darf sich über unsere Rechtsordnung stellen.

Das gilt ganz besonders für Karnevalslumpen, die aus Vergnügungssucht und Geschäftsgier die erforderlichen Vorkehrungen verschleppt und unterlassen haben.

Die Finanzkrise sollt mittels Gesundheitsvorsorge zum Gesellschaftssturz genutzt werden.

Die Krise des Geld- und Wirtschaftssystems ist streng davon zu trennen, lese unten.

Obwohl Online-Leser des Manager-Magazins wäre mir vor lauter Corona-Infos Ihr Artikel “Corona-Krise -wir sind erst in Phase 2” fast entgangen – wenn kein Altgrüner darauf hingewiesen hätte.

Dazu Zwei Fragen: 1. Könnte und sollte man nicht das Leverage-Risiko dadurch begrenzen, dass man – umgekehrt zum bisherigen Zustand nicht nur in D – die Zuführung von Eigenkapital (also vor allem die Besteuerung – günstiger gestalten würde als die Zuführung von Fremdkapital ? Dann wären Risiken durch Risikokapital stärker abgededert. Sicherlich müssten dabei auch Umweg-Gestaltungen (Fremdkapital aus “Zwischengesellschaften” bedacht werden.

2. Müsste der Staat nicht die Realwirtschaft dadurch retten, dass er für alle Wirtschaftsteilnehmer Darlehen in Höhe ihres aktuellen Corona-Ausfalls gibt, die nur aus zukünftigen Gewinnen / Einkünften zu tilgen wären ? Bei den jetzigen Maßnahmen besteht die Gefahr, dass mehr oder weniger Beteiligte profitieren, aber andere bzw. höhere Ausfälle zur Folge hat, dass die Leveragekrise nur unwesentlich gemildert wird, aber viel Munition verballert wird. Außerdem verhindern ja weder Darlehen, noch Aussetzung der Insolvenzantragspflicht die Insolvenzen, auch durch Anträge Dritter.

1. ja, 2. nein. Dazu übermorgen, Samstag an dieser Stelle mehr.

herr stöcker: sie behandeln das finanzmarkt-thema nach technokratischer methode ab. ich kenne sie zuwenig,aber ich denke, dass sie nicht gerade visionär denken.

wie wäre es mal mit folgende überlegung:

kehren wir mal das geld- und bankensystem etwas um, indem das geld ausschließlich dem volke gehört und nur von diesen verwaltet würde. alle zinsflüsse würden dem volke zufließen. ich denke, wir hätten all die finanzkrisen-probleme etc. nicht mehr!

wenn wir dann noch wachstumsbegrenzungen einführen (um monopolwirtschaften vorzubeugen), dann hätten wir ein fast perfektes system, ohne sozialismus und kapitalismus.

darüber lohnt es sich eingehend darüber nachzudenken und dieses einzufordern!

@ tomas.m anmerkung: einen freien markt gibt es niemals. die idee ist leider eine illusion, wie der sozilismus und komunismus auch.

ansonsten gebe ich ihnen recht!

frühere experten betonten, dass es keinen dritten weg geben kann. ich denke, gerade dies muss eine alternative sein zwischen den sozialistischen und kapitalistischen systemen. weil beide bisherigen praktzierten systeme bekannter maßen an die wand fahren. vorallem dürften niemals die Banken eigentümer des geldes sein, auch die regierungen nicht, sondern selbstverwaltet vom volke

@DS

„Führt zur Frage: Finanzkrise, ja oder nein?

Ich denke, ja. Und zwar deshalb“:

[Es folgt die x-te Kurzvariante einer ökonomischen Erklärung für das Geschehen] „Niemand ahnte, woher er kommen würde und wohl erst recht niemand hat einen so umfangreichen Schock erwartet, wie wir ihn nun erleben“.

Das „Niemand“ einen so umfangreichen Schock erwartete stimmt so nicht, denn worüber wird denn hier im Blog seit mehreren Monaten philosophiert? In dutzenden Szenarien wurde der ökonomische Wahnsinn diskutiert und mögliche Folgen prognostiziert. Das hier kein leichtes Unwetter droht, war allen, die sich dazu fundiert geäußert haben, vollkommen klar.

Es wurde eine große Zahl an Charts aus unterschiedlichsten Quellen zitiert. Deren Verläufe hatten, je nach Maßstab, eine Gemeinsamkeit: sie zeigten exponentielles Wachstum. Jedem Biologen, jeden Hygieniker, jedem Naturwissenschaftler ist vollkommen klar, welche Folgen derartiges Wachstum hat. Es löst automatisch die Befürchtungen aus, welche uns heute Dank des Infektionsschutzrechts die dramatische wirtschaftliche Situation beschert: das System verliert an Stabilität, es droht eine Katastrophe. Der clevere Naturwissenschaftler handelt sofort konsequent in der frühesten Anfangsphase, die anderen kopflos und zu spät, wie die Regierung in Hauptstadt dieses Landes.

Während in einfachen biologischen Systemen (Heuschrecke) derartiges Wachstum zum Zusammenbruch der Population führt, können komplexe Systeme über sich hinauswachsen und neue Ordnungen mit vollkommen neuen Eigenschaften annehmen. Ohne dieses Prinzip wäre Leben und das Entstehen einer Biosphäre nicht möglich.

Die Ordnungsprinzipien sind längst für die Ökonomie übersetzt. Es stellt sich nur die Frage, ob sie konsequent genutzt werden für das, was nach Corona kommt von Fachleuten, die ihr Handwerk verstehen – oder ob weiter herumgemerkelt und herumgepfuscht wird nach dem gestern verbreiteten Motto:

„Wir werden als Regierung stets neu prüfen, was sich wieder korrigieren lässt, aber auch: was womöglich noch nötig ist.“

„… womöglich noch nötig ist“ beschreibt die Unfähigkeit in einem Halbsatz.

Deswegen: Finanzkrise: ja, 100%ig“.

@ JürgenP

Bevor man über Krise spricht, müsste man definieren, was darunter zu verstehen ist.

Ich lass das mal, weil es darauf bei dieser Antwort an Sie nicht ankommt.

Sie sagen:

>Während in einfachen biologischen Systemen (Heuschrecke) derartiges Wachstum zum Zusammenbruch der Population führt, können komplexe Systeme über sich hinauswachsen und neue Ordnungen mit vollkommen neuen Eigenschaften annehmen.>

„über sich hinauswachsen“ ist unbestimmt, aber „neue Ordnung mit vollkommen neuen Eigenschaften ist“ ist richtig.

Zu dem, was Sie weiter sagen, verweise ich auf die AKTUELLEN Geschehnisse:

FACHLEUTE, die ihr Handwerk verstehen, sind längst dabei, auf der monetären Ebene eine „neue Ordnung mit vollkommen neuen Eigenschaften“ herbeizuführen.

Es sind die Notenbanken, die Liquidität auf eine Art und Weise und in einem Ausmaß bereitstellen, wie das bisher kaum denkbar war.

Und auch dies noch, weil Ihnen das anscheinend nicht klar ist:

Die Geldschöpfung durch die Notenbanken kann das SCHULDGELDSYSTEM durch den kontinuierlichen Aufkauf von Anleihen jeglicher Art nahezu GLEITEND in ein ANDERES Geldsystem überführen.

Ob das gelingt, ist im Augenblick offen, eine funktionale BEGRENZUNG dafür gibt jedenfalls es nicht.

Risiken und Nebenwirkungen, sowie Kollateralschäden und Spätwirkungen gehören zu den Eigenschaften der neuen Ordnung.

Das ist aber ein anderes Thema.

Kurzum:

Sie haben RELEVANTE Entwicklungen nicht im Fokus.

Ihr Urteil bezüglich einer Finanzkrise ist daher nicht fundiert.

Des Weiteren:

>„Wir werden als Regierung stets neu prüfen, was sich wieder korrigieren lässt, aber auch: was womöglich noch nötig ist.“>

Das ist nicht Unfähigkeit.

Sie haben nicht begriffen, dass wir KEINE Diktatur

sind, in der – diese Epidemie betreffend – Naturwissenschaftler sofortiges und konsequentes POLITISCHES Handeln in der frühesten Anfangsphase ANWEISEN können, sondern eine Gesellschaft, in der u. a. an die EINSICHTSFÄHIGKEIT appelliert werden muss, weil Menschen WOLLEN dürfen statt nur GEHORCHEN zu müssen.

@JürgenP

” die anderen kopflos und zu spät, wie die Regierung in Hauptstadt dieses Landes”

Bei “spät” stimme ich Ihnen zu, “kopflos” teile ich nicht.

Einige Teile der Bevölkerung empfinde ich hingegen als nicht nur kopflos, sondern auch hirnlos, wenn sich diese immer noch zu Partys und größeren Zusammenkünften verabreden. Angrillen in großen Gruppen, juhuuu…

Dieses Verhalten macht mir inzwischen für die langfristige Entwicklung von D mehrt Sorgen als das Coronavirus.

@ Herr Tischer

Ich bin froh, dass Sie die Aktivitäten durchschauen. Es ist nicht wirklich mein Thema. Unter Fachleuten hatte ich einen anderen Typus von Experten verstanden. Nämlich solche, die „Systeme“ verstehen, genauer das Management von Systemen. Ich bin gespannt wie es ausgeht, wenn dieselben Leute ein neues System schaffen, die es zuvor gerade zugrunde gerichtet haben. Meine Zuversicht ist gerade auf dem Nullpunkt.

Ihren Hinweis auf „keine Diktatur“ finde ich sehr nett. Die Urlauber werden also „gebeten“ die Nordseeinseln und Ostseestrände zu verlassen, zu Hause zu bleiben, keine Großeltern mehr zu besuchen und alle sonstigen sozialen Kontakte zu unterlassen. Verkauft wird das von der Kanzlerin als „notwendig“. Klar, nachdem zwei Monate ins Land gegangen sind, ohne systementwicklungsadäquat zu handeln *).

Haben Sie alle relevanten Entwicklungen im Fokus? Wer kann das von sich behaupten? Was müsste man dann wissen und wie käme man zu diesem Wissen?

*) das nächste Desaster in Punkto Gesundheitsschutz ist schon vorprogrammiert. Nehmen wir das dann mal als Kollateralschaden der “Systemumsteuerung” zur Kenntnis. Bei Gelegenheit mehr dazu.

Wenn ich mir vorstelle, wie enorm die Opfer waren/sind, die eine Allianz aus Parteien und Medien ihrer Bevölkerung abverlangten (und diese mit wehenden Fahnen lieferten), zb in der Flüchtlingskrise, den US-Golfkriegen oder dem jüngsten Türkeiputsch, dann ..

Ja dann ist klar, dass mit Corona der vielleicht stärkste Hebel seit dem WK2, vor allem in Kombination mit den aktuellen Technologien, in den Händen des Westens liegt. Im Laufe des Jahres werden Transformationen möglich werden, die vor wenigen Jahren undenkbar waren. Bleibt abzuwarten, für was die günstige Stunde konkret genutzt werden wird.

“Bleibt abzuwarten …”: auf wen oder was? Die Gunst der Stunde nutzen ist angesagt.

Ich bin immer bereit, meine Auffassungen zu überdenken, wenn sie infrage gestellt werden.

Umso mehr, wenn dies wie im vorliegenden Fall mit ausgewiesener Kompetenz erfolgt.

Halte ich die hier zitierten Aussagen aufrecht angesichts der entgegnenden Ausführungen von Dr. Stelter?

Ich halte sie nach wie vor vertretbar, wenn man als REFERENZ für eine Finanzkrise die „punktuelle“ SITUATION nach dem Zusammenbruch von Lehman heranzieht.

Ich muss hier nicht erläutern, WIE der Staat das hiesige Bankensystem vor dem Kollaps bewahrt hat. Die BETEILIGUNG an der Commerzbank ist nur die sichtbarste Maßnahme.

Entscheidend:

Der ZUSAMMENBRUCH des Bankensystems war damals greifbar.

Das ist jetzt erkennbar nicht der Fall.

Ist daher die Entgegnung von Dr. Stelter hinfällig?

Das ist sie nicht, im Gegenteil:

Er verweist wie so oft auf die STRUKTURELLE Situation bzw. Entwicklung, die sozusagen das FUNDAMENT oder – bezogen auf die Wirkmechanismen – die VORAUSSETZUNG ist, auf denen die Ereignisse erfolgen, werden diese durch einen externen Schock oder immanent ausgelöst.

Hierzu:

>Diese „asymmetrische Reaktion“ (Bank für Internationalen Zahlungsausgleich) hat zwar geholfen, bestehende Schulden tragbarer zu halten, zugleich aber noch mehr Verschuldung und Risiken befeuert. …

… Dabei waren die Maßnahmen der Notenbanken seit 2009 – der Aufkauf von Wertpapieren in Billionenhöhe und das Senken der Zinsen nahe oder unter null (Japan, Eurozone) – nichts anderes als die Fortsetzung der vorangegangenen asymmetrischen Politik>

Das ist zwar nicht die letztlich Ursache, aber der MECHANISMUS der zur strukturellen Situation geführt hat und im Schuldgeldsystem dazu führen musste.

NOTWENDIGERWEISE so, da man Insolvenzen in großem Umfang nicht zulassen wollte.

Der FINANZSEKTOR war daran aktiv BETEILIGT und die REALWIRTSCHAFT ist in einem außerordentlichen Ausmaß davon BETROFFEN.

Konkret, auf das Finanzsystem ZURÜCK wirkend:

Hier sind die FÄLLIGKEIT der Anleihen in der Grafik mit der Überschrift „Bond sell-off raises concerns over maturing corporate debt“ und die Aussage

>Fast 840 Milliarden US-Dollar Anleihen mit einem Rating von BBB oder schlechter werden noch dieses Jahr in den USA fällig>

eindeutig und hochgradig besorgniserregend.

„Nur“ US-Dollar Anleihen – vom Rest in anderen Währungen reden wir besser gar nicht erst.

Die Schlussfolgerung von Dr. Stelter:

>Für mich ist eine Finanzkrise immer eine Situation, wo Schuldner unter Druck kommen, weil Vermögenswerte im Preis verfallen und dies bei den Gläubigern zu Problemen führt. Egal, ob diese Gläubiger Banken oder andere sind.>

Diese Definition ist so dehnbar, dass „Finanzkrise“ UNTERSCHIEDLICHE Szenarien abdeckt.

Das macht sie nicht wertlos und falsch schon gar nicht.

Die Darlegungen, WARUM man zu dieser Auffassungen kommen kann – ja sogar MUSS -, ist dringend erforderliche AUFKLÄRUNG.

Denn die möglichen Folgen sind mehr als bedenkenswert, gerade JETZT:

>In diese Gemengelage hoher Schulden, geringen Eigenkapitals und zunehmender Zombifizierung trifft nun der Corona-Schock. Das kann zu dem außerordentlichen Umstand führen, dass wir es mit einem Credit Crunch wie in der Finanzkrise zu tun bekommen,…>

Ist noch nicht, KANN aber.

Der außerordentliche Zustand ist im Raum der Möglichkeiten kein Meteorit, der Lichtjahre entfernt ist, sondern einer, der sich uns sehr schnell sehr bedrohlich nähert. Wir spüren sozusagen die Hitzewelle.

Mein Fazit:

Ich sehe keinen Widerspruch zwischen meiner Auffassung und der von Dr. Stelter.

Wir verstehen unter „Finanzkrise“ lediglich etwas anderes, wobei die eine Auffassung die andere nicht ausschließt.

Im Gegenteil:

Ich sehe eine Ergänzung (wobei ich mir damit nicht anmaße, mit meinem Wissen auf Augenhöhe mit ihm zu stehen).

Bemerkung:

>Die Börsen crashen, die Finanzmärkte sind im Chaos.>

Crashen ja, Chaos nein – sie sind orientierungslos, würde ich sagen.

Egal, es hat AUSWIRKUNGEN, die m. A. n. noch nicht zu übersehen sind, vor allem auch deshalb nicht, weil die Notenbanken in die Aktienmärkte eingreifen KÖNNTEN.

Lagarde hat zu den gestrichen Beschlüssen der EZB sinngemäß gesagt „im Rahmen unseres Mandats“.

Dieses Mantra war schon bei Draghi nicht mehr glaubwürdig.

Wenn die EZB das System retten will, sollte sie solche Aussagen besser unterlassen.

@ foxxly

„herr stöcker, bitte klar denken!“

Ihre Klarheit ist nicht meine Klarheit. Es wäre zudem schön, wenn Sie diesen Anspruch auch auf Ihren Schreibstil anwenden würden und sich nicht selber auch noch orthografisch verzwergen.

„wenn alles geld der welt nur von den banken kommt, dann ist es eben ausschließlich ein kredit.“

Wenn dem so wäre, dann hätten Sie recht. Richtig ist, dass der größte Teil des Geldes durch Kredit entsteht und durch Kredittilgung und Abschreibung von faulen Krediten wieder verschwindet. Ein kleinerer Teil des Geldes wird hingegen völlig schuldfrei erzeugt, indem die Zentralbank z. B. Gold von Nichtbanken ankauft. Gleiches gilt, wenn eine ZB Aktien von Nichtbanken erwirbt.

„in der logischen folge eben auch unsere arbeitsleistung von mensch und maschine.“

Sofern die Löhne vorfinanziert werden, handelt es sich um einen kurzfristigen Kontokorrentkredit, bei Maschinen um längerfristige Kredite über den Abschreibungszeitraum.

„es gibt hier niemals sowas wie ein gleichgewicht der kräfte.“

??? Mir ist nicht klar, was Sie hiermit meinen.

„durch dieses system ist zb. sogar die verschuldung höher, als das guthaben.“

Damit widersprechen Sie sich selber. Weiter oben haben Sie noch behauptet, dass alles Geld ausschließlich per Kredit das Licht der Welt erblickt. Damit ist das Geldvermögen wertmäßig identisch mit den Geldschulden. Ist ja auch logisch, da zu jeder Verbindlichkeit/Verschuldung die korrespondierende Forderung/Guthaben gehört. Da aber ein kleinerer Teil des Geldes schuldfrei in Umlauf kommt, ist sogar das Gegenteil Ihrer Behauptung korrekt.

„haben sie keinen mut zur wahrheit;- oder sind sie jemanden verpflichtet, nicht offen zu sprechen?“

Ganz im Gegenteil, liebe(r) foxxly. Da ich finanziell vollkommen unabhängig bin, bin ich nur mir selber und meinem Gewissen verpflichtet und spreche völlig offen.

„wahrheiten sind der erste schritt für verbesserungen…“

Endlich mal ein Punkt, bei dem ich mit Ihnen übereinstimme.

Jetzt sind Sie an der Reihe, Ihren Vorwurf der Eierei ein wenig mit Substanz zu unterfüttern.

LG Michael Stöcker

herr stöcker, nur soviel dazu: ich habe mich schon mit einigen experten ausgetauscht, ob kreditgeld bei der rückzahlung vernichtet werden. bis jetzt hat keine dagegen argumentiert, oder widersprochen. natürlich wird die forderung der bank an den schulner,bei tilgung geschlossen. das geld, welches bei kreditgenehmigung bzw. auszahlung entsteht, bleibt aber erhalten.

die schulden sind deswegen größer, weil von anfang an die kreditzinsen mit jeden tag drauf kommen, und am jahresende die kreditsumme plus zinsen fällig sind.

fakt ist auch, dass mit jeden kreditzins, die geschwindikeit der wirtschaft zwangsweise zunimmt. es wäre nur dann nicht der fall, wenn die wirtschaft selber geld drucken dürfte.

Kredite, welche uneinbrinbar geworden sind, machen nur einen bruchteil dessen aus, wie die geldmenge wächst!

das “sich widersprechen” beruht bestenfalls auf gegenseitigkeit. und wenn schon mein schreibstil bei ihnen wichtig ist, dann haben inhalte und aussagen bei ihnen keine hohe priorität. entsprechend werte ich ihre aussagen. schade!

@Herr Stöcker

“Ein kleinerer Teil des Geldes wird hingegen völlig schuldfrei erzeugt, indem die Zentralbank z. B. Gold von Nichtbanken ankauft.”

Wieso soll bei dieser Transaktion “schuldfreies” Geld erzeugt worden sein?

In diesem Fall hätte die ZB entweder mit Bargeld bezahlt oder dem Verkäufer (bzw. dessen Geschäftsbank) Zentralbankgeld gutgeschrieben. In beiden Fällen entsteht keine Schuld (mit Ausnahme der Verpflichtungen aus dem Kaufvertrag, die aber geldtheoretisch hier nicht gemeint ist)

@ Herrn Dr.Stelter

“Da, wie auf bto immer wieder besprochen, die Kreditqualität deutlich abgenommen hat und das Segment der BBB – die letzte Stufe mit noch Investmentgrade – dominiert, besteht die Gefahr von Verkaufswellen von Investoren, die bei Herabstufungen diese Papiere aus regulatorischen Gründen nicht mehr halten dürfen. Diese träfen auf einen Markt ohne Nachfrage”

Die Situation ist deutlich dramatischer, eine Herabstufung ist nicht einmal erforderlich.

Regulatorische Gründe zwingen bereits zum Verkauf, wenn das RISIKO entsprechend ansteigt.

Und Risiko wird im wesentlichen mit denselben und letztlich untauglichen Werkzeugen gemessen wie 2008.

Wo stand der VIX im Januar – und wo steht er heute ?

“Es ist kein Crash durch das Virus, es ist ein Aufdecken von SYSTEMSCHWÄCHE, angestoßen durch das Virus.

Wenn wir damit fertig sind, werden wir uns bis zum Lebensende daran erinnern.

Jeder wird darüber etwas zu berichten wissen! R.G.” Das schrieb der Analyst Rocco Gräfe von Godmode – Trader. M. E. hat er völlig Recht Und ein Hauptproblem der Systemschwäche ist das schwindende Vertrauen sowohl in das System wie in die handelnden Akteure. Ohne Vertrauen geht aber unsere Welt nicht, je arbeitsteiliger, desto weniger. Wahrscheinlich müsste man also an dieser Stelle arbeiten, bevor grundlegende Maßnahmen überhaupt möglich werden.

@ Annette Heinisch

Die Systemschwäche ist, in Wahrheit, Resultat einer kriminellen Vereinigung, die da am hellichten Tage die Menschheit “gekapert” hat. Seit 1913, in dieser Welt. 1971 wurde dann die Gier, endgültig, von der Leine gelassen. Eines der unnachhaltigsten PonziSysteme, die man sich vorstellen kann: Das Fiat SchuldgeldSystem. KEIN Grüner/Linker will diese Mutter aller Wachstumskrisen benennen, weil es halt nicht zu ihrer idiotischen Nützlichkeit/Machtorgie gehört. Der Sozialismus ist eine Schöpfung der Finanzkrake (FED/EZB/BIZ). Die Geschichte wird dies, eines lichten Tages. bestätigen. Marx und Konsorten (Keynes) wurden aus N.Y. gesponsert und gesteuert!

Die dunkle Seite der Weltgeschichte, die, jetzt, den Vollpfosten, “in der Hand haltend”, explodiert!

Nach dieser marktdiktatorischen QE (Finanztsunamis) bleibt “kein Auge trocken” und die Welt wird erschreckt aus einem Alptraum aufwachen: Der Geld-, der Demokratie-, der Rechtsstaat, der SozialstaatsILLUSION. Alles dies, wird simultan abgeschafft, weil die Kreditexpansion nicht mehr möglich ist (Exponentialität). Mehr Schulden=mehr ZinsesZinsen=mehr pyradimale Dominanz. Mehr Misere und Leiden für die Menschheit, dem Volk. Das PonziSystem frißt sich selbst!

Wenn, wie gerade gelesen, ca. 60% der Bevölkerung aussagen, das Merkel bisher einen guten Job gemacht hat, ja dann, kann uns nichts mehr passieren!

Das die Kriese sich schon vorher, durch die politische Gurkentruppe, abgezeichnet hat, bekommen die Michels gar nicht mit!

Die Finanzierungskrise der Unternehmen wird im nächsten Quartal die Kommunen, Länder und den Bund erreichen. Die MwSt. Zahlungen zerbrechen bereits durch den ausgesetzten Einzelhandel. Die Aussetzung aller Steuervorauszahlungen wird jetzt zu Recht massenhaft beantragt und wird bewilligt werden müssen, für die Masse an Unternehmen/Schlüsselindustrien.

Mit den Einkommensteuererklärungen bis Ende Juli könnten Nachzahlungen erfolgen, die Makulatur sind wenn Verluste von 2020 zwei Jahre zurückgetragen werden dürfen. Gewerbesteuerrückzahlungen werden genauso erfolgen, wie Einkommensteuererstattungen. 2020 enorme Ausfälle, 2021 in den Sternen.

Die geplante schwarze Null vom Finanzminister Scholz für den Bundeshaushalt 2021 drückt nur den Realitätsverlust aus, dem die führenden Politiker aufsitzen.

Die Reserven der Bundesanstalt für Arbeit wirken wie eine Prise Schnupftabak, wenn ALLES und ALLE Kurzarbeitergeld beantragen.

Die EZB kann schnell nur Geld für staatliche Verteilungswege bereit stellen, weil der Ankauf von frischen Anleihen am schnellsten geht ohne Prüfung von Details. Das gilt für den gesamten Währungsraum.

Danke für die Klarstellung, Herr Stelter! Diesmal gebe ich Ihnen auch recht. Es wird am Ende wohl auf ein sehr langes ökonomisches Krisendelirium mit quälenden Deleveraging hinauslaufen – also L-Form! Auch der Absturz des Ölpreises (bald bei 20 Dollar – wie konkurrenzfähig sind denn dann noch amerikanische Schieferölproduzenten?) legt das nahe:

Vier Krisen-Szenarien für Konjunktur – darunter ein Alptraum

Wie geht es weiter mit der deutschen Konjunktur angesichts der Coronavirus-Epidemie? Experten rätseln derzeit. Um unterschiedliche Entwicklungskurven nachzuzeichnen, verwenden sie gerne Buchstaben: Ein V, ein U, ein W oder ein L. Es sind demnach folgende Szenarien möglich:

– V-Form: Das galt bis vor Kurzem noch als die wahrscheinlichste Entwicklung: ein steiler Absturz, dem sich nach kurzer Zeit eine ebenso rasche Erholung anschließt. In Deutschland hat es das zuletzt während der Finanzkrise 2009 gegeben.

– U-Form: Ein drastischer Absturz, gefolgt von einer Phase der Stabilisierung auf einem allerdings sehr niedrigem Niveau, der sich nach einer kleinen Pause ein rascher Aufschwung anschließt. Dieser Verlauf gilt unter Experten inzwischen als viel wahrscheinlicher als ein V.

– W-Form: Ein steiler Absturz, dem eine Erholung folgt, die aber rasch wieder endet und erst nach einem zweiten Absturz in einen kräftigen Aufschwung mündet – das sind die Kennzei-chen für diesen Konjunkturverlauf.

– L-Form: Das ist der Alptraum, den Politik und Notenbanken unbedingt verhindern wollen: ein kräftiger Absturz, dem sich eine lange Phase der Stagnation auf niedrigem Niveau anschließt. Dass das nicht ausgeschlossen ist, darauf deuten daher pessimistische Erwartungen von Anlegern und Analysten hin.

@Herr Krause

Wie geht es weiter mit der deutschen Konjunktur angesichts der Coronavirus-Epidemie?

Ich tippe auf die “J-Form”, aber nur, wenn wir die Wirtschaftsleistung nominal betrachten – und nicht inflationsbereinigt, wie sonst üblich.

@ Richard Ott

Wo sehen Sie denn eine (massive) (Verbraucherpreis)Inflation herkommen ?

Sehe ich das richtig, dass wenn die Geldmenge M3 in Europa etwa bei 13 Billionen Euro liegt, und die EZB jetzt QE in Höhe von 750 Milliarden machen will, sich das gesamte verfügbare Geld, nur durch die Druckerpresse, um etwa 5,7% erhöht?

Und ist das nicht ganz schön viel?

Der CEO von Guggenheim hat sofort 4,5 Trillionen $ zum Bailout gefordert- im kurzärmeligen Karohemd und mit Baseballcap auf der Terrasse.

Da geht schon noch etwas.

@ ruby

Eine amerikanische Trillion entspricht einer deutschen Billion. Es geht also um 4.000 Mrd. Da schon die EU, USA und Japan zusammen ca. 1 Milliarde Bewohner hat, handelt es sich um 4.000 EUR/USD pro Kopf. Betrachten wir die G20, so verbleiben noch ca. 833 EUR/USD pro Kopf. Dr. Stelter hatte hier mal 10.000 Euro pro Kopf vorgeschlagen; und das war lange vor Corona.

Insofern: Ja, da geht noch was, wenn es denn erforderlich sein sollte.

LG Michael Stöcker

Diese Finanzkrise ist eine (dauerhafte) Systemkrise. Natürlich ist sie manchmal akkuter und manchmal weniger. Gerade in Zeiten, wo die Aktionen der Notenbanken ihre Wirkung verpuffen, wird hoffentlich jeden klarer,dass grundsätzlich am Schuldgeldsystem einiges nicht stimmen kann. Corona ist keineswegs in die Nähe der Ursächlichkeit zu bringen. Die Pandemie beschleunigt das fehlerhafte Zwangswachtums-System. Die Prouktionsüberkapazitäten, durch die niedrigen Zinsen, haben jetzt einen Deflatonsschock und anschließend eine kräftige Inflation, zur Folge. Es muss jeden nachdenklich machen, wenn unser Schuldgeldsystem (in dessen unsere Arbeitsleistung, stets eine neue Kreditschuld verursacht), immer wiederkehrend Aufbau und Zerstörung, einen krankhaften Wohlstand und unausweichliche Notlagen, etc. usw., verursacht.

Ich kann nicht verstehen, dass sich Experten so wenig über die wirkliche Ursache beschäftigen, – dass sie so leise sind.

Ich kann ja nachvollziehen, dass dieses Schuldgeldsystem ein Produkt der Eliten ist, welche ungemein davon profitieren. Es ist ein Machtwerkzeug!

Man könnte daraus folgern, – wenn die Masse so dumm ist hier nicht dagegen zu revoltionieren, es einfach so hinzunehmen, dann sind sie selber schuld.

Hat die Menschheit in ihrem Verhalten jemals jetwas dazuigelernt??

@ foxxly

In der monetären Matrix ist nichts so, wie es scheint. Ich spreche hier aus leidvoller eigener Erfahrung. Den Durchblick haben in der Tat die wenigsten (sogar die Bundesbank und Issing haben sich fundamental geirrt). Sie sprechen zwar einige kritische Punkte an, aber den Durchblick scheinen Sie mir auch nicht zu haben. Warum?

Das Problem ist nicht das Messer/Schuldgeldsystem, sondern dessen Gebrauch/Verwendung. Bevor Sie also das Kreditgeldsystem kritisieren, sollten Sie sich im ersten Schritt erst einmal um Verständnis bemühen. Perry Mehrling ist hier eine ganz ausgezeichnete Anlaufstelle: https://zinsfehler.com/2019/01/23/warum-konnen-wir-unser-geldsystem-nicht-richtig-verstehen/

LG Michael Stöcker

herr stöcker, bitte klar denken! warum eiern sie so umständlich herum? wenn alles geld der welt nur von den banken kommt, dann ist es eben ausschließlich ein kredit. in der logischen folge eben auch unsere arbeitsleistung von mensch und maschine. es gibt hier niemals sowas wie ein gleichgewicht der kräfte. durch dieses system ist zb. sogar die verschuldung höher, als das guthaben. hier kann es niemals eine lösung geben, welche sich in wohlgefallen auflöst. das gegenteil ist zwangsläufig.

haben sie keinen mut zur wahrheit;- oder sind sie jemanden verpflichtet, nicht offen zu sprechen?

wahrheiten sind der erste schritt für verbesserungen, oder und lösungen! das andere ist das gegenteil!

Wir befinden uns, genau, in einer eklatanten Machtkrise. Die Finanzkrise, ist im FIAT SchuldgeldSystem, ein Geburtsfehler, voraussehbar und deshalb, immer, manipuliert. Cui Bono!?

Diese Frage will keiner beantworten, weil die Finanzkrake (FED/EZB/BIZ) immer schon einen Prozentsatz, einen “Krümel vom “Kuchen”, an die Vasallen und Parasiten abgegeben hat. Alle Anderen sind, außer, Opfer, auch Protagonisten (Mittäter). Diesen Zyklus der Dominanz, diese pyramidale MachtMatrix des “fake money” zu durchbrechen, bedarf einer moralischen, ethischen Diskussion und Instanz, die offensichtlich, hier, am falschen Platz ist. Die kognitive Dissonanz der Spekulation ist gewissermaßen ein “Feigenblatt”. Was nicht sein kann, nicht sein darf!

Die Marktteilnehmer sehen “vor lauter Bäumen den Wald nicht” und lassen sich auf keine Diskussion ein oder, wie bei Gericht, sie wollen sich nicht selbst belasten!

Die normopathische Weltordnung, die sogenannte Volkswirtschaft will nicht begreifen, daß, diese, eine Gemeinwohlwirtschaft sein muß, anstatt einer Kleptokratie. Die Relation von 01 zu 99% ist, ja, keine Fiktion. Die massive Bevorteilung ist Tatsache. Nur 0,3% der Menschheit sind CashMillionäre und nur ca. 2500x Milliardäre, die, sich, auch noch in den letzten zehn Jahren, allein, verdoppelten.

Diese “Blindheit”/Realitätsverweigerung führt die Marktteilnehmer, gekapert, von der Dominanz, in die geplante “Virtuelle DiktaturTotal”, wie alle sozialistischen Systeme, am Ende, in die Totalität führen! Exkurs: Ja, lieber Deutsche, die NSDAP und die Faschisten waren, auch, Sozialisten (links). Das Regime Honneker oder Merkel!? Diese “hard facts” werden ausgeblendet, als gäbe es kein Morgen. Der Sozialismus/Kommunismus kommt von der Dominanz. Euren “Guru´s/Göttern”, den “Wölfen der WallStreet”. WAS, im Himmel, wäre QE anderes ,als die totale Marktdiktatur!?? Die Aushebelung aller Märkte! Die häßliche Fratze der Finanzdiktatur. NICHT, im Kapital (Haben), liegt die Macht, sondern in der Liquidität (Machen). Diese Verschleierung und die profane Analyse, daß es sich, hier, NUR, um eine Finanzkrise handele, spottet jeder Intelligenz!

Ist die totale Überwachung via “Homeoffice” und Bewgungsprofile gegen Grundrechte der Unverletzlichkeit der Wohnung sowie der Selbstbestimmung kein ausreichender Anlaß, die ganze Jämmerlichkeit des eigenen Daseins zu negieren?

Der Fluss des Geistes und des Körpers – er gehört den Geldmachern und wenn sie Dir einen Scheck geben sind sie die Retter, Mäze, Heiligen des Stromes.

Sehr geehrter Herr Dr. Stelter,

vielen Dank für Ihren Aufruf zum Anstand. Finanzkrise: Ich teile Ihre Meinung. Wir sind spätestens seit 2008 in einer Finanzkrise. Ich beurteile das so, weil die ursächlichen Probleme nicht behoben worden sind, sondern lediglich der Handlungsrahmen für alle Beteiligten erweitert worden ist. Das kann man auch noch weiter machen, aber irgendwann kommen wir auf diesem Weg in eine Situation, in der eine kritische Masse an Menschen ihren Lebensunterhalt nicht mehr bestreiten kann. Und die Kerze brennt sprichwörtlich von beiden Seiten: da gibt es sehr viele Geringverdiener, die sich nur das billigste Essen leisten können, und gleichzeitig viele Gutverdiener, die sich keinen angemessenen Wohnraum für eine Familie mehr leisten können. Wer in unserem Land kein gutgestellter Erbe ist, hat auch dann existenzielle wirtschaftliche Probleme, wenn beide diplomiert und bei Dax-Konzernen in angemessener Anstellung sind. Zugleich ist die Gesellschaft in dieser Frage gespalten, weil es die Erben gibt, und weil die Älteren eine weitaus bessere Lebenserfahrung sammeln durften, die neuen Verhältnisse aber nicht nachvollziehen können. Eine weitere Geldmengenausweitung ohne entsprechende Lohnsteigerungen wird das naturgesetzlich weiter verschärfen. Das stört das Klima in der Gesellschaft und mindert die Handlungsfähigkeit der Politik weiter (siehe Thüringen).

In meiner Wahrnehmung stellt es sich so dar, dass wir dringend neues Vertrauen in Geld und Rechtsstaat aufbauen müssten. Noch scheint alles einigermaßen stabil zu sein. Doch solche schleichenden Prozesse, die wir seit langem beobachten können, folgen immer einem exponentiellen Pfad. Scheinbar plötzlich und unerwartet überschlagen sich Ereignisse. Wir sehen gerade ein kleines bißchen davon, was möglich ist. Nicht mehr.

Was jetzt geboten ist, ist (z.B.) im Rahmen unseres Systems, eine einmalige konzertierte Aktion (Erhöhung der Vermögenswerte bei gleichzeitiger Anpassung der Einkommen) und dazu die glaubhafte Kommunikation, wie es auf dieser Basis danach weitergeht.

Alternativ könnte man die Krise kontrolliert zulassen und Entschuldung nebst Währungsreform durchführen.

Für den ersten Plan sehe ich nicht die Kompetenz und den Willen, und für die Alternative keinen Willen.

Ich schätze die Lage leider so ein, dass es auf ein “Weiter so” hinauslaufen soll. Dabei wird auch diese Krise lediglich dazu gedient haben, die Herren mit den ganz tiefen Taschen noch reicher zu machen. Diesem Szenario gebe ich 95%.

@ Felix

Ja, wir haben eine sehr schwere Krise in der Realwirtschaft UND in der Tat seit 2008 fortdauernd in der Finanzwirtschaft. Ich teile hier Ihre Einschätzung. Die weiteren Folgen werden sehr einschneidend sein.

Rubini geht davon aus, dass es die USA schlimmer treffen wird als Italien und fordert nun nach Mankiw ebenfalls sofort 1.000 USD für jeden Bürger: https://youtu.be/sdoROIH9gao. Das ist eine notwendige, aber keine hinreichende Maßnahme. Gleiches gilt für Euroland.

@ Michael Stöcker

In der aktuellen Situation ist Helikoptergeld (neben einer sofortigen Steuerrückerstattung) das einzige Mittel, um breite Kreise schnell genug zu erreichen. Wenn man das macht, muss man aber einen Plan haben und diesen stark kommunizieren.

Trauen Sie das unseren Vorturnern zu?

Steinbrück hatte das dazu erforderliche Auftreten. Die jetzigen Chargen nebst der zweiten Reihe erweckten in mir kein Vertrauen.

Ich sehe durchaus Handlungsfähigkeit: https://www.spiegel.de/wirtschaft/soziales/corona-krise-bundesregierung-will-40-milliarden-euro-fuer-kleinstunternehmen-bereitstellen-a-ca1f6b3f-8156-4258-a31b-ff335095c9f2

LG Michael Stöcker

Weitere sinnvolle Maßnahmen hier von Norbert Häring: https://norberthaering.de/unkategorisiert/depression-massnahmen/

LG Michael Stöcker

“Lässt man den Marktkräften in einer solchen Krise ihren Lauf, passiert, was damals passierte. Die Volkswirtschaften geraten in eine Abwärtsspirale aus Nachfrageausfall, Angebotseinschränkungen, Arbeitslosigkeit, Nachfrageausfall, Pleiten, Bankenpleiten, noch mehr Nachfrageausfall, noch mehr Produktionsausfall, noch mehr Arbeitslosigkeit.”

Ich bin mir nicht sicher, ob Häring realisiert, dass all dies momentan durch Erlass entsprechender Gesetze und Maßnahmen befeuert wird.

Und ich bin mir sicher, ob die Staaten am Ende dieser Kaskade die aus den zurecht aufgezählten Punkten resultierenden monetären Verpflichtungen gewachsen sind.

Die alte Analogie mit der Munition (Zinssenkungen), die von den Zentralbanken verschossen wird, passt in Zeiten von Nullzins und immer größeren Wertpapierkaufprogrammen nicht mehr richtig.

Es ist wohl mittlerweile so, dass die Zentralbanken einen unendlich großen Munitionsvorrat haben. Aber je mehr sie davon im Dauerfeuer verschießen, desto heißer wird das Rohr ihrer Waffe. Und das führt irgendwann dazu, dass die Munition im Lauf oder sogar im Magazin explodiert. Dann wird die Waffe ungenau und unzuverlässig und klemmt oder feuert gar ohne dass man überhaupt am Abzug zieht, und bei einer Munitionsexplosion im Magazin hat der Schütze danach keine Hände mehr – falls er es überhaupt überlebt.

So funktionieren die immer größeren QE-Aktionen und irgendwann wohl auch das Helikoptergeld, bis die Inflation so übel wird, dass die Leute das Vertrauen in die Zentralbank und die Währung komplett verlieren.

https://youtu.be/Qe4GvVYNQbc?t=481

(Der Schütze im Video hört vorher auf, keine Sorge…)

@Herrn Richard Ott:

Sehe ich ähnlich. Die meisten Leute glauben nicht, dass die Verbraucherpreise anziehen. Schließlich hat man sich seit mindestens 30 Jahren an gemäßigte Preissteigerungen dort gewöhnt und außerdem ist doch der wichtige Rohölpreis seit Jahresanfang auf die Hälfte gefallen, oder?

Meines Erachtens voraussichtlich ein Irrtum, wenn wir länger im Quarantänemodus bleiben. Wir haben einen sehr breiten Angebotsschock, der durch die Gegenmaßnahmen zur Seuchenausbreitung verursacht wurde und der massiv überschuldete Wirtschaftssubjekte trifft. Aus dieser Nummer kommt man mit zwei Lösungen:

* reihenweise Insolvenzen mit der Vernichtung der Schulden und der gegenüberstehenden Guthaben, was Geld- und Fiskalpolitiker nicht zulassen werden. Das Modell 1929 ff.

* reihenweise Helikoptergeld, MMT, QE, neue Vorschriften, etc. Das wird die Preise bzw. die Schwarzmarktpreise bei Preiserhöhungsverboten (Mietendeckel) treiben und zwar jetzt nicht mehr die Vermögenspreise wie die letzten 10 Jahre, sondern die Verbraucherpreise. Denn Cash ist King und die Verwerfungen sorgen für massiven Liquiditätsbedarf. Investitonsgüter werden nicht gekauft, überflüssige Vermögensgegenstände verkauft und Konsumgüter immer noch gekauft. Daher sehe ich bei längeren Seuchenmaßnahmen Preissteigerungen bei Lebensmitteln, elektronischen Gütern, Textilien, usw., kurz bei Gütern des täglichen Bedarfs, deren Konsum man so gut wie gar nicht einschränken kann, deren Angebot aber verknappt wird, während gleichzeitig die Einnahmeausfälle der Wirtschaftssubjekte durch Geld- und Fiskalpolitik kompensiert oder sogar überkompensiert wird. Alles hängt m.E. davon ab, ob die harten Maßnahmen jetzt nur vier Wochen, sechs Monate, 2 Jahre oder sogar noch länger aufrecht erhalten bleiben müssen.

Und die nötige volkswirtschaftliche Korrektur, beim Publikum nicht gefragte Künstler, aber auch Banken und andere Subventionshelden zu einer volkswirtschaftlich sinnvollen Arbeit zu motivieren, will man anscheinend nicht zulassen:

https://www.sueddeutsche.de/kultur/coronavirus-theater-kuenstler-existenz-branche-1.4849680?reduced=true

Dafür gibt es gute Gründe, aber sie verzögern wohl das unvermeidliche.

Die Leute haben sowohl die private rechtzeitige Vorratshaltung an Konserven und Bargeld verlernt genauso wie die Schaffung von Buchgeldrücklagen für schwere Zeiten. Und das fällt jetzt ganz vielen auf die Füße, weil sie ständig nur im Best-Case-Szenario gelebt haben und sich jetzt wundern, dass es auch mal anders kommen kann. Die ganzen Prepper, Edelmetallfetischisten, BargeldunterderMatratzehorter, Kreditverweigerer und Co können sich aber einer Sache sicher sein: es wird keiner kommen, der sagt: Hm, vielleicht hattet Ihr ja doch recht.

@Fr. Susanne Finke-Röpke

“[…] es wird keiner kommen, der sagt: Hm, vielleicht hattet Ihr ja doch recht.”

Ganz sicher nicht, aber vielleicht: “Wäre nur fair, wenn Ihr jetzt was abgebt, schließlich habt Ihr mehr als die anderen…”

Zumindest hat man als Stadt-Prepper nun die Bestätigung, dass die Regale im Krisenfall sofort leer sind, wenn einmal die Versorgung ausfällt. Ich werde von 2 auf 6 Wochen zukünftig upgraden.

Über das Laufenlassen der Insolvenzen durch Corona als “Chance”, um volkswirtschaftlich weniger sinnvolle Tätigkeiten zu reduzieren, dachte ich heute und gestern nach.

Ich kam zu zwei Erkenntnissen: Zum einen gibt es mittlerweile so viele nicht unmittelbar systemrelevanten Berufe, dass die in diesen Berufen Beschäftigten zumindest als Konsumentengruppe hoch systemrelevant sind. Will sagen – bzw. vermuten, denn genaue Zahlen habe ich nicht – wenn alle diese Menschen ihren Job verlören, dürfte die Insolvenzwelle noch viel größer werden.

Und dann dachte ich noch ein bisschen weiter… Und fand folgendes: Wieso sollte ich mich und viele meiner Freunde vom freien Markt bereinigen lassen (beschäftigt in Unternehmen, die vor der Krise gut darstanden), wenn ich in einem Land mit rund 50% Staatsquote lebe und die zahlreichen direkt oder indirekt beim Staat angestellten oder beamteten Menschen ihre Jobs behalten dürfen?

Wissen Sie: Irgendwie mag ich das nicht einsehen – trotz, vielleicht gerade wegen meiner liberalen Grundeinstellung. Die Einschränkungen, die direkt und indirekt zu Insolvenzen führen und führen können, kommen schließlich nicht aus dem freien Markt, sondern sind verordnet. Insofern sollten m.E. in dem Zuge auch die negativen Auswirkungen der dadurch ausgelösten Marktkräfte adressiert werden. Quasi eine Form der Entschädigung (auch zur Systemstabilisierung).

@ SFR

“Alles hängt m.E. davon ab, ob die harten Maßnahmen jetzt nur vier Wochen, sechs Monate, 2 Jahre oder sogar noch länger aufrecht erhalten bleiben müssen.”

Da ich nach 4 Wochen eher wieder eine Reduzierung (nicht komplette Aufhebung!) erwarte, sehe ich den massiven Verbraucherpeisanstieg nicht. Bei 2 Jahren hätten Sie recht. Dazu wird es aber aus verschiedenen Gründen nicht kommen.

@ Thomas M

“, wenn ich in einem Land mit rund 50% Staatsquote lebe und die zahlreichen direkt oder indirekt beim Staat angestellten oder beamteten Menschen ihre Jobs behalten dürfen?

Wissen Sie: Irgendwie mag ich das nicht einsehen – trotz, vielleicht gerade wegen meiner liberalen Grundeinstellung.

Einschränkungen, die direkt und indirekt zu Insolvenzen führen und führen können, kommen schließlich nicht aus dem freien Markt, sondern sind verordnet. Insofern sollten m.E. in dem Zuge auch die negativen Auswirkungen der dadurch ausgelösten Marktkräfte adressiert werden. Quasi eine Form der Entschädigung (auch zur Systemstabilisierung).”

Zustimmung !

Wenn massenhafte Insolvenzen zugelassen würden, wer sollte dann zukünftig noch anstreben NICHT im Staatssektor zu arbeiten ?

@ Susanne Finke-Röpke

>… das fällt jetzt ganz vielen auf die Füße, weil sie ständig nur im Best-Case-Szenario gelebt haben und sich jetzt wundern, dass es auch mal anders kommen kann.>

STÄNDIG im Best-Case-Szenario leben wollen und auch noch pausenlos von nahezu allen Medien eingeredet zu bekommen, ein RECHT dazu zu haben, ist eine fatale Grundbefindlichkeit unserer Gesellschaft.

Ich wünsche niemanden, für die damit verbundene Verblendung einen tragisch hohen Preis bezahlen zu müssen.

Aber die Einsicht, dass zu viele der Realität zu weit enthoben leben, tut not.

@troodon

Bis zur Entwertung der Selbstständigkeit durch die “Ich-Ag von Verlierern” war die Selbstständigkeit die Spielwiese für die Fleißigen und der Lohn überdurchschnittlicher Ertrag…..entsprechend Arbeitsleistung/Risiko/Fähigkeiten.

Mit Nullzins auf alles Kapital (auch das Eigene) wurden diese Leute sämtlich hinabgedemütigt, wenn Marktrisiken jeden Ertrag ausweglos ersetzen.

Ich nehme an, dass gehebelte GmbH´s in diesen Monaten allesamt zerrissen werden. Systemrelevant sind die alle nur für ihre Familien.

Vor 13 Jahren war es meine Konsequenz mehr staatsnähe zu suchen und als “Tagelöhner” nicht eben eine schlechte Zeit mit vielen bunten Erfahrungen zu sammeln.

Heute gibt es genau NULL/keine Gründe sich die Selbstständigkeit an zu tun, bei vollem Marktrisiko. Bestimmt wird das nicht für immer so bleiben, nur dass das den heute Leidenden kein Trost ist. Den notwendigen Wechsel an Gesamtparametern kann ich mir “today” nicht vorstellen… :o)

“Die” haben das geschafft.

@ Thomas M.

>Wieso sollte ich mich und viele meiner Freunde vom freien Markt bereinigen lassen (beschäftigt in Unternehmen, die vor der Krise gut darstanden), wenn ich in einem Land mit rund 50% Staatsquote lebe und die zahlreichen direkt oder indirekt beim Staat angestellten oder beamteten Menschen ihre Jobs behalten dürfen?>

Sie stellen sich eine Frage, die sich demnächst immer mehr stellen werden, vermute ich.

Man muss noch nicht einmal viel nachdenken, sondern braucht nur zu vergleichen, um dieser Frage NICHT ausweichen zu können.

Der fürsorgende Staat wird auf Ihre liberale Grundeinstellung Rücksicht nehmen und mit allem was ERFORDERLICH ist – so von der Kanzlerin intoniert – ZEIGEN, dass Sie sich nicht vom freien Markt „bereinigen“ lassen müssen.

Allerdings wird er damit vielen Menschen wie Ihnen AUCH zeigen, dass ER, der Staat es ist, der dem Markt zu RECHT die Zügel aus der Hand nimmt.

Oder anders gesagt:

Was beharren Sie noch auf Ihrer liberalen Grundeinstellung und dem Markt, stupid? ;)

@ troodon

>… sehe ich den massiven Verbraucherpeisanstieg nicht>

Einen MASSIVEN sehe ich auch nicht.

Wenn allerdings monetäre Staatsfinanzierung und/oder Helikoptergeld sozusagen mit der Krise eingefädelt werden und ZUKÜNFTIG ein maßgebender Bestandteil des Geldsystems sein würden, dürfte das anders aussehen.

Ich sehe gegenwärtig eine Tendenz dahin, weil anders der Systemerhalt nicht möglich ist.

Es geht darum, ob das, was die Notenbanken jetzt praktizieren, ein PRÄZEDENZFALL für eine zukünftige „neue Normalität“ ist oder nicht.

@ Dietmar Tischer

Ich finde die Antwort auf ihren Denkansatz in einem Aufsatz von 2013, Zitat:

“Aufgrund der … Natur des Staats endet dieser letztlich immer mit einer todgeweihten Wirtschaft voller komplett überschuldeter, sklavischer Schmarotzer und Privatpersonen und Firmen-Monster, die sich weder anpassen noch produzieren können: Die Mutter auf Stütze; der entlassene Arbeiter mit obsoleten

Fähigkeiten auf Arbeitslosengeld; der überschuldete Möchtegernkommunist mit einem Abschluss in mittelalterlicher Kunst oder Geschlechterkunde; die „systemrelevanten“ Hersteller, die überhaupt nicht in der Lage sind, irgendetwas zu produzieren, was der Markt tatsächlich nachfragt …

Gefährlich werden sie erst, wenn sie den in einer Gemeinde lebenden Menschen

zahlenmäßig massiv überlegen sind. Daher sind die besten und wirkungsvollsten

Zombiegeschichten auch immer die, die einer apokalyptischen Handlung folgen, wo auf jeden noch lebenden Menschen wenigstens das Hundertfache an gefräßigen Untoten kommt.”

Die Zutaten für einen failed state.

@Hr. Tischer und troodon:

Die Kipping fängt auch schon von der ganz anderen Seite des Clubs an, schöne Augen zu machen: “Doch unverbindliche warme Worte reichen nicht für Kleinstunternehmen und Soloselbstständige, deren Einkommen einbrechen, weil Messen, Seminare, Sprachkurse, Festivals abgesagt und Gaststätten geschlossen werden müssen. Hier muss die Bundesregierung ein Pandemie-Überbrückungsgeld aufsetzen – mit sofortiger Wirkung. Gerne auch ein Krisen-Grundeinkommen. Das Mindeste wäre jedoch, dass die Vermögensprüfung bei Beantragung von Grundsicherung ausgesetzt wird. So könnten Menschen, deren Einkommen jetzt wegbrechen, sich erst mal über Wasser halten, ohne ihre Altersvorsorge anzugreifen.”

https://www.welt.de/politik/deutschland/article206655357/Linke-Chefin-Kipping-Pandemie-Zuschlag-auf-alle-Sozialleistungen.html

Wer weiß, vielleicht finde ich auf die alten Tage doch noch zur Jugendsünde zurück. Krisen-Grundeinkommen ohne Vermögensprüfung = Solidarität mit Kapitalerhalt = best of both worlds. Wer könnte da schon nein sagen :>