“Quantifying the Fed’s Impact on the S&P 500” – erheblich

McKinsey hat sich bereits vor einiger Zeit festgelegt: Die Geldpolitik der Fed (und der anderen Notenbanken) führt nicht zu einer Blase an den Kapitalmärkten. Die Politik könne also fortgesetzt werden. Später haben sich die Kollegen dann korrigiert, als sie vorrechneten, dass bei gegebenem Bewertungsniveau bestenfalls maue Renditen zu erwarten sind.

Schon im März haben sich die Experten von GMO das Thema genauer angeschaut. Die Beiträge von GMO sind immer wieder lesenswert:

→ Staatsschulden – wirklich so schlecht?

→ Kritischer Blick auf die USA

→ Maue Renditen mit allen Assets – im besten Fall

→ “Der Aktienmarkt ist abscheulich teuer”

→ A CAPE Crusader – A Defence Against the Dark Arts

Ist die Politik der Fed nun wirklich unerheblich für die Bewertung an der Börse?

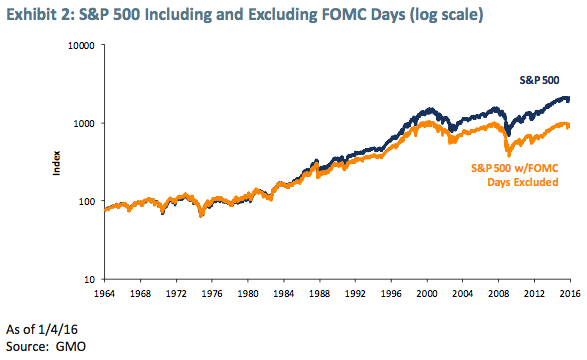

Zunächst die Feststellung, dass die Fed irgendwie schon wirkt. Nimmt man die Tage, an denen Fed-Sitzungen waren, aus der Performance-Rechnung des S&P heraus, ergibt sich eine schlechtere Entwicklung:

Das gibt, kumuliert, ein beeindruckendes Bild:

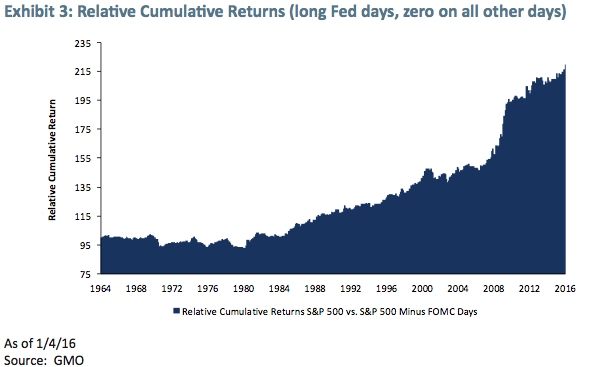

Wie man sieht, entwickelt sich das erst ab der Ära Greenspan so. Die Fed wurde zu einem Akteur, der die Börsenkurse treibt. GMO hat dann auch untersucht, ob es eine Rolle spielte, wie die Fed entschieden hat. Dies war nicht der Fall:

Egal, was die Fed gemacht hat. Selbst wenn sie nichts gemacht hat. Alleine die Tatsache, dass die Fed eine Sitzung abhielt, war bereits eine Freude für den Markt. Immerhin 25 Prozent des kumulierten Ertrages seit 1984 sind an den Sitzungstagen erzielt worden! Die Wahrscheinlichkeit, dass dies Zufall ist, liegt bei 0,0086 Prozent.

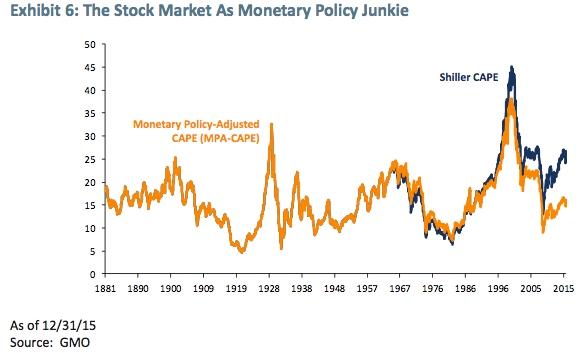

Danach hat GMO das CAPE-Ratio (also das Stiller-PE, das mit rollierenden Erträgen anstatt mit erwarteten arbeitet und deshalb besser Auskunft über die Bewertung der Börse gibt) um die Wirkung der Fed-Interventionen bereinigt. Dazu haben sie die Erträge der Sitzungstage mit durchschnittlichen Erträgen an normalen Tagen ersetzt:

Das Ergebnis ist eindeutig: Ohne die Fed wäre die Blase im Jahr 2000 nicht so groß gewesen, hätten die Aktien in der Finanzkrise angemessene Niveaus erreicht und wären vor allem heute auf einem ganz anderen Niveau. Die Wirkung der Fed ist frappierend.

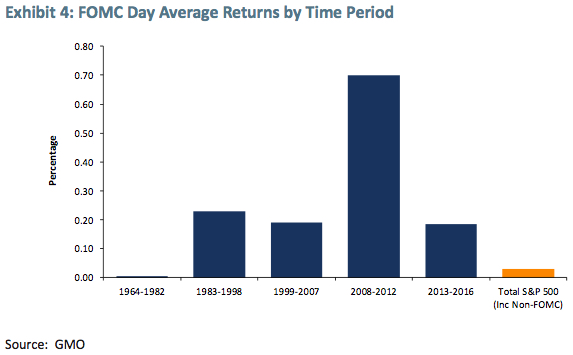

Aber, sie scheint abzunehmen, wie eine Analyse nach Perioden zeigt. Immer noch sind Fed-Tage besser als normale Tage, aber mit abnehmender Grenzproduktivität, wie es scheint:

GMO: “Betting on the Fed’s ability to generate continued market levitation seems like a dangerous game to us, but as Newton long ago opined, ‚I can calculate the motion of heavenly bodies, but not the madness of people‘.“