(Noch) ist Europa nicht wie Japan

- “The region’s bout of misery this year – Germany’s industrial slump and the struggle to fix its banks, Italy’s inability to reform, the apparent defeat of central bankers seeking to wean the euro area off stimulus – may seem to make perpetual malaise look inevitable. The euro region’s economy is similar in important ways to its Asian counterpart two decades ago: Interest rates at or below zero, the mountains of debt and non-performing loans, populations transitioning from an aging society to an aged one.” – bto: Damit ist das Problem gut zusammengefasst. In der Tat sind die Zinsen hierzulande deutlich gesunken, was für keine übermäßigen Wachstumshoffnungen spricht.

Quelle: Bloomberg

- “‘I’m very worried about it,’ said Adam Posen, president of the Peterson Institute for International Economics, whose areas of expertise include both Japan and Germany. ‘Europe’s Japanification is a real risk.’ Japan’s so-called lost decade, triggered by the bursting of a bubble in stocks and real estate, pushed the economy into anemic growth or none at all, with rising unemployment and falling interest rates.” – bto: Mittlerweile sind es aber drei Jahrzehnte und nicht nur eines!

Sodann macht sich Bloomberg die Mühe und sucht nach Ähnlichkeiten und Unterschieden:

Schrumpfende Erwerbsbevölkerung

- “The euro area’s working-age population has decreased as people live longer and have fewer children. Overall population growth is set to peak in 2045, according to Eurostat, so the region is well on track to match Japan. There, the population has fallen for the last seven years; one in three people is now age 60 or older. Aging populations are often thought to weaken inflation pressures, as people save for retirement and spend less per capita.” – bto: Es gibt eine Studie der BIS, die die Relation von Abhängigen zu Beitragszahlern für entscheidender hält (“dependency ratio”), wobei auch Kinder mit unterstützt werden müssen. Hier findet man, dass eine höhere Zahl Abhängiger im Schnitt zu höherer und nicht tieferer Inflation führt.

- “Japan’s demographic squeeze has brought more women and old people into work and pushed the overall unemployment rate to 2.3 percent, near the lowest level in more than two decades. Yet wage growth is tepid, insufficient to spur inflation. In the euro area, on the other hand, unemployment is still above its pre-crisis low, yet workers’ pay has started to improve (…)” – bto: Aber das ist kein Zeichen der Entwarnung. Wir werden eventuell höhere Inflation sehen bei anhaltender Arbeitslosigkeit, weil die Eurozone eben kein funktionierender Währungsraum ist. Das könnte dann die These der BIS bestätigen. Dennoch hätten wir es mit zu hohen und nicht bewältigbaren Schulden zu tun.

Geldpolitik

- “The BOJ was the first major central bank to embrace radical monetary policy, yet it’s still locked into negative interest rates and asset purchases, and weighing more easing. The ECB is a long way from raising rates. While it may be unable to adopt more BOJ-like measures if the slowdown worsens, the bank could be locked into its current stance for a while.” – bto: natürlich, weil höhere Zinsen den Stecker ziehen würden für Euro und Vermögenswerte. Undenkbar, da es die eigene Existenz der EZB aufs Spiel setzen würde. Die EZB wird mindestens so radikal werden wie die Bank of Japan. Es gibt doch schon die erste Diskussion von möglichen Aktienkäufen durch die EZB.

Inflationserwartungen

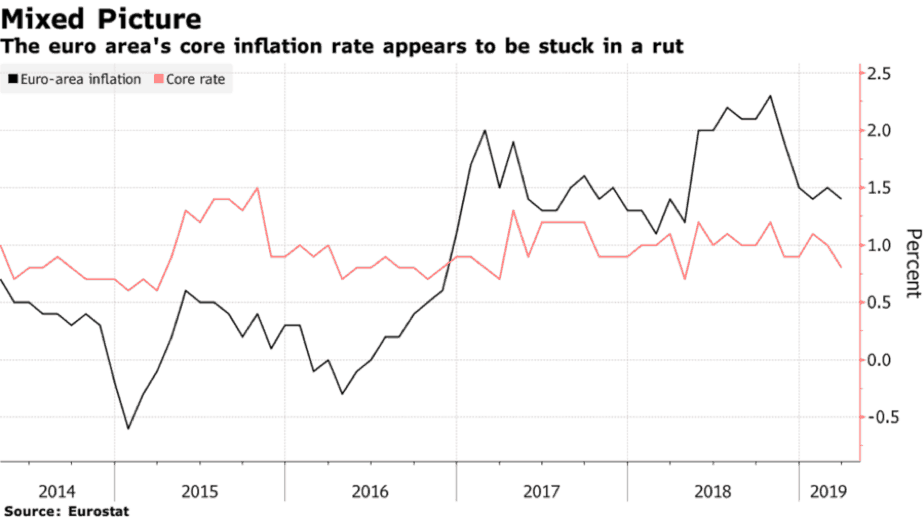

- “While inflation in the euro area has picked up, it’s still below the ECB’s goal of just under 2 percent, and the core rate is stuck around 1 percent.” – bto: Klar, hohe Schulden, dysfunktionale Banken und von Nullzinsen am Leben gehaltene Zombies müssen tendenziell deflationär wirken.

Quelle: Bloomberg

- “The ECB says the risk that markets anticipate even slower inflation is “very low.” Investors are less sanguine: A gauge based on derivatives prices has plunged to 1.3 percent, the lowest level since 2016 – when the ECB was buying bonds at a rate of 80 billion euros ($90 billion) a month.” – bto: Dieses Bild unterstreicht halt nur, dass es eben nichts bringt, zu versuchen, mit immer höheren Schulden die Probleme aufzuschieben und auszublasen.

Quelle: Bloomberg

Schulden und Zinsen

- “Japan’s debt-to-GDP ratio is now above 230 percent, and rising as deficits pile up. European Union rules impose fiscal limits that will limit such a buildup. The euro area’s ratio is 89 percent and is forecast to decline slowly, though a weaker economy and the need for fiscal stimulus could hamper progress.” – bto: Das ist nur das halbe Bild. In Japan hat der Staat in den letzten Jahrzehnten Schulden gemacht, während der zuvor hoch verschuldete Unternehmenssektor die Schulden abgebaut hat. Man muss also auf die Gesamtschulden blicken und da liegt Japan auch auf höherem Niveau, aber der Unterschied ist nicht so hoch. Außerdem verfügt das Land über erhebliches Auslandsvermögen …, nicht wie wir in Form von Target2-Forderungen!

- “Still, bond yields tell a worrying story: German borrowing costs are converging with those of Japan. ‘Japan and the euro area are not that dissimilar,’ said Andrew Bosomworth, a money manager at Pacific Investment Management Co. ‘We’re just following in their footsteps.’” – bto: Das ist der Manager von POMCO, der Allianz-Tochter. Also nicht irgendwer.

Migration

- “The euro area’s more dynamic labor market, with both external and internal migration, is a key caveat to comparisons with Japan. Net inflows of migrants peaked in 2015 as a recovering European economy coincided with instability in North Africa and the Middle East. That helped soften declines in the working-age population.” – bto: Auch bei Bloomberg hat man noch nicht erkannt, dass es nicht auf die Quantität, sondern auf die Qualität ankommt bei diesen Betrachtungen. Natürlich bringt diese Art der Migration nichts.

- “More recently, however, Europeans have grown resistant to large-scale immigration. Annual net inflows into the euro area will decrease in the coming decades, according to Eurostat.” – bto: Angesichts des demografischen Drucks vor unserer Haustür ist das nichts anderes als Wunschdenken. Es wäre aber – im Unterschied zu dem, was Bloomberg denkt – positiv, weil dann mehr Ressourcen für die Versorgung der Alten und die Steigerung der Produktivität der Jungen vorhanden wären und nicht für die Versorgung der Zuwanderer aufgewandt werden müssten.

- “Japan, with 126 million people, has only about 1.3 million foreign workers and remains opposed to a formal immigration policy. The government is likely to issue five-year residency permits to as many as 345,000 low-skilled workers over the next five years. That would plug about one-quarter of the predicted labor shortfall.” – bto: Das glaubt doch niemand. Besser ist es, zu erwähnen, dass Japan voll auf Automatisierung setzt und damit wohl die bessere Antwort auf den Wandel hat als wir.