Vor der Dekade der Monetarisierung

Letzten Sonntag habe ich mich in meinem Podcast und mit einem Beitrag mit den abgelaufenen zehn Jahren beschäftigt.

HÖREN: → Die Dekade des Versagens

LESEN → Was erwartet uns im neuen Jahrzehnt – ein wirtschaftlicher Ausblick (I)

Diesen Sonntag geht es weiter mit dem Ausblick und ich hoffe, dass Sie erneut hören, lesen und intensiv diskutieren.

Bevor ich dazu komme, lasse ich mit Ambroise Evans-Pritchard jemanden zu Wort kommen, der zu den schärfsten Beobachtern der Weltwirtschaft gehört und bei bto regelmäßig zitiert wird. Zum Jahresauftakt blickt er auf die nächste Phase der staatlichen Marktverzerrung zur Stimulierung um jeden Preis: die Finanzierung der Staaten durch die Notenbanken.

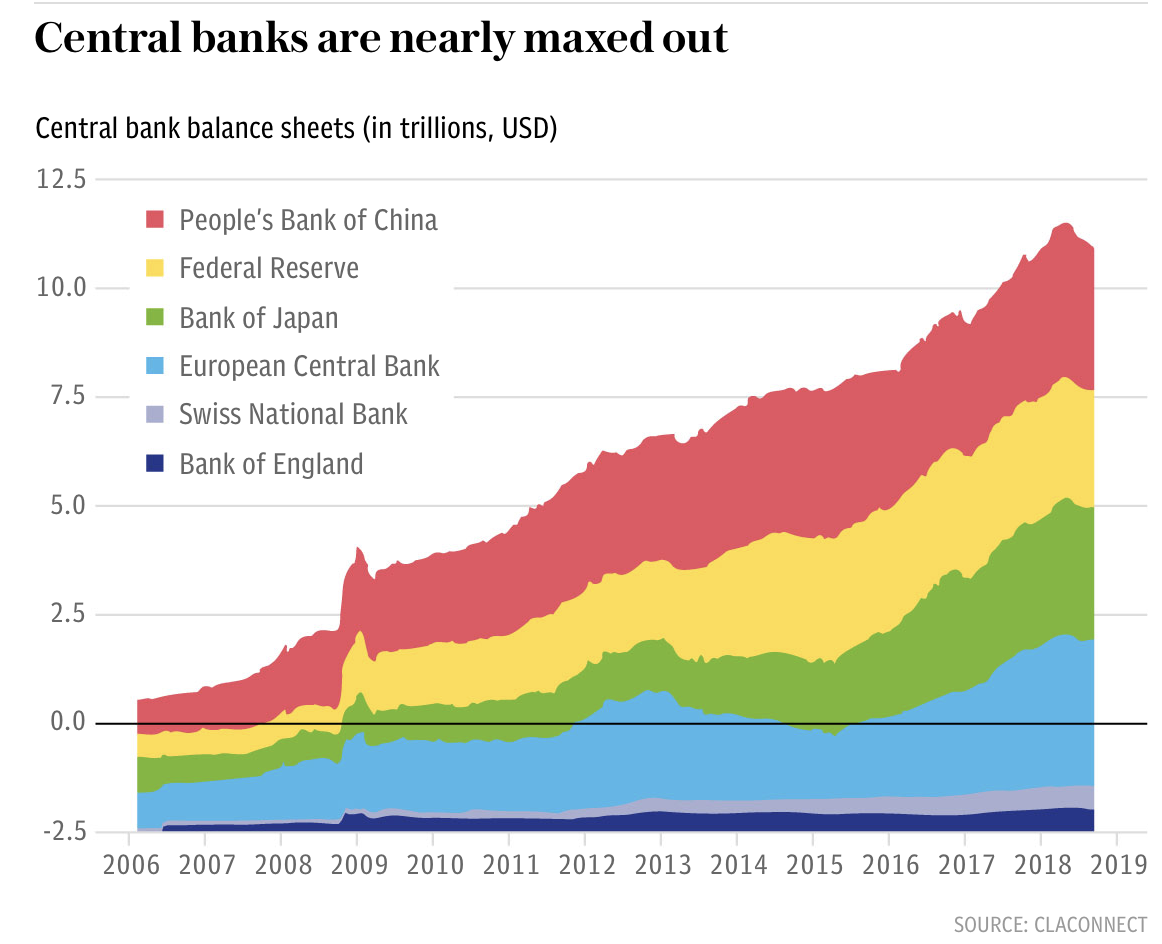

- “The policy classes of the rich democracies know that central banks in their current form are near exhaustion, but they retain a touching faith in fiscal stimulus.” – bto: dazu dann diese Daten zur Erinnerung:

Quelle: Telegraph

- “(…) What is more enticing than the notion that highly-indebted G7 states can defeat secular stagnation (…) by borrowing unlimited sums in perpetuity at near-zero cost? The only proviso being that the money is spent wisely on investment, with a rate of return higher than the rate of interest.” – bto: Ja, so hofft man, uns aus der Eiszeit zu befreien, idealerweise noch unter dem Deckmantel des Klimawandels und in Wirklichkeit, um die Schulden zu entwerten. Endlich. Die Investitionen muss man allerdings kritisch sehen. Nicht alles, was eine Rendite größer als null bringt, ist gut. Wollen wir Produktivität und BIP pro Kopf steigern müssen wir auch bei billigem Geld knallhart nach Rendite priorisieren. Denn wir wissen, dass die echte Rendite nicht selten unter der geplanten liegt.

- “Keynesians, Monetarists, hard-money ‘Austrians’, and intertemporal Wicksellians – least known, but most unsettling – disagree vehemently about the causes of the Great Recession and the low-growth malaise that has followed. They disagree just as vehemently about the solution.” – bto: Leser dieser Seiten würden mich sicherlich nicht zu Unrecht in die Kategorie der Austrians und Wicksellians packen! Ich denke, diese haben das überlegene Konzept zur Analyse und Beschreibung der Situation.

- “We are going to hear a lot more of the counter-arguments in 2020. (…) the global economy is not in 1930s ‘Keynesian conditions’ where fiscal stimulus becomes imperative. It is in a ‘Japanised’ realm of full-employment, near deflation, and low growth all at the same time (…),” – bto: Das ist richtig. Wir haben es mit einer Depression in Zeitlupe zu tun. Deshalb wäre es auch falsch, jetzt “Franklin Roosevelt’s New Deal, virtuously clothed in green” wieder aufzulegen. Damit würde der Staat nur einen immer höheren Anteil an der Wirtschaft haben, was das Wachstum noch weiter drückt. ‘Governments will take a bigger and bigger share of output (…) They will become the owners of the national capital stock and you will end up with socialist societies’.” – bto: Und das gilt für die EU, die unter der Führung des französischen Teams in Richtung Planwirtschaft unterwegs ist.

- “Theoretically, central banks never run out of ammunition. (…) they could in principle buy ‘absolutely anything’ under quantitative easing. (…) They have acquired ‘quasi-fiscal powers’. They ‘legislate’ by regulatory fiat. They pick winners and losers on a grand scale. They have become the “third great pillar of unelected power” alongside the judiciary, without judicial restraint.” – bto: Diese Kritik an den Notenbanken wird in den kommenden zehn Jahren deutlich zunehmen. Am Ende der zehn Jahre dürfte die Unabhängigkeit vorüber sein.

- “(…) the US Federal Reserve (…) is prohibited from purchasing any asset other than US Treasuries or guaranteed mortgage bonds. It already brushed its 70pc limit on any one issue in the last crisis. At the same time the Fed has just five interest rate cuts left to play with. It required 20 cuts just for starters last time.” – bto: deshalb die Sorge, dass es eben nicht mehr klappt beim nächsten Mal! Wenig tröstlich, dass es in Europa und Japan noch schlechter aussieht!

- “The Fed won’t go below zero for fear of damage to the US money market industry but that creates a different problem: it cannot so easily pull down the long end of the yield curve to rescue the debt markets in a crisis. The US Dodd-Frank Act passed by a puritanical Congress after the last crash restricts what Fed can do in extremis. It may no longer rescue a single bank (there must be at least five). Nor may it issue blanket guarantees of bank debt and money market funds, or again conjure up $1.5 trillion of instant loans to prevent the collapse of the commercial paper and asset-backed securities market. Woe betide us if such restraint is ever tested.” – bto: These von mir: Die Hürden fallen schneller, als wir es uns denken können. Bei der nächsten Krise geht es richtig zur Sache.

- “Albert Edwards from Société Générale says the coming deflationary bust will be so frightening that central banks will in the end be forced to do helicopter money – creating money for direct spending. (…) will politely be called ‘fiscal and monetary cooperation’ or ‘QE for the people’ and in a way it is better than just spraying money at asset markets (…).” – bto: Und wenn wir dann schon dabei sind und es so schön ist, warum nicht mehr davon? MMT und alles was dazu gehört, wird uns beglücken.

- “For Wicksellian economists, a switch to extreme fiscal stimulus is to double down on the errors of the last quarter century. The implicit critique of the Bank for International Settlements is that central banks have been stealing prosperity from the future by letting asset bubbles run while always intervening to prevent a bust. This has blocked the Schumpeterian process of creative destruction and kept “zombie companies” alive. Hence dire productivity growth.” – bto: was natürlich von vielen eher keynesianischen Ökonomen geleugnet wird. Ich finde jedoch, dass die Bank für Internationalen Zahlungsausgleich nicht irgendwer ist.

- “It has also caused the ‘natural’ rate of interest to drop further with each cycle, until it cannot go lower. This ends in a debt trap when central banks no longer dare to deflate the bubble. The nervy instant return to QE in September shows that this trap has already closed.” – bto: Auch dies habe ich immer wieder besprochen. Es ergeht den Notenbanken wie dem Zauberlehrling, der die gerufenen Geister nicht wieder in den Griff bekommt.

- “(…) you mislead people by making them feel richer than they are, (…) That is what we have had over the last three years. It’s a continuation of the Ponzi scheme and it will collapse when people get scared. You’ll have a Minsky Moment.” – bto: Und dann schlägt die Stunde der Helikopter!