QE für immer – auf dem Weg in den Abgrund

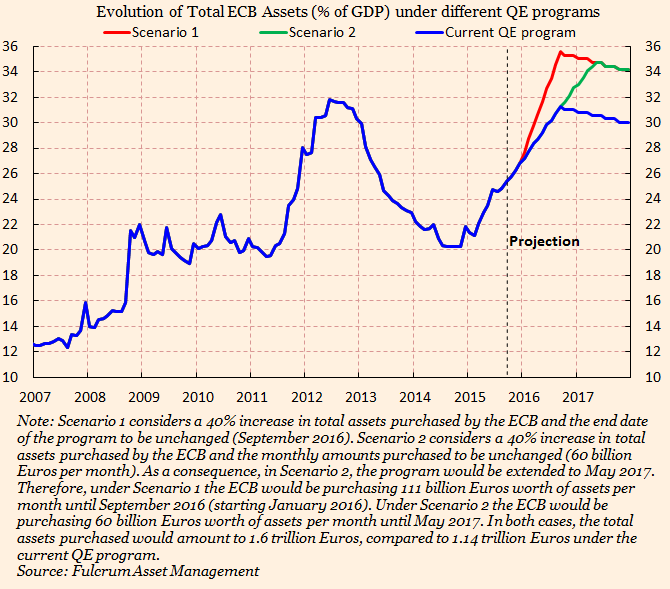

Ist es nicht schön, dass die EZB es endlich verstanden hat? Quantitative Easing ist doch die Lösung für die Probleme Europas. Nur dem Vorbild der USA folgen. Je nach Szenario wird die Bilanzsumme dann Werte von 30 bis fast 36 Prozent des Eurozonen-BIP erreichen:

Die FT freut sich:

- Die „offizielle“ Begründung leuchtet unmittelbar ein: Die Risiken überwiegen bezüglich Inflation und Wachstum. Der Abschwung in China könnte sich ausweiten. Damit wächst das Deflationsrisiko und das will man ja bekanntlich um jeden Preis ausschließen.

- Dahinter steht vermutlich die Erkenntnis, dass die EZB ihre geldpolitische Aufgabe schon seit Jahren nicht richtig wahrgenommen hat. Jetzt ist es an der Zeit, Versäumtes nachzuholen. Zu sehr war die EZB mit der „Rettung“ des Euros beschäftigt. (Wobei ich keinen Unterschied sehe zur jetzigen Politik, denn auch da geht es letztlich nur um die Rettung des Euros, zumindest um Zeitgewinn.)

- Jetzt folgt die EZB den Erkenntnissen der Fed, die mit Output Gap, Phillips-Kurve etc. hantiert. (Was für ein Blödsinn diese Modelle sind, habe ich bereits gestern auf diesen Seiten diskutiert.)

- Die Bundesbank mag zwar noch meckern, Einfluss hat sie letztlich keinen mehr. Die Tauben sind klar in der Mehrheit. (Eine massive Fehlsteuerung wird die Folge sein. Dazu morgen Nachmittag auf diesen Seiten mehr.)

- Dabei ist die Wirtschaft auf Erholungskurs und die Inflation wird wieder anziehen, sobald der statistische Effekt des Rückgangs der Rohstoffpreise vorbei ist. Damit bleibt vor allem ein Effekt wie in Japan. Die Abschwächung des Euro.

- Also, ein guter Zeitpunkt nochmals nachzulegen, bevor der Widerstand wächst.

FT freut es. Doch was bringt es?

Natürlich könnte man jetzt sagen, dass die Fed eigentlich auch nicht so richtig erfolgreich war.

Und wie ist es mit den Kollegen in Japan? Das Land ist immerhin schon in der fünften Rezession seit 2008! Egal. Die machen es einfach nicht richtig. Wobei die RBS mit interessanten Feststellungen um die Ecke kommt.

Zunächst die Erkenntnis, dass es irgendwie nicht wirkt:

Kurz geht die Inflation hoch, doch dann geht es wieder auf den Normalwert zurück. Steuererhöhungen scheinen irgendwie besser zu funktionieren …

Könnte es also sein, dass es nicht nur die Nachwehen des Schuldenbooms sind, mit denen Japan noch kämpft, sondern andere strukturelle Dinge, wie

- eine immer ältere Gesellschaft. – bto: in Europa auch.

- geringe Investitionsneigung der Unternehmen. – bto: hier auch.

- einen eher deflationären Mindset. – bto: hier noch nicht, aber in den soliden Kernländern schon eher.

Da bringt QE eher wenig, dafür aber Nebenwirkungen wie jahrelang geringes Wachstum, abnehmende Marktliquidität, Konzentration von Vermögenswerten bei den Zentralbanken (bto: beabsichtigt als Vorstufe für den großen Schnitt?), Blasen und ungleiche Vermögensverteilung.

Am problematischsten dürfte die Tatsache sein, dass eine tiefe Krise damit zwar (vielleicht!) verhindert wird, dafür die Krise nie so richtig endet:

Auch das kennen Leser von bto schon: Die Ursache liegt auf der Hand. Überkapazitäten und Fehlinvestitionen werden nicht bereinigt. Zombies verderben die Märkte auch für gesunde Unternehmen. Spekulation wird begünstigt.

Gut, dass nun endlich auch die EZB so richtig mitmacht.

→ FT (Anmeldung erforderlich): „The ECB shows the zeal of a convert“, 22. November 2015

→ Zero Hedge: „Japan’s Problems Will Not Be Solved By More QE, RBS Warns“, 16. November 2015