Das steht hinter dem Crash: gefährliche Bilanzschwäche der US-Unternehmen

Ein wichtiger Grund für die Nervosität an den Märkten dürfte die schlechte Qualität der Bilanzen der US-Unternehmen sein. Bekanntlich haben diese das billige Geld vor allem dazu genutzt, eigene Aktien zurückzukaufen, statt zu investieren. In der Folge sind sie so hoch verschuldet wie lange nicht mehr.

Die Société Generale hat einige gute Analysen dazu gemacht. Die Charts sprechen für sich: zunächst die Darstellung der Mittelverwendung der Unternehmen – deutlich über dem Brutto-Cashflow und nur bedingt für die richtigen Dinge:

Quelle: SocGen

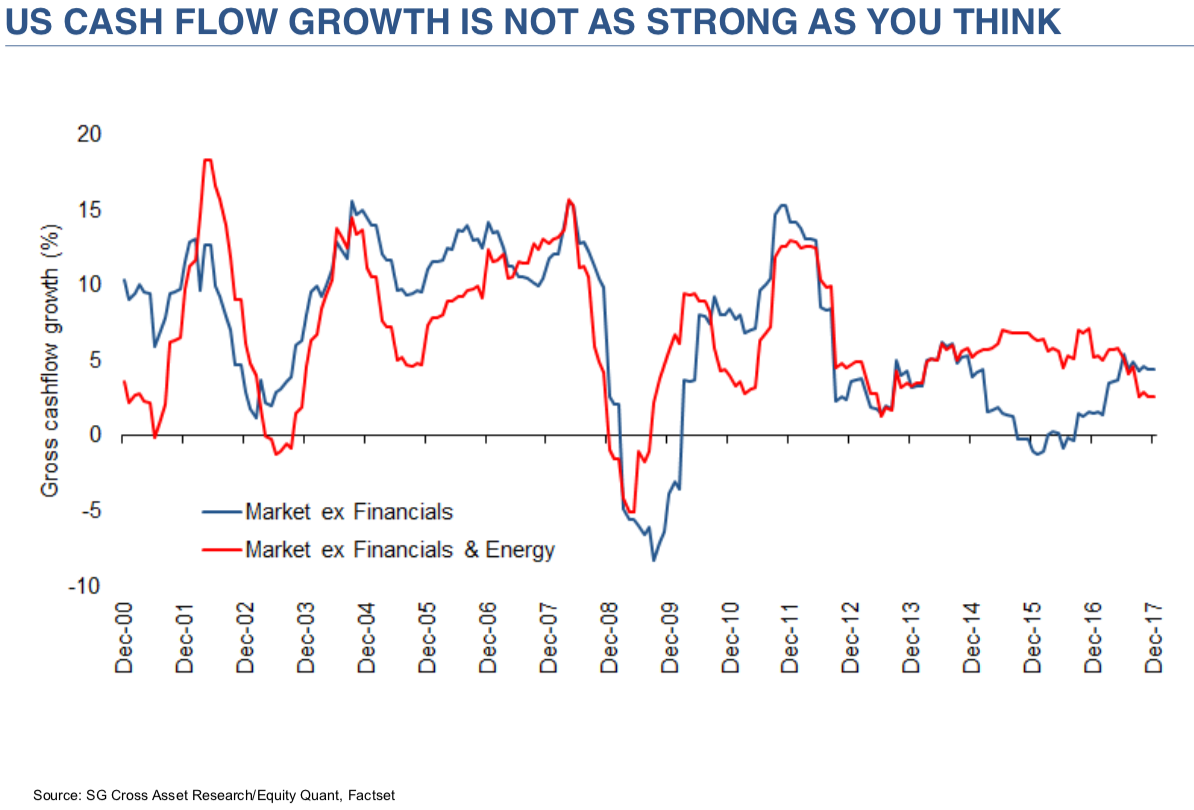

Dies vor dem Hintergrund, dass der Cashflow sich nicht so gut entwickelt, wie man von den Schlagzeilen glauben soll. Es ist vor allem auf Energie- und Finanzwerte fokussiert:

Quelle: SocGen

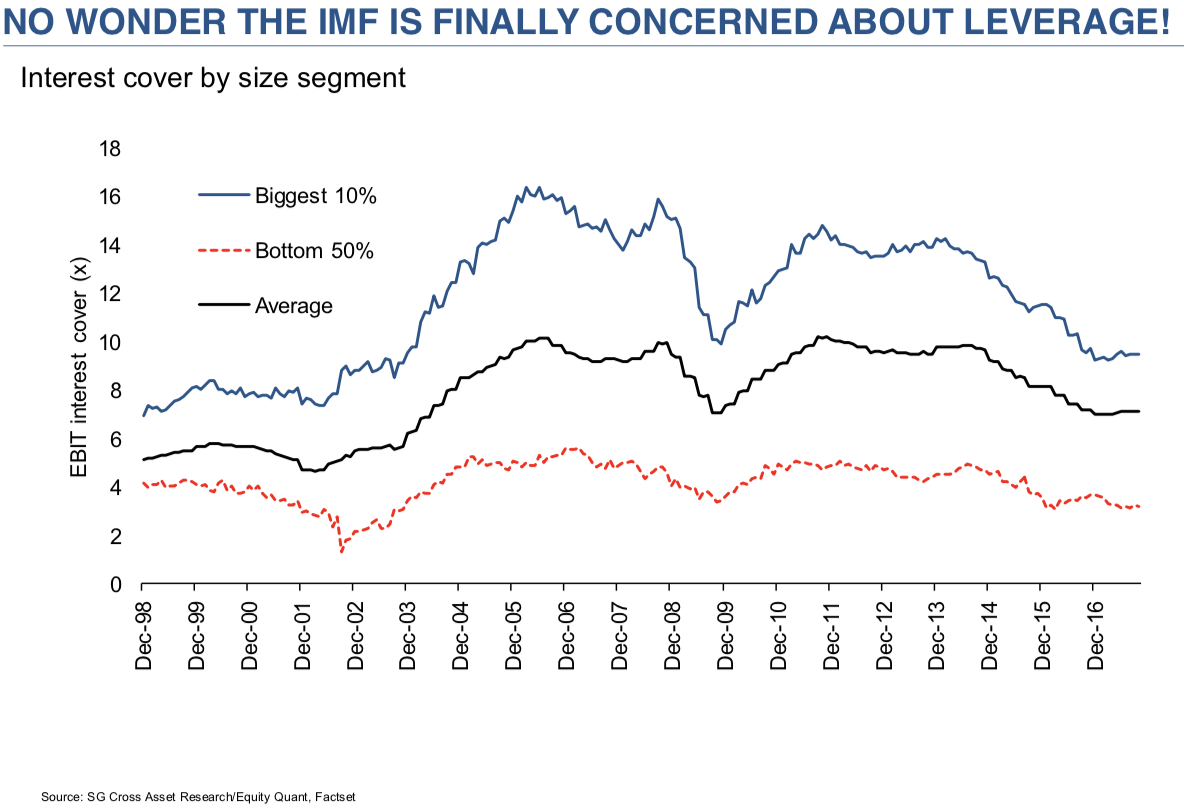

Weshalb der IWF auch vor der Verschuldung warnt. Dies liegt vor allem daran, dass die kleineren Unternehmen sich am höchsten verschuldet haben. Dort ist die Zinsdeckung am geringsten:

Quelle: SocGen

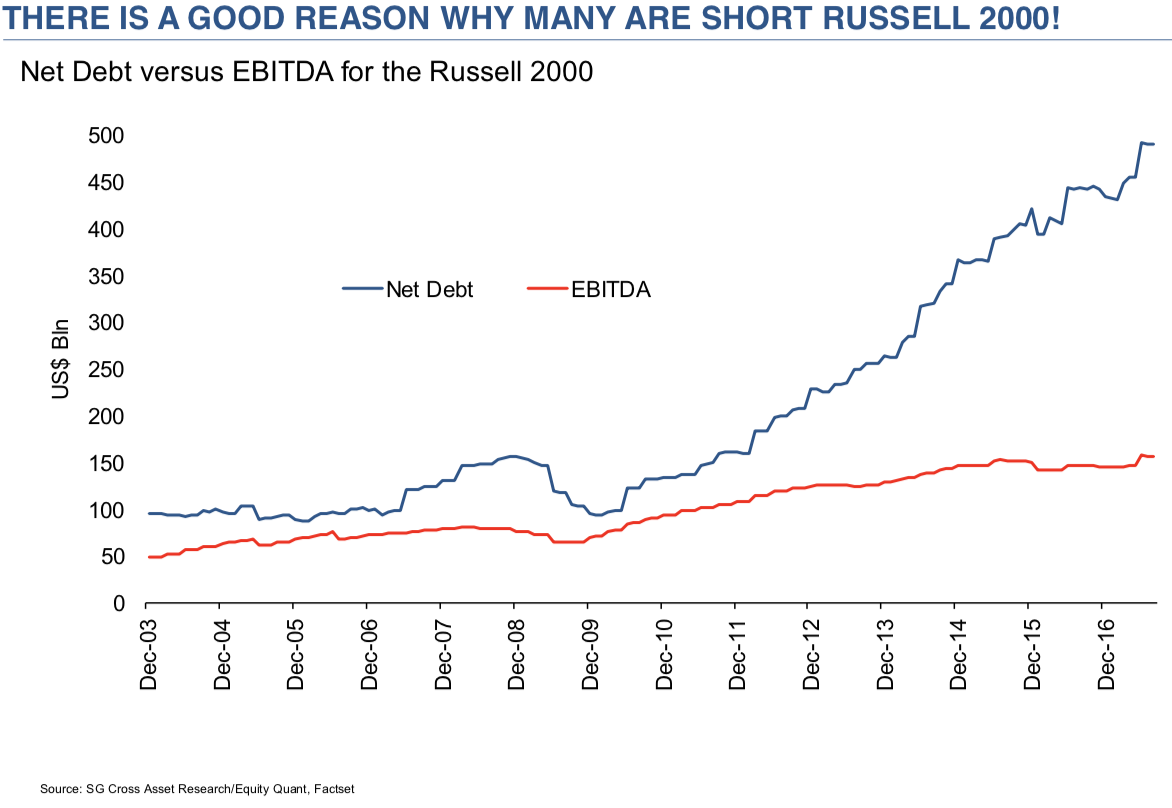

Wie sehr sich das Problem im Bereich der kleineren Unternehmen konzentriert, sieht man auch an dieser Darstellung:

Quelle: SocGen

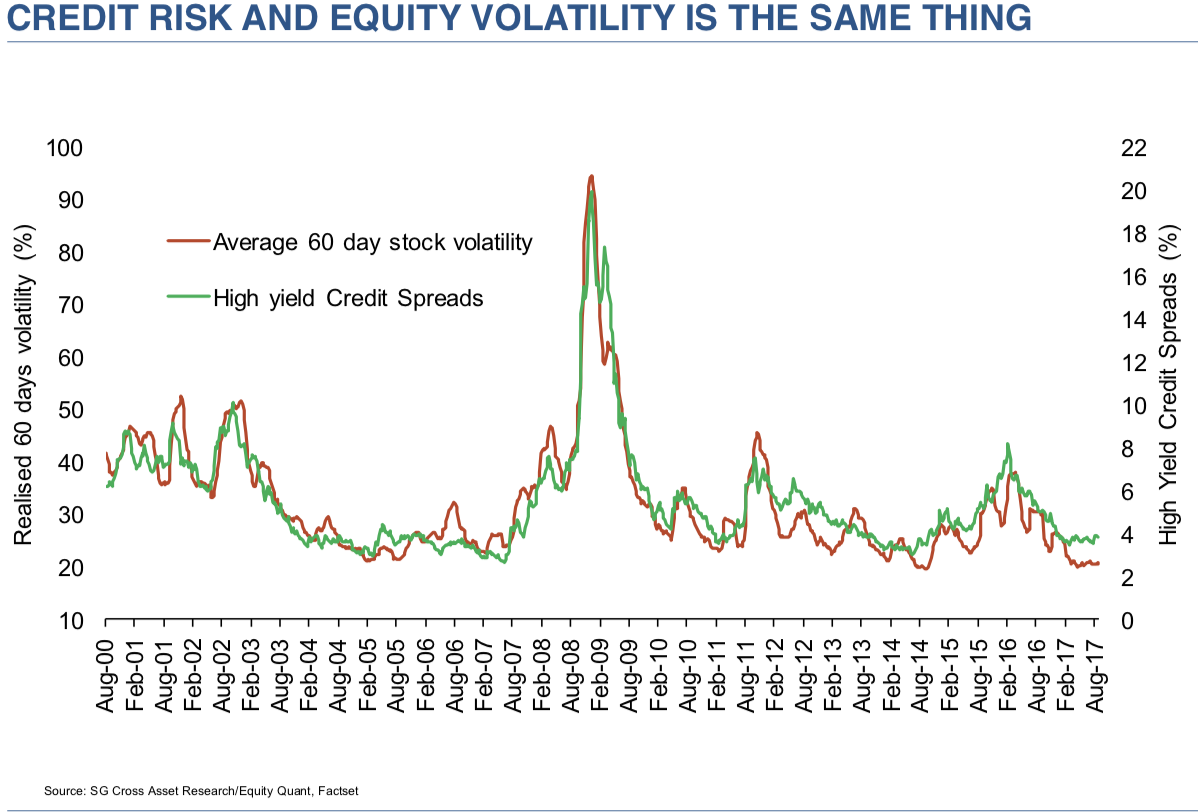

Wobei die geringe Volatilität – den Notenbanken sei Dank! – auch zu einem kalkulatorisch geringen Ausfallrisiko führt und damit den Boom bei den Anleihen schlechter Qualität verstärken:

Quelle: SocGen

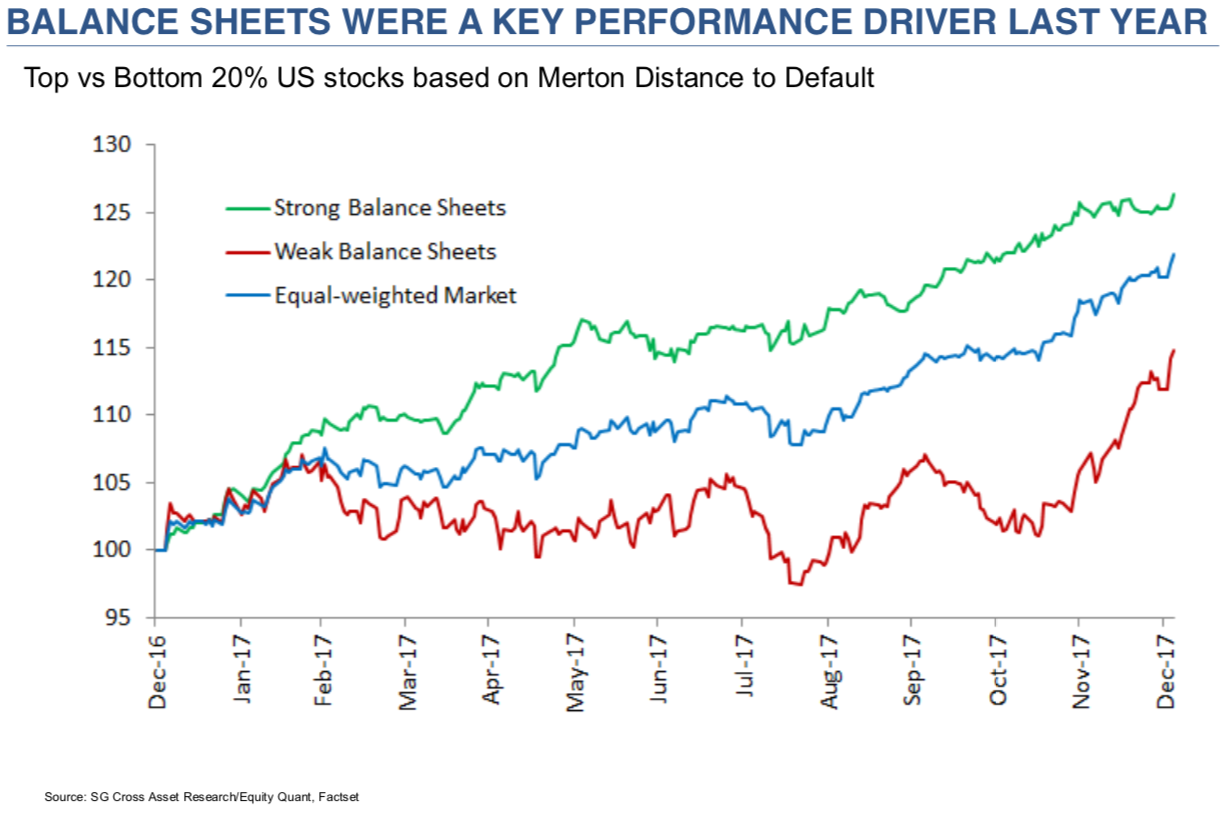

Die Märkte wittern das Risiko und meiden deshalb die Unternehmen mit hoher Verschuldung. Allerdings zeigte sich im letzten Quartal 2017 wieder mehr Zutrauen. Zurecht?

Quelle: SocGen

Für mich entscheidend ist die Tatsache, dass wir es hier mit einer Wirtschaft zu tun haben, die in hohem Maße abhängig ist vom billigen Geld. Käme es wirklich zu steigenden Zinsen, hätten wir es mit einem Margin Call der Extraklasse zu tun!

→ zerohedge.com: “Albert Edwards: The Trigger For The Next Market Correction”, 16. Januar 2018