Platzt jetzt die BBB-Blase?

Schon vor längerer Zeit habe ich vor den Risiken der zunehmenden Verschuldung der US-Unternehmen gewarnt. Dabei ging es vor allem um die abnehmende Kreditqualität, da immer mehr Unternehmen die Schulden so hoch treiben, dass sie nur noch knapp oberhalb von Junk bewertet werden. Dieses BBB-Rating ist erforderlich, damit Pensionsfonds und ähnliche Anleger die Papiere noch kaufen dürfen. Ein genauerer Blick zeigt zudem, dass die Ratingagenturen wie schon vor der Finanzkrise dazu neigen, nicht zu streng zu sein. Die reinen Finanzzahlen sind da schon jetzt schlechter als BBB.

Die Risiken einer Herabstufung eines oder mehrere Schuldenschwergewichte sind dabei erheblich. Die Investoren wären gezwungen, zu verkaufen und dieser Verkaufsdruck träfe auf einen Markt mit geringer Nachfrage, auch wegen der gestiegenen Regulierung der letzten Jahre und der Zunahme des Anteils passiver Investoren über ETF.

Zusammengefasst hatte ich meine Sorgen in einem Beitrag, der sich mit General Electric beschäftigt. Angesichts von Fragezeichen mit der Bilanzierung und erheblichen Problemen ein möglicher Kandidat für eine solche Herabstufung:

→ Löst General Electric die nächste Finanzkrise aus?

Nun ist es dazu gekommen, zwar nicht bei GE, sondern bei Kraft. Es gibt aber einen Blick frei auf die Dynamik. Die FuW berichtet:

- “Betroffen von der Herabstufung sind die ausstehenden Anleihen in Höhe von 21 Mrd. $. Sie sind nun Ramsch. In der Folge verloren die Anleihen rasch und deutlich an Wert. Der Kurs des Bonds mit Fälligkeit 2049 fiel von 108,89 % vor der Publikation des Resultats auf 97,9 % nach der Herabstufung. (…) An solche Marktbewegungen sollten sich Anleger gewöhnen.” – bto: Eine Gewöhnung würde voraussetzen, dass die Kurse der Anleihen schon vorsorglich fallen.

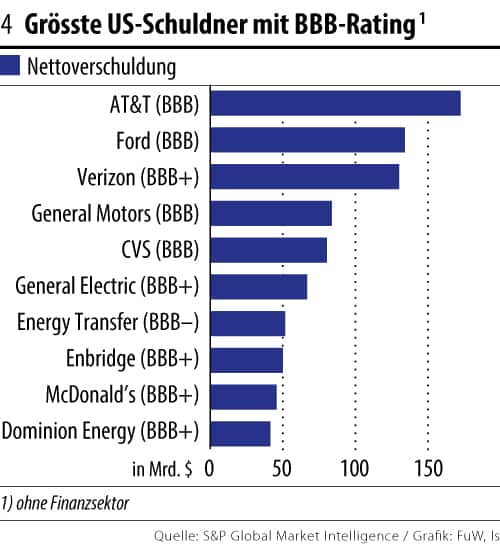

- “(…) es wird noch zu weiteren Herabstufungen in den Ramschbereich kommen. Die offensichtlichen Kandidaten sind der Autobauer Ford und der Einzelhändler Macy’s. Beide halten sich nur noch knapp im kreditwürdigen Bereich.” – bto: Beeindruckend sind auch die Beträge, um die es geht:

Quelle: FuW

- “Das Volumen der US-Unternehmensanleihen steigt seit Jahren. Mit 10 Bio. $ notiert es unterdessen gar mehr als 50% über dem Höchst während der Finanzkrise. Besonders stark gewachsen ist der Anteil von kreditwürdigen Anleihen mit niedriger Qualität. Papiere mit einem BBB-Rating machen die Hälfte aller US-Unternehmensanleihen aus. 2009 war es erst ein Drittel.” – bto: Genau das habe ich ausführlich beschrieben. Es führt doppelt zu steigenden Aktienkursen (Gewinne wachsen wegen Leverageeffekt und weniger Aktienumlauf). Erhöht das Risiko eines Margin Calls, weil die Papiere zudem immer mehr auf Kredit gekauft werden.

- “Noch gibt es (…) keinen Grund zur Sorge. Wir sind immer noch in einem Umfeld, wo netto mehr Anleihen in den kreditwürdigen Bereich heraufgestuft werden. 2019 war laut dem Strategen mit 54 Mrd. $ an Nettoaufwertungen ein Rekordjahr. Und während die Agenturen keine Hemmungen haben, Unternehmen hochzustufen, sind sie bei den gefallenen Engeln zurückhaltender. Gemäss einer Studie der OECD ist die Wahrscheinlichkeit einer Herabstufung für Schuldner mit BBB– am geringsten.” – bto: Klartext, die Unternehmen werden in Sicherheit gewogen. Doch wie lange kann das gut gehen?

- “Gemessen an den Finanzkennzahlen müssten deutlich mehr Unternehmen ein Rating im spekulativen Bereich haben.” – bto: Das führt zu der Frage, ob wir uns darauf verlassen können, dass es deshalb immer gut geht? Kraft ist eine laute Warnung!

→ fuw.ch: “US-Anleihenmarkt sendet Warnsignal”, 24. Februar 2020