Wenn es crasht, dann richtig

Vielen Lesern von bto bin ich mit meinen Ansichten zu pessimistisch. Gerade, wenn es um das Thema Kapitalmärkte geht. Umso mehr gefällt es mir dann, wenn anerkannte Qualitätsmedien plötzlich ebensolche Schlagzeilen bringen. So die FT in der vergangenen Woche mit der Feststellung: “The eventual decline in asset values will be catastrophic.” – bto: nicht schlecht. Dahinter steht eine “mania for average returns”, die alle kurzfristigen Korrekturen und Einbrüche verhindert habe. Doch nun zur Argumentation:

- Zunächst ein Zitat von John Maynard Keynes: “A sound banker, alas! is not one who foresees danger and avoids it, but one who, when he is ruined, is ruined in a conventional and orthodox way along with his fellows, so that no one can really blame him.” – bto: Was für ein zutreffendes Bild!

- “We have created a bubble in average. Waiters and childhood friends are no longer telling us about what miracle gold, oil, or tech stocks they bought at the right time. They are exchanging stories about low management fees on their index-tracking exchange traded funds.” – bto: Auch ich habe das immer bemängelt. Ich bin für günstige Kosten, die Indexfonds führen aber zu Herdenverhalten.

- “(…) it is a mania in low transaction costs, average returns, and on-demand liquidity. Most professional portfolio managers sneer at the ‚technical analysis‘ momentum traders, who buy if price charts point up and sell when the charts point down. (…) Without really noticing it, though, much, if not most, of the investment establishment has turned into the class they most despise, which is to say back-office bot creators.” – bto: Was er meint, ist, dass sich letztlich die Herde verhält wie die Trader, die auf die Charttechnik setzen, bei der es vor allem um Trends und Trendbrüche geht.

- “Index-based investment management, more sophisticated algorithmic trading, and even slow and steady buy-on-the-dips retail investing have all been suppressing short term losses, or corrections.” – bto: Das ist erfreulich, könnte aber die Ungleichgewichte deutlich aufbauen.

- “(…) this comes at the expense of making the eventual decline in a broad range of asset values not just painful, but catastrophic. (…) In the event of another market crash, it will be harder to find convincing villains.” – bto: Letztlich ist es die Masse an Investoren, die am nächsten Crash die Schuld trägt, abgesehen von den Notenbanken und den Politikern, die sich darauf verlassen haben, dass Fed und EZB die Krise schon lösen.

- “In the post-crisis world, the fundamental thesis that active management’s transaction costs eventually overcome any apparent performance edge has been reinforced by post-crisis monetary policy and slow growth. As interest rates and returns are repressed, every basis point of extra transaction and portfolio management cost looms larger to the investor. And since every market dip is cushioned by central bank safety nets, the rise of index values has been looking ever more inexorable.” – bto: Der Nullzins hat eben doch einen Preis.

- “All those waiters and childhood friends will tell you they have liquidity, as in the right to cash in, whenever they want, at a low cost (…).” – bto: Das kommt aus der Illusion der täglichen Handelbarkeit.

- “However, on the way down, this virtuous cycle tends to reverse. And it is not clear how a society with population growth below 1 per cent, and productivity growth below 2 per cent, provides long term returns of 4 per cent to an ever larger group of retirees.” – bto: Damit spricht er nebenbei auch die ungedeckten Versprechen für die alternde Gesellschaft an.

Wir nähern uns dem Szenario, das ich schon in “Die Billionen-Schuldenbombe” beschrieb. Wie weit die US-Märkte sich schon von einem fundamental gerechtfertigten Niveau entfernt haben, kann man dieser Zusammenfassung entnehmen (aus zerohedge.com):

- S&P, Preis/EBITDA-Multiple auf Allzeithoch

Quelle: Credit Strategist, zerohedge.com

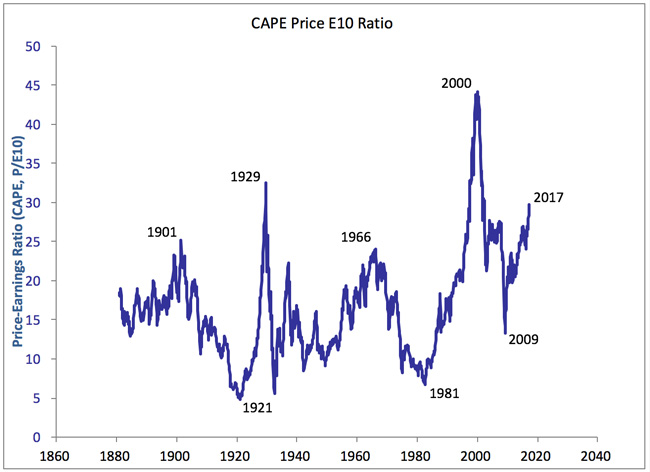

2. CAPE-Ratio, ebenfalls sehr hoch

Quelle: Robert Shiller, zerohedge.com

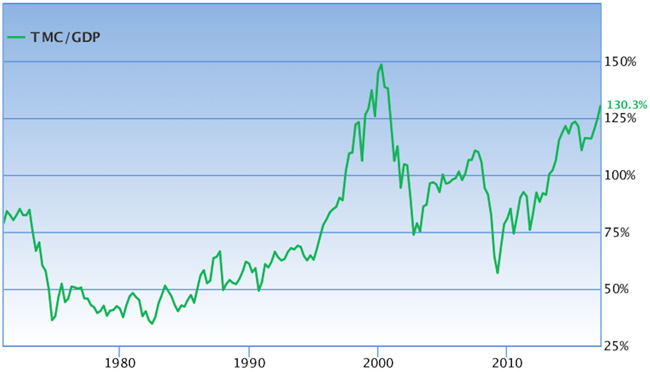

3. Die Gesamtmarktkapitalisierung relativ zum BIP ist auch sehr hoch. (Warren Buffet schätzt diesen Indikator.)

Quelle: zerohedge.com

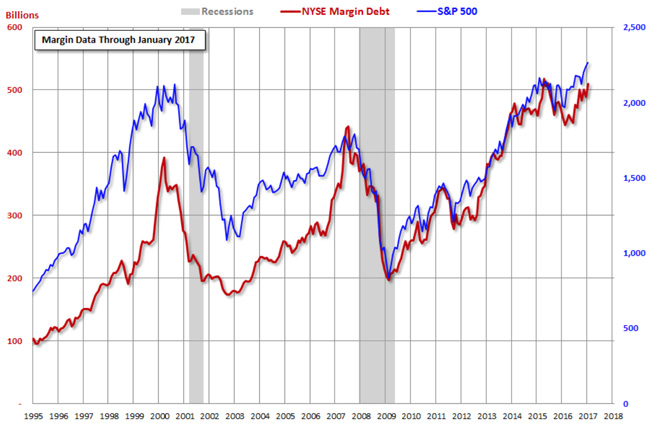

4. Spekulation auf Kredit ausgeprägt

Quelle: zerohedge.com

5. Sorglosigkeit der Investoren

Quelle: Bloomberg, zerohedge.com

6. Langfristig maue Erträge

Wie bei bto immer wieder gezeigt, bestimmt das heutige Preisniveau die künftige Rendite. Hohe Kaufpreise müssen nicht in einen Crash münden. Sie bedeuten aber tiefe Renditen. Hier der Zusammenhang von CAPE-Bewertung und künftiger Rendite:

Quelle: Bloomberg, zerohedge.com

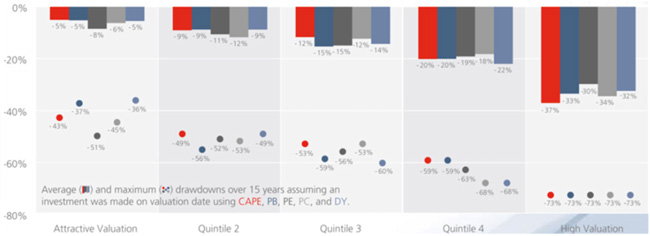

7. Korrekturen stärker, je höher die Bewertung ist

Quelle: zerohedge.com

Und dies alles aufgeblasen durch billiges Geld und “passives Investment”. Dazu nochmals der Hinweis auf diesen Beitrag: → „Die Illusion vom passiven Investment“

→ zerohedge.com: “5 Charts That Scream ‚This Is It‘“, 22. März 2017