Wenn sich eine “Heuschrecke” Sorgen um zu hohe Schulden macht

KKR ist die wohl berühmteste Private Equity Firma der Welt. Legendär der Übernahmekampf um RJR Nabisco, der im Bestseller “Barbarians at the Gate” spannend beschrieben wird. Diese Firma hat, wie die ganze Branche (von Franz Müntefering als “Heuschrecken” tituliert), in den letzten Jahrzehnten vom Megatrend tieferer Zinsen und übersprudelnder Liquidität profitiert und die Gründer und Mitarbeiter schwer reich gemacht. Im Metropolitan Museum in New York ist ein ganzer Flügel nach Henry Kravis benannt, einem der Gründer (das zweite K) und einer der reichsten Amerikaner.

Ich will jetzt gar nicht die Frage aufwerfen, ob die Branche einen gesamtgesellschaftlichen Nutzen hat. Interessant finde ich, dass KKR in einem Report unter den Titel “The Uncomfortable Truth” hohe Schulden als ein Problem identifiziert. Man könnte auch sagen, die Profis erkennen, dass wir am Ende des Megatrends ankommen und es nun etwas unangenehmer wird.

Schauen wir uns man an, was sie schreiben:

- “(…) it is not business as usual in the capital markets, as both debt issuance and deficits continue to soar across many areas of the private and public sectors. In fact, (….) there is now even talk in some circles on Wall Street as well as in academia of such heady topics as Modern Monetary Theory (MMT), which suggests that the global capital markets have an infinite capacity for debt– or at least that’s the theory being put forth.” – bto: Ja, es geht darum, unbegrenzt Schulden zu rechtfertigen. Nicht schlecht. In der Tat habe auch ich bei bto immer wieder diskutiert, dass MMT eine zwingende Folge der derzeitigen Politik ist.

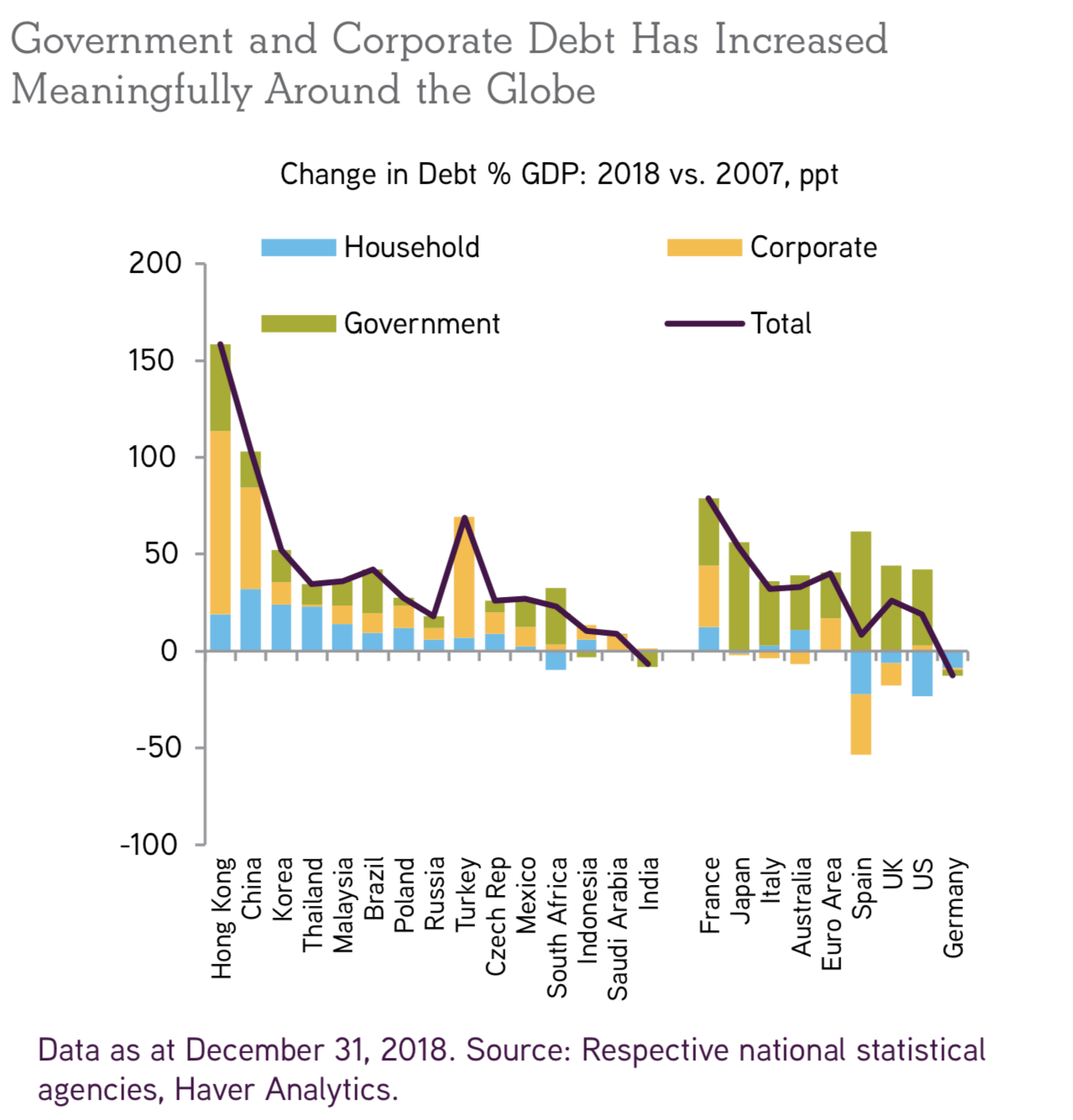

Deutschland und Indien (!) sind die einzigen Länder in diesem Chart, in denen die Schulden relativ zum BIP seit 2007 gesunken sind. Man beachte in Europa vor allem Frankreich – wer ruft immer nach deutschem Geld? – und China und Hongkong. Ein Bild, was deutlich zeigt, dass wir in einer Welt leben, in der die Schulden immer mehr zu einem Problem werden.

KKR geht es nicht um die Lösung dieser Schuldenprobleme, was verständlich ist, sondern um die Frage, wie man als Kapitalanleger damit umgehen sollte:

- “Given this unusual macro backdrop, or what we have begun to term ‘the uncomfortable truth’ of declining interest rates amidst rising deficits and heavy debt loads, we have (…) figure out what yield-oriented macro investors and assetallocators, particularly those with large swaths of exposure to Fixed Income and Real Assets, should do to outperform without taking on undue risks in this ״new״ environment.” – bto: Vor dem Problem, der gewollten Enteignung/Entwertung der Assets zu entgehen, stehen alle.

Bevor wir zur Assetallokation kommen, kurz die Begründung für die anhaltend tiefen Zinsen. KKR bleibt hier bei den bereits genannten Faktoren:

- “Beyond just central bank intervention creating downward pressure, we do expect aging demographics, excess capacity (e. g., China), and technological innovation to continue to put a lid on interest rates. Consistent with this view, our work shows that wealthy individuals, particularly in the U.S., are saving more, and in doing so, are recycling more of their assets into yield-oriented securities. Meanwhile, real yields and inflation expectations are falling as we increasingly hear about price competition linked to Asian excess capacity in sectors such as industrials and commodities – and this is happening at a time when global nominal GDP is structurally slowing down.” – bto: Das ist eine gute Zusammenfassung. Es sind Vermögensverteilung, Globalisierung und Alterung, die zusammenkommen.

Quelle: KKR

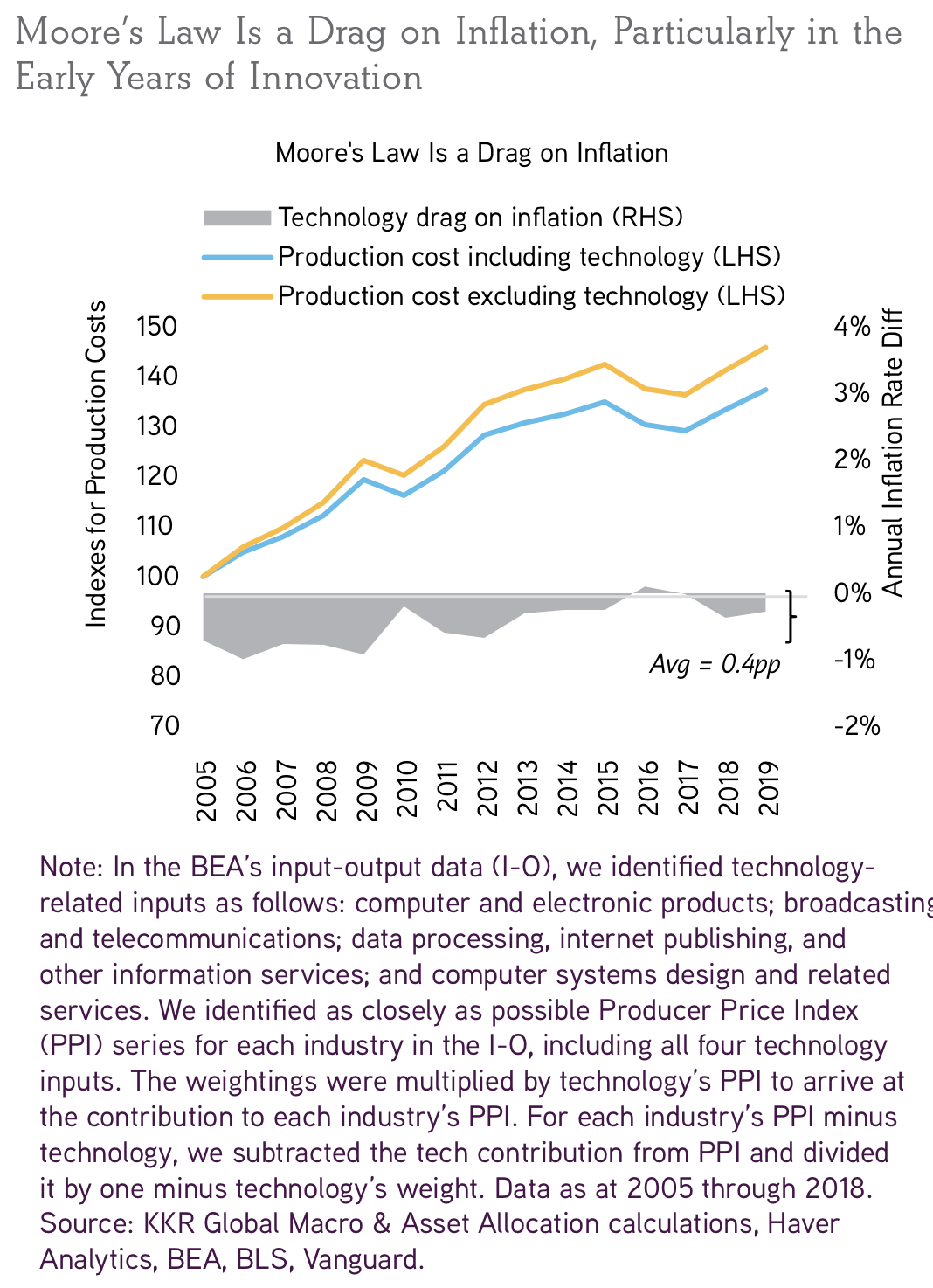

- “(…) technological improvements have put downward pressures on many key parts of the global economy. As a result, we have seen both greater pricing transparency and lower input costs in many instances. Without question, we think that Moore’s Law has allowed for the diffusion of ever more powerful and cheaper technologies. As technology continues to improve, the relative price of technology continues to decline. (…) Moore’s Law is leading to – by some estimates – a 40 basis point decline in annual U.S. inflation.” – bto: Das bedeutet nichts anderes, als dass wir uns in einem strukturell deflationären Umfeld befinden, was aber nicht gut ist, wenn man so viele Schulden hat.

Quelle: KKR

Sehr interessant fand ich dann noch dieses Chart:

Quelle: KKR

Hier hat mich weniger die preisdämpfende Wirkung der Technologie überrascht als die sehr unterschiedlichen Inflationsraten. Wer hätte gedacht, dass die Preise im Finanzsektor am deutlichsten wachsen? Nun gut, angesichts von Nullzins muss die Branche andere Gebühren erhöhen, aber ob das der Grund ist? Dass Dienstleistungen so stark profitieren, hätte ich wiederum intuitiv nicht gedacht, aber das macht es ja erst so interessant.

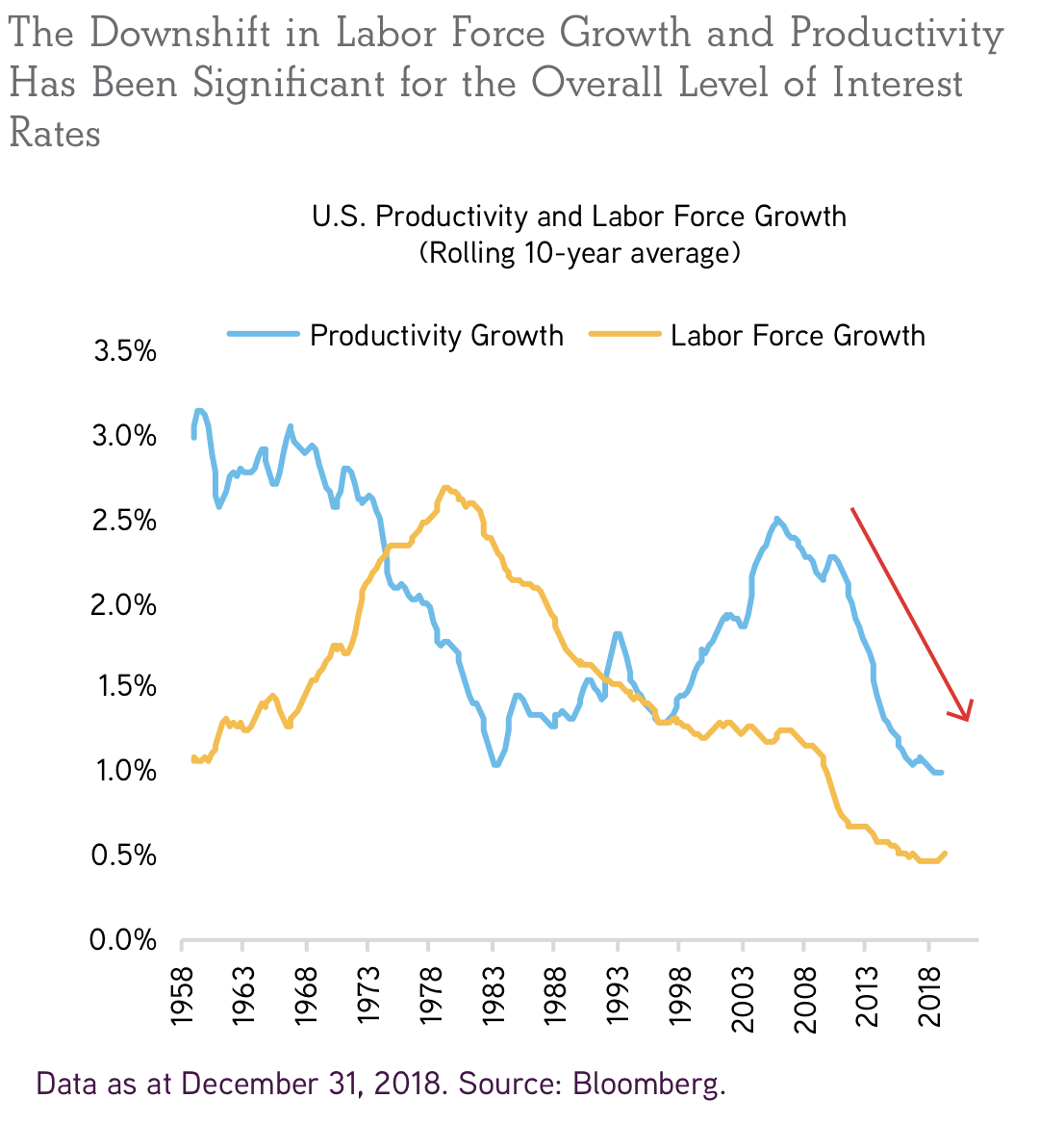

Dann zeigt KKR noch, was wir auch seit Jahren wissen: Rückläufige Erwerbsbevölkerung und geringere Produktivitätszuwächse sprechen nicht für viel Wachstum:

Quelle: KKR

Und dann die logische Zusammenfassung: Weniger Realwachstum, geringere Inflation und damit tieferes nominales Wachstum bedeuten tiefere Zinsen:

Quelle: KKR

Fazit KKR: “If we are right about all of these key drivers of current yield compression, then this backdrop should give us confidence that the overall global interest rate curve will remain low relative to historic levels.” – bto: Und das müssen sie auch, denn sonst würden uns die Schulden recht drastisch um die Ohren fliegen. So hofft man, es würde irgendwie doch noch schmerzfrei funktionieren.

Interessant finde ich übrigens, dass Geld immer billiger wird, je mehr es davon gibt. (Alles Geld sind ja bekanntlich Schulden.) Vielleicht ist es ja doch so, dass viele Schulden Geld billig machen und damit weitere Schulden befeuern?

Nun zu den Schlussfolgerungen, die KKR für die Geldanlage zieht. Wenig überraschend erwarten sie weiterhin gute Renditen in ihrem Kerngeschäft:

Quelle: KKR

Konkret empfiehlt KKR jenen, die nicht in diese Assetklasse investieren können oder wollen:

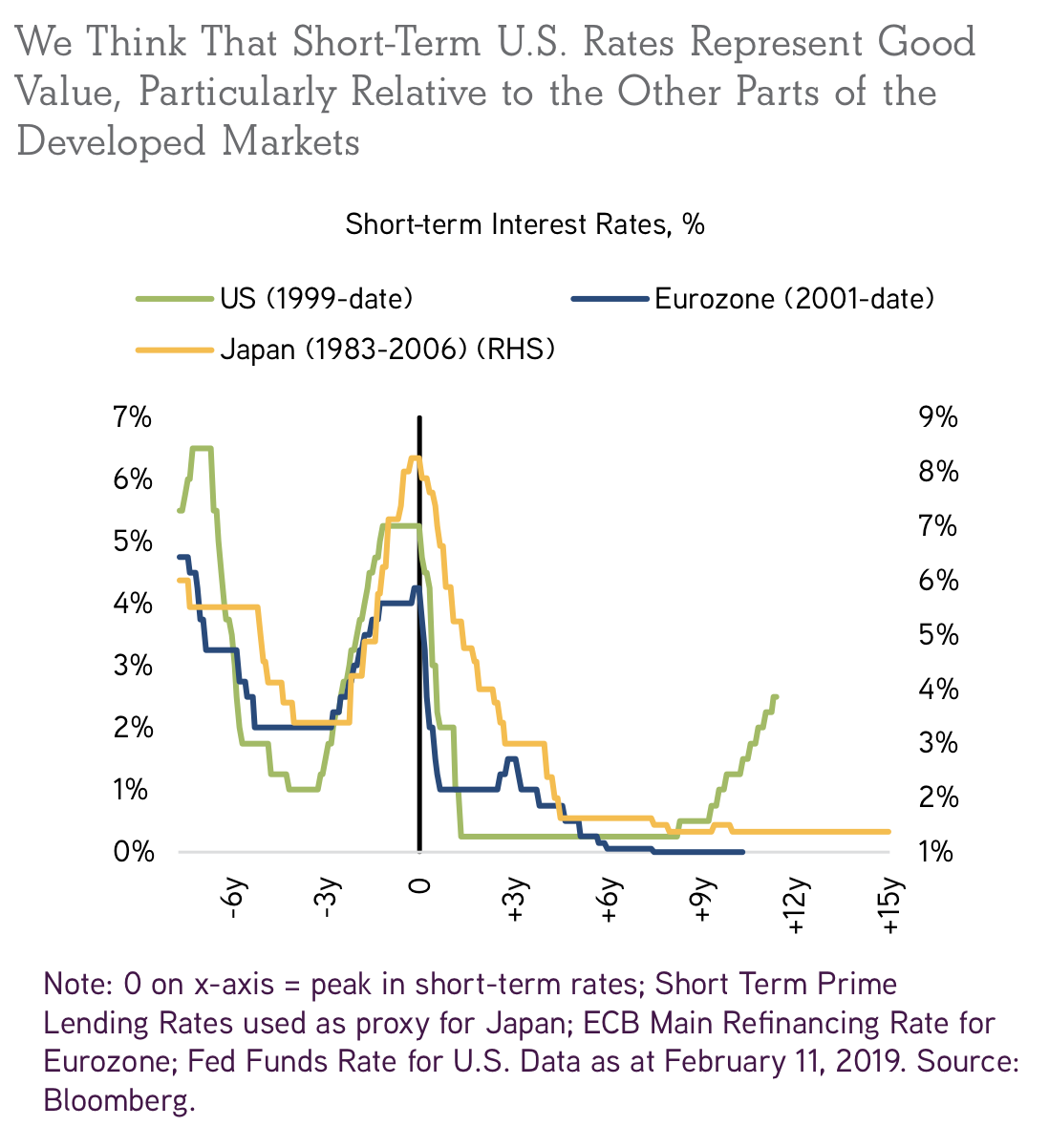

- “Buy Shorter Duration U.S. Treasuries and Private Assets With Yield and Collateral. Despite the additional convexity an investor can enjoy by extending duration, we still think that now is the time to be shortening duration in many areas of one’s portfolio. (….) given our bullish view on household formation and housing, we favor short-term residential lending in both Europe and the United States. We also likeowning cash flows linked to hard assets such as locomotives, storage assets, and short-term housing loans.” – bto: Diese Empfehlung ist deshalb gut, weil es in den USA im Unterschied zu den anderen Regionen noch Zinsen gibt, und zwar bereits bei recht kurzen Laufzeiten. Dazu auch ein interessantes Chart:

Quelle: KKR

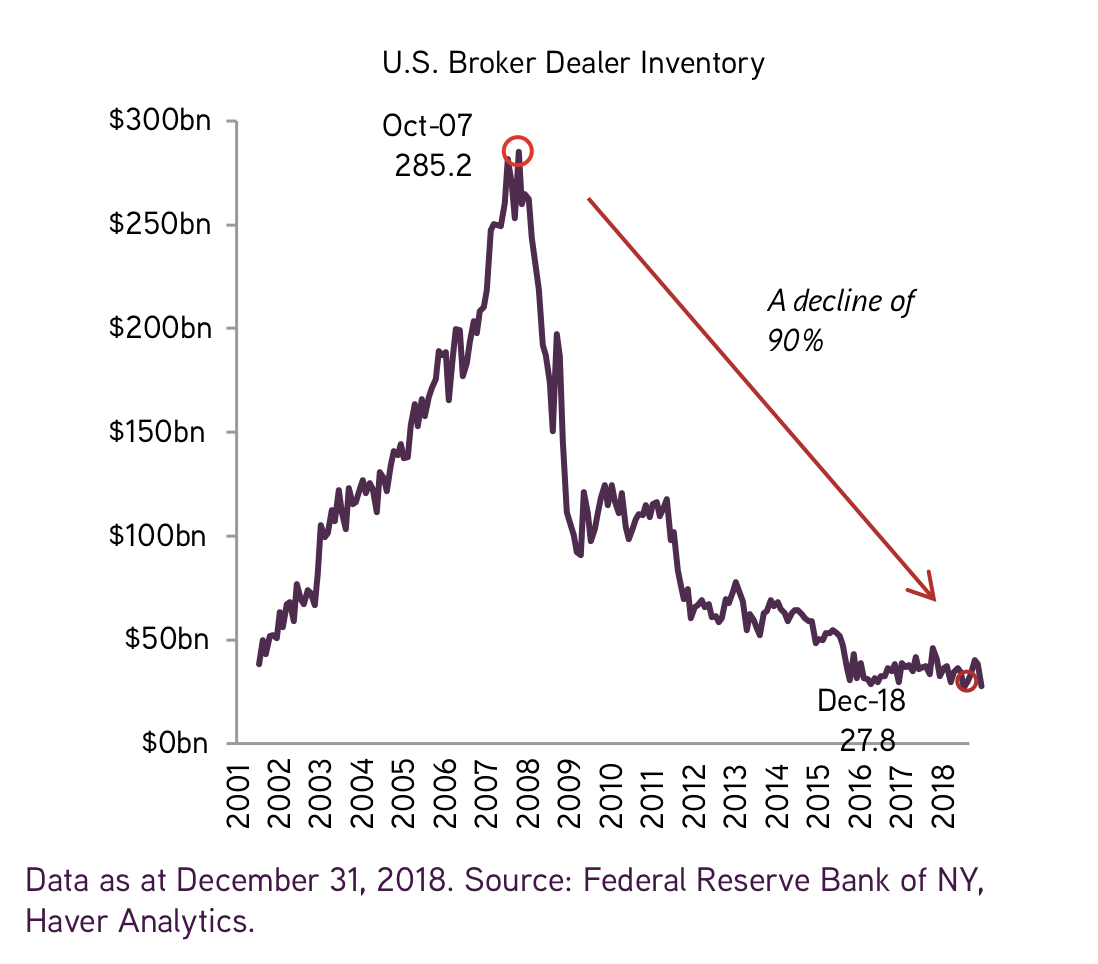

Der zweite Punkt ist auch klar: “Embrace Credit Mandates With More Flexibility.” – bto: Die Begründung ist offensichtlich: Dem Markt fehlt zunehmend Liquidität, das heißt, es gibt entsprechend Chancen für gute Investments, wenn es im Markt eng ist. Das unterstreicht auch dieses Chart:

Quelle: KKR

Die Händler halten immer weniger Bestände. Deshalb ist es gut möglich, dass der Markt in Stresssituationen nicht mehr funktioniert.

- Führt uns zu nächsten Empfehlung: “Buy Longer Duration Real Assets Linked to Nominal GDP With Collateral, Including Infrastructure. (…) given our high conviction view that governments are committed to driving higher nominal GDP at a time of low nominal interest rates, we want to continue to increase our allocation to yielding assets backed by nominal GDP.” – bto: Ich denke, es ist der einzig denkbare “Call”, was allerdings nicht vor den Enteignungsbemühungen schützt …

- Um dann Immobilien zu empfehlen: “Own B-Piece Commercial Real Estate Credit as well as Cash Flowing Opportunistic Real Estate Equity. Though not as well known as traditional illiquid investments like Direct Lending or Distressed Credit, we think the B-piece segment of the CMBS market warrants investor attention. (…) we like that CMBS is secured by senior, first mortgage loans on stabilized commercial properties. These properties have significant existing cash flow and cover their mortgage payments by over two times, on average, which provides a strong base for any down-turn in the economic environment.” – bto: CMBS steht für “commercial mortgage-backed security”. Dabei handelt es sich um hypothekenbesicherte Wertpapiere, die durch gewerbliche Immobilien besichert sind. Auch dies ist sinnvoll, allerdings muss man aufpassen, welche Lagen und welche Art von Immobilien dahinter liegt. Ein Baumarkt in einer Gegend mit schrumpfender und alternder Bevölkerung ist schwer.

- “(…) within Real Estate equity, we are bullish on several areas of the opportunistic and value-added parts of the market. First, we are structurally bullish on opportunities in second tier innovation cities regarding U.S. multifamily and logistics and distribution centers. In addition, with supply tightening up in the United States, we are constructive on senior living and healthcare facilities. Finally, we like the rising demand that we are seeing for affordable housing and for student housing in both developed and developing markets.” – bto: außer in Deutschland, ist man da versucht zu sagen.

Fazit: Letztlich sucht auch KKR nur Nischen in einem zunehmend schweren Umfeld. Unstrittig ist, dass die Zinsen noch sehr lange sehr tief bleiben werden und müssen. Dennoch lohnende Charts, wie ich finde.