Kann die Fed eine Rezession noch bekämpfen? – Kauft Anleihen, ist die Schlussfolgerung der FT!

Die große Frage: Kann die US-Notenbank bei einer erneuten Rezession überhaupt noch reagieren? Hat sie noch wirksame Instrumente oder ist das Munitionslager leer? Die Fed hat das selbst untersucht. Richtig aufmunternd ist das Ergebnis nicht. Zumindest für jene, die noch auf die Notenbank hoffen:

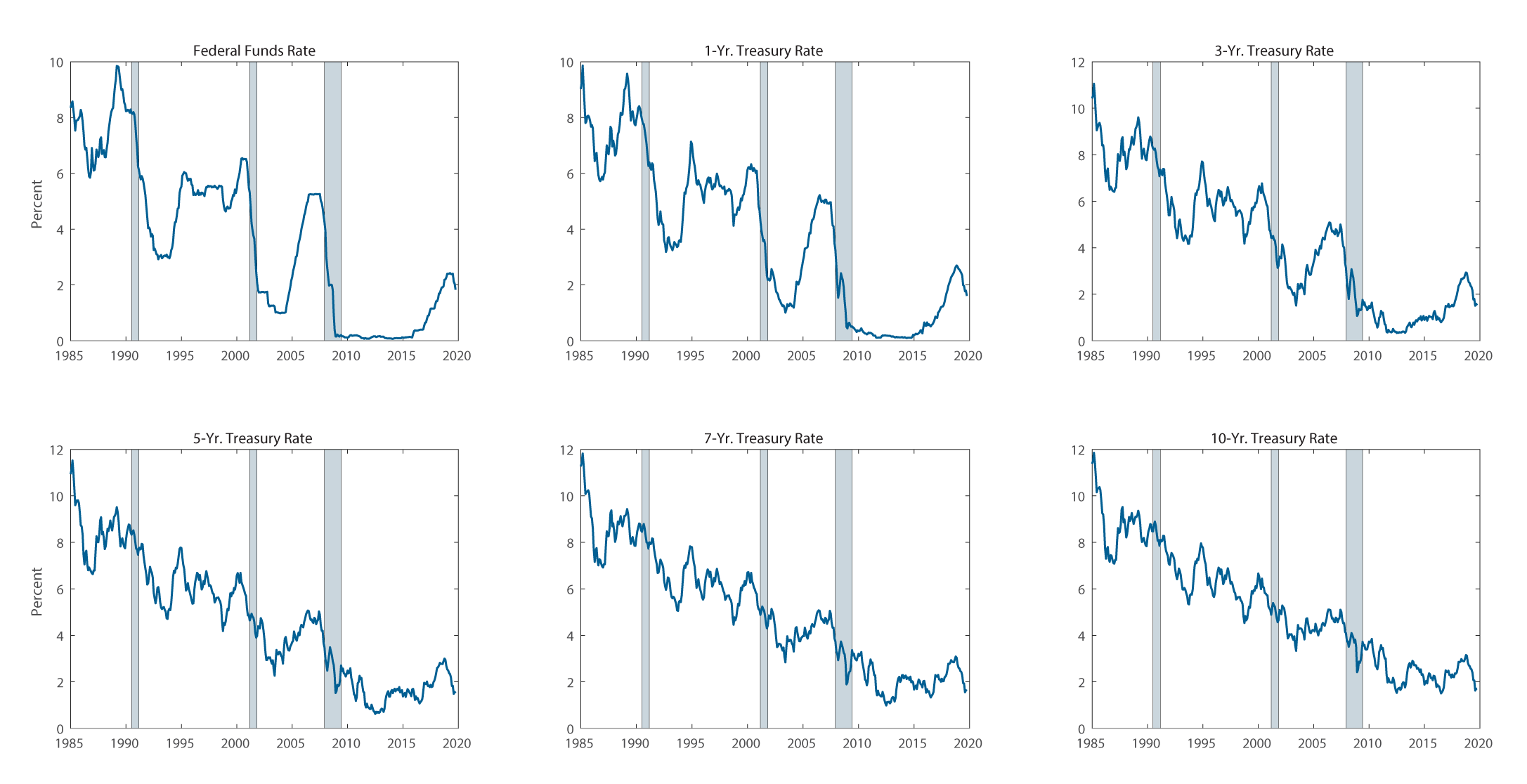

- “(…) low interest rates are expected to persist for some time in the United States and in other advanced economies. (…) interest rates typically decline notably over the several years following a recession. This dynamic is apparent in the figure, with interest rates falling at all maturities in the years immediately following the 1990, 2001, and 2008-2009 recessions. The magnitude of declines in interest rates is sizable during each downturn.” – bto: dies aus zwei Gründen. Zum einen sinkt die Nachfrage nach Kredit in der Rezession, zum anderen haben die Notenbanken immer reagiert – und zwar asymmetrisch wie die Bank für Internationalen Zahlungsausgleich (BIZ) immer wieder betont und kritisiert. Hier das Chart:

Quelle: Fed

- “This typical behavior of nominal interest rates naturally raises two questions. The first is whether nominal interest rates may decline to historically unprecedented levels if another recession were to occur. The second is whether monetary policy would be constrained in its ability to provide support to a recovery, for example because nominal interest rates may face an effective lower bound near or somewhat below zero.” – bto: Diese Frage ist nicht neu und wenn man nach Japan und vor allem in die Eurozone blickt, kann man zu dem Schluss kommen, dass es eben nicht funktioniert, mit immer billigerem Geld die Wirtschaft zu beleben. Es gibt angesichts steigender Schulden einen abnehmenden Grenznutzen.

Sodann versuchen die Autoren genau diese Frage zu beantworten:

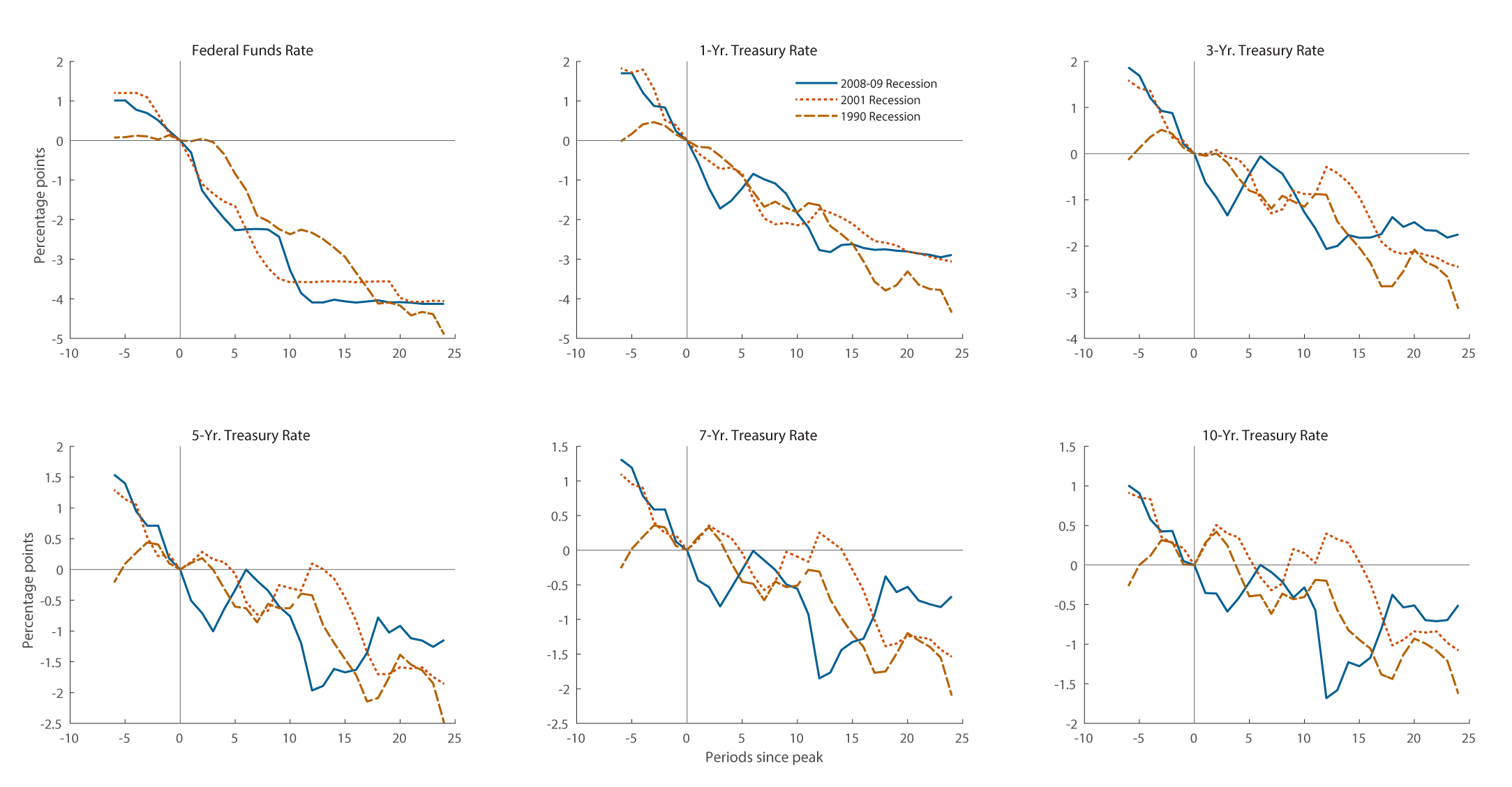

- “The approach is very simple. The first step involves characterizing potential paths of nominal interest rates in recession scenarios. As a start, figure 2 presents the paths of interest rates around the 1990, 2001, and 2008-2009 business-cycle peaks. Each line represents the level of the nominal interest rate relative to its level at the business-cycle peak (i.e., minus this level). For example, the path for the 2008-2009 recession is relative to the December 2007 level. The lines begin at period -6—i.e., six months before the business cycle peak—and end at period 24—i.e., two years after the peak. It is clear that interest rates for all maturities fall persistently following each recession. (…) it is notable that interest rates begin declining as the business-cycle peak approaches, as the difference from the peak tends to be positive in the months preceding the onset of recession.” – bto: was daran liegt, dass die Märkte die Rezession wittern. Übrigens die Anleihenmärkte eher als die Aktienmärkte.

Quelle: Fed

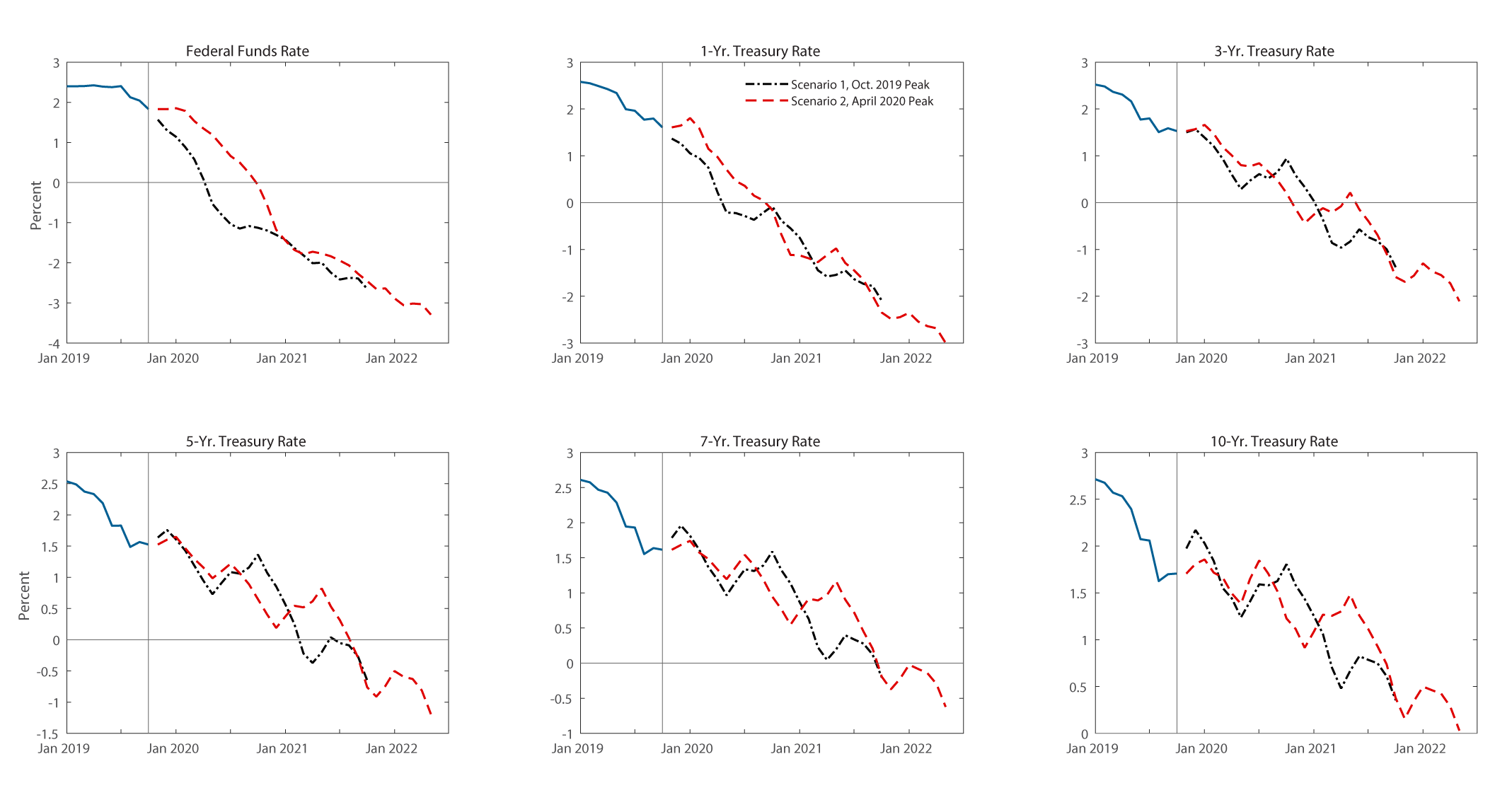

Aus diesen Daten wird dann das Modell gebaut, was nichts anderes ist als die Annahme, dass die Zinsen so fallen müssen, wie im Durchschnitt der vergangenen Rezessionen. Das ist aus meiner Sicht schon eine optimistische Annahme, könnte man doch vermuten, dass höherer Leverage im System dazu führt, dass das System instabiler ist und damit mehr Stützung braucht. Dann nehmen die Autoren zwei Szenarien. Im einen beginnt der Abschwung im Oktober 2019 im anderen erst im April 2020. Beide Male sinken danach die Zinsen für 24 Monate.

Die nächste Abbildung zeigt das Ergebnis:

- “In each scenario, the nominal federal funds rate falls to very negative values. Such negative values fall outside the range witnessed in the United States, Europe, or Japan. This is suggestive of a sizable constraint on monetary policy in these scenarios. (…) Moreover, the scenarios involve rates that are negative out to seven years in both cases and a 10-yr Treasury yield of about zero percent in scenario 2 (…).” – bto: Wenn das keine japanischen Verhältnisse sind, dann weiß ich nicht!

Quelle: Fed

Fazit: “(…)these scenarios highlight the possibility that a recession in the United States would bring nominal interest rates to unprecedented levels, potentially implying limits on the ability of monetary policy to support a recovery.” – bto: So kann man es wohl sagen!

Und was ist die Schlussfolgerung aus Sicht der Anleger? “Kauft, so lange Ihr könnt!”, ist der Aufruf von John Dizard in der FINANCIAL TIMES (FT):

- “Several forces will be working to accelerate a decline in dollar interest rates. Mortgage bankers are forecasting close to a 10 per cent decline in mortgage origination from last year. This takes away about $150bn in 30-year-duration product out of the market, just as baby boomers are shifting their retirement portfolios from equities to fixed income.(…) The Fed has already indicated that run-offs in its portfolio of mortgage-backed securities will be reinvested in Treasury securities, further accelerating the drop in the Treasury curve.” – bto: weil es immer weniger Alternativen gibt und die Nachfrage steigt.

- “Even with lower rates, the Treasury will have an increasing number of forced buyers of its paper. To comply with the Basel regulatory process, about 80 of the world’s largest banks and dealers are already required to post initial margin of ‘high quality liquid assets’ (HQLA) against their uncleared exposure on derivatives such as interest rate and foreign exchange swaps. (…) Ralph Delguidice of Pavilion Global estimates the Basel dragnet will create another $2tn-$4tn of demand for Treasury securities to meet their HQLA requirements.” – bto: Die Regulierung zwingt dazu, diese Papiere zu kaufen.

- “So between the Fed’s preprogrammed reaction to any recession and desperation bids for safe assets, it would seem difficult to lose money by buying as much Treasury duration as possible. Mr Rosenberg calculates that if the Treasury 10-year note goes to zero, the 30-year yield drops from 2.1 per cent to 1 per cent. Sure, your equities will have turned into wallpaper,(…) But the principal value of your long bond will have gone up by 50 per cent.” – bto: soweit der Tipp für heute. Spaß beiseite, es spricht eben für ein solches Szenario, weshalb man sich entsprechend balanciert aufstellen sollte.

→ ft.com (Anmeldung erforderlich): “T-Bonds: fill your boots while you can”, 31. Januar 2020