Bleibt die Fed auf ihrem Kurs, sind finanzielle Unfälle unvermeidbar

Am Sonntag (4. Juni 2023) beschäftigen wir uns im Podcast mit den Lehren aus früheren Finanzkrisen und der Gefahr, erneut vor einer zu stehen. Zur Einstimmung gibt es einige Beiträge.

Die FINANCIAL TIMES (FT) geht der wichtigen Frage nach, ob die Fed Gefahr läuft, zu stark zu bremsen und so eine erneute Finanzkrise auszulösen. In der Tat sieht es danach aus:

- „Can the US return to some kind of low-inflation normal without breaking the economy in the process? Three recent pieces of Federal Reserve research offer hints and (…) some reasons for worry.“ – bto: Das schauen wir uns mal an.

- „The first, published by the New York Fed, focuses on the natural rate of interest, or R-star. This is the theoretical interest rate that balances the economy, neither stoking inflation nor stifling growth. Monetary policy is only ‚tight‘ if the policy rate is well above the natural rate. If R-star were 4.5 per cent, as it was in the 1960s, today’s 5 per cent fed funds rate scarcely looks tight at all. Annoyingly, though, it is unobservable. (…) The New York Fed has just restarted publishing estimates of R-star (…) the economy’s equilibrium interest rate has stayed low.“ – bto: Das bedeutet, dass die Erwartung bleibt, dass die Wirtschaft nur wenig wächst und die Inflation bald wieder sinkt. Das wäre das Szenario, für welches auch der Internationale Währungsfonds eintritt.

- „Taken at face value, policy rates are some 380bp above the estimated natural rate. (…) There is no evidence that the era of very low natural rates of interest has ended. Policy right now is very tight.“ – bto: Dabei hält sich die Wirtschaft noch ganz gut.

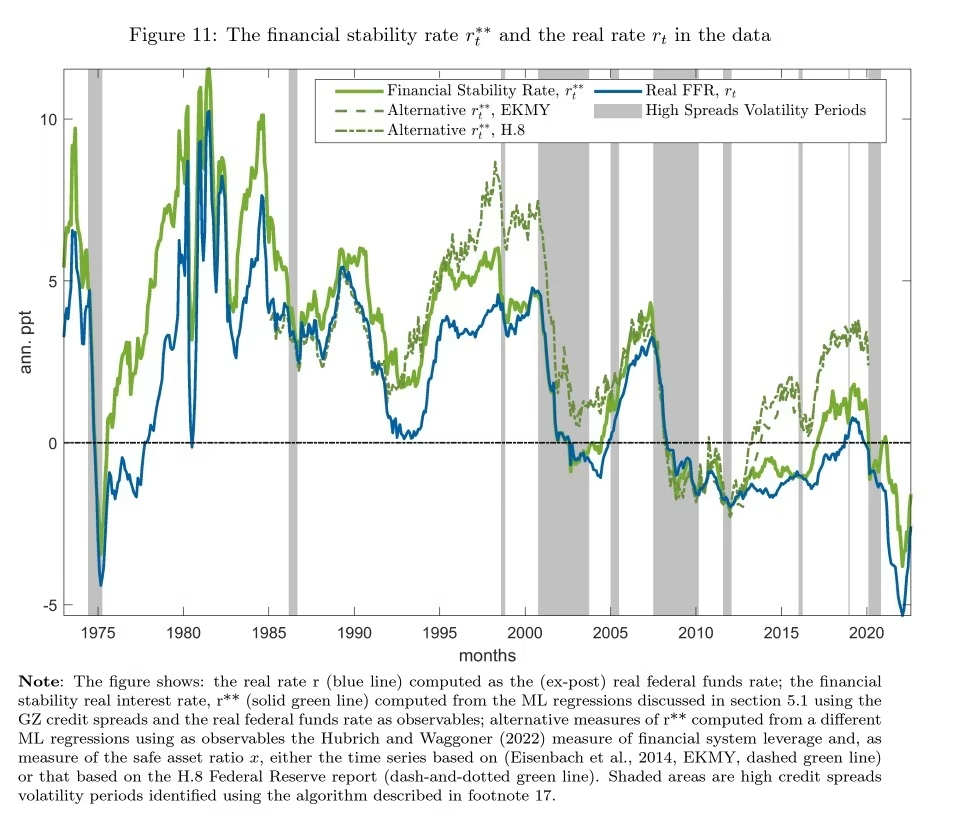

- „The second bit of research also comes from the New York Fed, and concerns a newer idea called the financial stability interest rate, or R-double-star. This is the theoretical rate that tips the financial system into crisis. (…) When it’s low, a country is vulnerable to financial shocks from rate increases, and when it is high it can more easily shrug them off without major mishaps.“

Und so sieht das in dem Paper aus:

- „Crucially, if R** drifts lower than R* — for example, if prolonged low interest rates encourage leverage, risk-taking and general stupidity — a central bank’s rate increases can cause financial calamities long before it gets to the point where rates really start to contain inflation.“ – bto: Wenn man sich das Chart ansieht, kann man durchaus zum Schluss kommen, dass wir uns in einer solchen Lage befinden.

- „That the Fed’s rate increases precipitated a banking crisis before they got inflation down to even vaguely near their target looks like a good example . . .“ – bto: Das stellt die FT zutreffend fest.

Und jetzt kommt etwas, was mich doch sehr überrascht hat. Finanzkrisen wirken demnach nicht deflationär. Ich denke übrigens, dass das nicht stimmt. Ich denke, sie wirken deflationär, außer man lässt sie nicht und lockert die finanziellen Rahmenbedingungen im Zuge der Rettungspolitik nochmals deutlich. Und genau das haben wir ja in den letzten Jahrzehnten immer getan:

- „The final piece of research, released by the Kansas Fed yesterday, makes a simple point: financial crises are not very deflationary. Since financial stresses hurt both demand (through tighter credit conditions) and supply (through lower capital investment), the hit to growth is big but the drag on inflation is small to non-existent. The Kansas Fed’s chart below shows the average effect on inflation, unemployment and investment in the months following past systemic financial crises. Surprisingly, inflation (blue line) tends to tick up as unemployment surges (green).“ – bto: Es liegt aber auch an der Ausweitung der Geldmengen. Oder – wenn man der Fiscal Theory oft the Price Level folgen will – die Stabilität der Staatsfinanzen nimmt ab und es gibt infolge mehr Inflation.

Fazit der FT:

„1. The natural interest rate still looks low, suggesting the past year of rate increases has delivered a big negative shock.

2. An economy that has been through a decade of low rates is probably one bad shock away from a financial crisis.

3. Financial crises are poor anti-inflation measures.“

„You can imagine how this ends badly. Inflation stays stubborn but the financial system is so fragile that rates must be cut. Inflation then becomes baked into expectations and the Fed has to raise rates yet again. A deep recession ensues. (…) More things are bound to break, and the economy’s remarkable stability probably cannot last.“ – bto: … ein durchaus realistisches Szenario.

→ ft.com (Anmeldung erforderlich): „The Fed isn’t done breaking things“, 25. Mai 2023