USA: Herunterspielen der Inflationszahlen – ein Fehler

The Market setzt sich mit der Inflation in den USA auseinander und kommt zu einer skeptischen Einschätzung: Die Risiken würden unterschätzt:

- „Wenn wir die Inflation der ersten fünf Monate des Jahres annualisieren, bedeutet dies eine Inflation von 6,5 % für das gesamte Jahr 2021. Trotz der Überraschung bezeichnet das Fed den Anstieg weiterhin als ‘vorübergehend’. Das Herunterspielen der Inflation hat viele Formen angenommen. Eine ist, zu sagen, der Preisanstieg sei fast ausschliesslich auf die Gebrauchtwagenpreise zurückzuführen. Eine andere ist, zu sagen, da die Inflationsangst schon da sei, kann sie die Wirtschaft nicht mehr schockieren, sie sei kein schwarzer Schwan. Als ob das Wissen um die Inflation und das Reden darüber sie verschwinden liesse.“ – bto: Wir haben aber gesehen, dass die Kapitalmärkte das Risiko einer längeren Inflationsphase als gering ansehen und auch, dass nach der Finanzkrise von Inflation keine Rede sein konnte – außer an den Vermögensmärkten.

- „Ist eine höhere Inflation in den Aktienkursen enthalten? Nein, ganz im Gegenteil. Die Märkte stiegen (…) an, Wachstumsaktien schnitten sogar besser ab als Value-Aktien, was in einem Inflationskontext ungewöhnlich ist. Die Verheissung, der Preisanstieg sei ‘vorübergehend’, liess auch den Dollar-Index im positiven Bereich schliessen, obwohl die Daten bedeuten, dass der Dollar schneller als erwartet an Kaufkraft verliert. Gold, anstatt zu steigen, tendierte zunächst schwächer. Die Anleihenrenditen fielen, obwohl sie eigentlich hätten steigen müssen. Die Inflation ist angeblich der Feind Nummer eins der Anleihenkäufer, weil sie den Nominalwert des Kapitals in Dollar aufzehrt. Dennoch sehen wir Renditen von kaum 1,5 % für die 10-jährige Anleihe, und das in einem inflationären Umfeld von 6,5 % plus (auf Jahresbasis). Nach Steuern werfen diese Treasuries eine Rendite von 1 % ab. Der Anleihenmarkt geht also davon aus, dass die Inflation in den nächsten zehn Jahren weniger als 1 % pro Jahr betragen wird, was absurd ist.“ – bto: Aber in der Eurozone ist es nicht besser. Die Zinsen sind trotz positiver Inflation negativ.

- „Noch verrückter wird es bei der 30-jährigen Treasury-Rendite, die bei 2,2 % liegt. Nach Steuern liegt sie bei 1,5 %. Die Frage ist, wer bereit ist, ein solches Papier zu kaufen, in der Hoffnung, dass die Inflation über 30 Jahre im Durchschnitt 1 % pro Jahr betragen wird, und das bei einer noch nie dagewesenen Gelddruckerei und Schuldenschöpfung? Die Tatsache, dass die Anleiherenditen nicht bereits bei 4 bis 5 % liegen, ist ein Beweis dafür, dass man diesem Anleihenmarkt keinen Glauben schenken kann.“ – bto: Es zeigt eben die Wirkung der Notenbanken und der Regulierung, die einige Anleger in diese Anlageklasse zwingt.

- „Eine andere Art der Leugnung ist zu behaupten, dass ‘Inflation gut für die Gesellschaft ist’, wie es Finanzministerin Janet Yellen tat. Die einzigen Gewinner sind die Regierungen, weil die Inflation ihre Schulden entwertet. Steigende Aktienkurse sind dagegen nicht absurd. Aktien können eine Absicherung gegen Inflation sein, denn ihr Anstieg kompensiert die Geldabwertung. Aber diese Wette gilt nur, solange das Fed die Inflation nicht bekämpft und die Zinsen nicht anhebt. Die beste Absicherung sind Value-Aktien, die heute Dividenden zahlen, nicht in einer fernen Zukunft.“ – bto: Allerdings wissen wir aus der Vergangenheit, dass Aktien in Zeiten längerer und höherer Inflation auch deutlich verloren haben – vor allem die Aktien von Unternehmen, die mit einer höheren Verschuldung in die Inflationsphase gekommen sind.

- „In seiner jüngsten Inflationsanalyse spottet Peter Schiff über die Ansicht, dass die Inflation ‘vorübergehend’ sei. Warum gibt das Fed nicht zu, dass Inflation mehr als ein vorübergehendes Phänomen ist? Seine Erklärung: ‘Da das Fed die Inflation nicht bekämpfen kann, muss es so tun, als sei sie nur vorübergehend.’ Das Fed kann die Zinssätze nicht erhöhen. Das würde eine schlimme Finanzkrise auslösen. Die USA und andere Zentralbanken – wie die EZB – haben nur sehr begrenzte Möglichkeiten.

Sie können auf Inflation nur reagieren, indem sie noch mehr Inflation erzeugen – also noch mehr Geld drucken. Sie gehen davon aus, dass eine schwache Wirtschaft oder eine Rezession für einen Rückgang der Inflation sorgen wird, aber das ist alles andere als sicher. Eine wachsende Zahl von Analysten glaubt nun, dass die Inflation dauerhaft sein könnte.“ – bto: Das ist eine wirklich schwere Frage. Ich denke, wir erleben die letzte Schlacht zwischen Inflation und Deflation vor dem Hintergrund der Rekord-Verschuldung, die nun mal deflationär wirkt. - „Das Bemerkenswerteste ist, dass die Kommentatoren für alles, was teurer wird, wie z. B. Löhne, Gebrauchtwagen, Öl, Holz oder andere Rohstoffe, eine Ausrede finden und davon ausgehen, dass jeder einzelne Anstieg vorübergehend ist, während sie keinerlei Zusammenhang mit dem massiven Gelddrucken herstellen, als ob es keinen Einfluss auf die Preise hätte.“ – bto: Dazu passt das Gespräch mit Tim Congdon diese Woche in meinem Podcast.

- „Die Stimulierung der Wirtschaft während einer Expansion ist natürlich höchst inflationär. In den USA wird die Stimulierung auch bei einem erwarteten Wirtschaftswachstum von etwa 10 % im zweiten Quartal fortgesetzt. Der Kongress hat ein Konjunkturprogramm von mehr als 5 Bio. $ bewilligt, und das Fed hat seine Bilanz durch monatliche Ankäufe von Vermögenswerten auf fast 8 Bio. $ verdoppelt. Nie zuvor haben wir eine derart expansive Fiskal- und Geldpolitik erlebt. Daraus ergibt sich das Risiko einer permanenten Inflation.“ – bto: Ich würde sagen, „in Friedenszeiten“. Es ist richtig, dass dieses Geldmengenwachstum sich irgendwo niederschlagen muss. Bis jetzt sind es die Vermögenspreise.

- „Inflationserwartungen sind eine Schlüsselkomponente der Inflation. Und diese Erwartungen steigen bei den deutschen Haushalten. Laut einem Bericht besitzen deutsche Haushalte privat 9100 Tonnen Gold (616 Mrd. €), das sind 270 Tonnen mehr als 2019. Dies entspricht 6 % der weltweiten Goldreserven. Während der Covid-Krise ist der Anteil der Goldinvestoren der ‘Generation Z’ (geboren zwischen 1995 und 2010) in Deutschland von 15,6 auf 23,3 % gestiegen.“ – bto: Ich tue mich immer sehr schwer, dass Verhalten deutscher Investoren als maßgeblichen Indikator zu nehmen. Wohl wenige Bürger sind so schlecht beim Thema Geldanlage.

- „Die Inflation wird sich auch bei den Löhnen bemerkbar machen. Die Zahl der unbesetzten Stellen in den USA und in Europa (einschliesslich der Schweiz) ist höher als vor der Pandemie. Die Löhne müssen steigen, damit sich Leute bewerben. Es stimmt zwar, dass viele Unternehmen mehr automatisieren und bereits Ausgaben tätigen, um die Produktivität zu steigern, was sich als Gegenmittel gegen eine galoppierende Inflation erweisen könnte, aber die Geldpolitik ist nun schon seit mehr als zwölf Jahren akkommodierend und ihre Auswirkungen scheinen jegliche deflationären Effekte zu überwiegen.“ – bto: Es kam zu einer Balancierung der Kräfte, aber das Ergebnis war eine geringe Inflation.

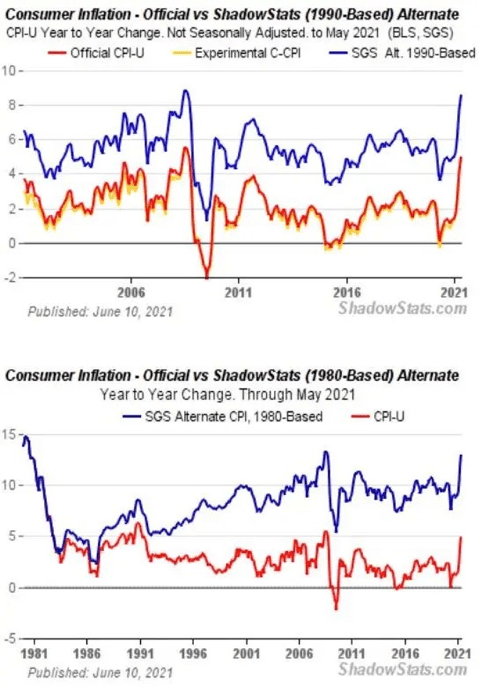

- „Die Inflation könnte sogar noch höher sein als ausgewiesen. Wenn wir sie mit den offiziellen Methoden der US-Regierung aus den Achtziger- oder Neunzigerjahren berechnen, ist das Bild noch viel schlimmer. Die Website shadowstats.com führt diese interessanten Berechnungen durch. Sie zeigen, dass die Konsumentenpreisinflation (Consumer Price Inflation, CPI) für Mai 2021 über 8 % liegen würde, wenn wir die Methode der Neunzigerjahre verwenden, und nahe an 14 %, wenn wir die Methode der Achtzigerjahre verwenden.“ – bto: Das wiederum glaube ich gerne. Es liegt in der Hand der Politik, die Inflationsrate zu manipulieren. Das bedeutet aber auch umgekehrt, es gab real kein Wachstum der Wirtschaft, was wiederum mit der Unzufriedenheit vieler Bürger korrespondiert.

Quelle: ShadowStats.com

Fazit: Wir werden sehen, wie es mit der Inflation weitergeht. Viele Faktoren sprechen dafür, dass es keinen ernsthaften politischen Willen gibt, gegen die Inflation vorzugehen.