“So glaubt der Ökonom, lösen sich Schulden in Nichts auf”

Dieser Kommentar erschien im Jahre 2015 bei bto:

Vor einigen Wochen habe ich anlässlich der isländischen Reformüberlegungen in einem Beitrag für den Cicero die Vollgeld-Idee vorgestellt. Die Resonanz darauf war überwältigend, gehörte der Text doch zu den am meisten gelesenen und kommentierten. Wenige Wochen später gab es dann einen Kritikbeitrag, den ich hier auch vorgestellt habe.

Nun haben mir mehrere bto-Leser einen Beitrag aus dem Gelben Forum geschickt, der sich kritisch mit meinem Artikel befasst und um eine Einordnung gebeten. Normalerweise kommentiere ich nicht alles, was im Internet so (über mich) geschrieben wird und ich hätte es auch hier dabei belassen. Doch die Thesen sind nicht uninteressant und ich habe ja explizit dazu aufgerufen, das Thema Geldsystem intensiver zu diskutieren. Hier die (um unnötige Sticheleien und erhebliche Wiederholungen) bereinigten Kernpunkte der Kritik mit meiner Kommentierung:

- „Kreditinstitute schaffen bereits heute isoliert kein Geld, sondern können über Kreditverträge nur ein Guthaben auf Geld einräumen.“ – bto: Leser meiner Seiten wissen, dass ich mit der Theorie der Eigentumsökonomik nicht nur wohl vertraut bin (seit meiner Dissertation 1990), sondern diese für absolut richtig halte. Nichts anderes ist das, was die Diskutanten im Gelben Forum „Debitismus“ nennen, nach dem mir persönlich bekannten und auch sehr geschätzten Paul C. Martin. Alle seine Bücher finden sich in meiner Bibliothek. Um zu der Aussage zu kommen, wie hier getroffen, muss man Geld eindeutig definieren: als Bargeld. Wenn man aus der Eigentumsökonomik kommt, muss man zunächst festhalten, dass alles Geld auf Schulden basiert, egal ob Bargeld oder Sichteinlage. Die wirtschaftliche Bedeutung ist in der heutigen Welt erst mal dieselbe: Man kann mit den so geschaffenen Schulden einkaufen gehen: Waren und Finanzassets.

- „Tatsache ist, dass weder das Kreditinstitut, noch der Kreditnehmer alleine etwas mit dem geschaffenen Sichtguthaben anfangen können. Der Kunde hat schließlich nur Geld gut, hat es aber noch nicht (Geschäftsbesorgung notwendig).“ – bto: Meine bescheidene Erfahrung ist: Wenn ich einen Kredit gewährt bekomme, kann ich mit der Sichteinlage bei der Bank sehr wohl etwas anfangen, zum Beispiel die Handwerker bezahlen oder den Verkäufer eines Hauses. Dies erfolgt dann zwar nicht mit Zentralbankgeld, aber es funktioniert.

- „Es passiert immer wieder, dass die Sichtguthaben auf Konten der Kreditinstitute mit Geld verwechselt werden. Um das Guthaben in Geld auszuzahlen, müssen die Kreditinstitute jedoch zwingend als Geschäftspartner der EZB an geldpolitischen Operationen teilnehmen, einfach gesagt: Sie müssen heute Kredittitel (Schuldtitel), die ausreichend besichert sind (Anforderungen laut EZB klar geregelt), bei der Zentralbank hinterlegen (Verkauf und Rückkaufvereinbarungen treffen). Und selbst müssen sie dafür die Voraussetzungen erfüllen, die über die Leitlinien (EU) 2015/510 in Teil 1, Artikel 2 und Teil 3 vorgeschrieben sind. Nur, für die Dauer des geldpolitischen Geschäfts entsteht somit Geld, kann sich der Kreditnehmer das gut gehabte Geld auszahlen lassen.“ – bto: Richtig: Sichteinlagen sind immer eine Forderung gegen die Bank.

- „Dasselbe gilt, wenn der Kreditnehmer statt der Auszahlung eine Überweisung des Guthabens an ein anderes Institut vornehmen will. Eine solche Transaktion bedarf immer Zentralbankgeld, egal wie komplex die innertägige Aufrechnung mit zu transferierenden Guthaben (Clearing) die Kosten für Zentralbankgeld mindert, der Bedarf ist immer da; hat man das Gesamtsystem mit seinen einzelnen Instituten vor Augen, wird klar, dass immer ein Bedarf entsteht, unabhängig wie dieser beim einzelnen Institut aufgerechnet wird.“ – bto: Auch dies ist richtig und unstrittig. Entscheidend ist aber, dass die Zentralbank hier in der passiven, folgenden Rolle ist und nicht in der aktiv gestaltenden. Die Zentralbank schafft das Geld nach Bedarf der Privatbanken, nicht umgekehrt. Und: Die Möglichkeiten dies zu beeinflussen über Mindestreserven und Zinssätze ist begrenzt.

- „Stelter behauptet in dem Artikel, dass Banken heute beliebig viel Geld aus dem Nichts schaffen können. Das ist natürlich völliger Unsinn (…). Sowohl die Kreditvergaben, als auch die geldpolitischen Geschäfte mit der Zentralbank sind an klar geregelte Besicherungen der Kredite gebunden.“ – bto: Zutreffend ist die Beobachtung, dass ich das für die Zwecke des Cicero-Beitrages so geschrieben habe. Zutreffend ist natürlich, dass diese Kreditvergabe nur gegen Besicherung erfolgt. Geld entsteht „aus dem Nichts“ in einem ordentlich funktionierenden System nur gegen a) gute Sicherheit, b) mit angemessenem Zins, c) mit der ernsthaften Absicht des Schuldners sein Eigentum zu verteidigen und damit seinen Verpflichtungen durch Mehrprodukt nachzukommen. Siehe Serie zur Eigentumsökonomik.

- „Es kann ausdrücklich kein Geld aus dem Nichts geschaffen werden, sondern zunächst nur ein Guthaben auf Geld. Wie ich bereits erklärte, kann aufgrund der Zweistufigkeit des Zentralbankgeldsystems keine Auszahlung bzw. Transaktion zwischen den Instituten erfolgen, solange das Kreditinstitut kein geldpolitisches Geschäft mit der Zentralbank tätigt.“ – bto: Wie gesagt, dies gilt bei der engen Definition von Geld als nur Zentralbankgeld UND vernachlässigt den Punkt, dass die Zentralbank den Bedarf an Zentralbankgeld immer voll erfüllen wird und den Banken liefert, was sie brauchen. Die Banken schaffen damit letztlich auch Zentralbankgeld.

- „Richtig aber wäre die Erklärung gewesen, dass die Zentralbanken bis heute weiterhin Sicherheiten (Schuldtitel) verlangen, damit Geld eben nicht aus dem Nichts entsteht. Wäre dem nicht so, wären die Schleusen für eine völlige Entwertung des Geldes geöffnet (…). Der Kern, an dem seine Darstellung vorbeigeht, ist der, dass die Zentralbanken heute nicht mehr nur Titeln annehmen, die Rechte an Sachen zusichern, sondern stattdessen ausreichend besicherte Schuldtitel (Kredittitel) als Sicherheit für geldpolitische Geschäfte akzeptieren.“ – bto: Wie ich vor einigen Wochen mit dem Beitrag von Justyna Schulz gezeigt habe, sind die Qualitätsansprüche der Zentralbanken stark gesunken. Zudem unterstreicht dieses Beispiel den Aspekt, dass die Banken definieren, was passiert. Der Autor hängt sich zu sehr an dem „aus dem Nichts“ auf. Für mich ist „aus dem Nichts“ auch der Fall, wenn es gegen Sicherheiten ist. Es kommt erst beleihungsfähiges Eigentum, dann Kredit und Zins und danach Geld. Es muss nicht erst gespart werden, um einen Kredit zu vergeben. In den Ursprüngen der Eigentumsökonomik war das anders.

- „Stelter fordert nun, dass in einem ersten Schritt sämtliche Ausleihungen der Banken zu 100 Prozent mit Einlagen gedeckt werden müssen. Wieder suggeriert er, dass alleine die Banken das Geld “ohne Deckung” ausleihen, dass der Kreditnehmer also keine ausreichenden Sicherheiten (Einlagen) bieten muss.“ – bto: weder suggeriert, noch so geschrieben.

- „Das fehlende Geld soll laut Stelter nun vom Staat geliehen werden, ohne dass er erklärt, woher der Staat eigentlich sein Geld erhält. (…) Am Ende sind es immer die privaten Kreditnehmer, die schon heute einen Großteil ihres Geldes über Versicherer, Pensionskassen und Treuhandgesellschaften in Staaten investieren. Denn dort wird schließlich der Großteil aller Vermögen zur illusorischen Altersvorsorge angelegt.“ – bto: Was die Qualität der Staatsfinanzierung betrifft und die Sicherheit der Altersvorsorge, bin ich bekanntlich der gleichen Ansicht. Der Autor vernachlässigt noch den Aspekt, dass letztlich der Staat Schulden zulasten des Eigentums der steuerzahlenden Bürger macht.

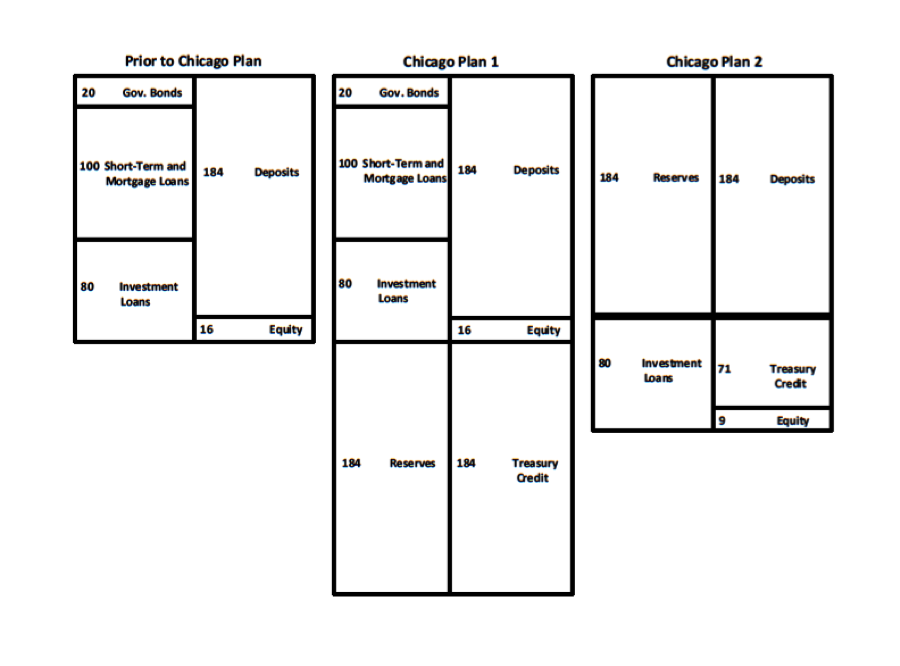

- „Die von Stelter beabsichtigte Aufrechnung von notwendigen Darlehen des Staates an die Banken und den Staatsschulden ist nicht zu gebrauchen. Stelter glaubt an eine Bilanzverkürzung, ohne zu erklären, woher der Staat sein Geld erhält.“ – bto: Es ist bedauerlich, dass der Kritiker sich nicht die Mühe macht, in die von mir zitierten Quellen einzusteigen, konkret das Arbeitspapier der IWF-Ökonomen. Darin wird der Vorgang anhand von T-Bilanzen sehr schön illustriert. Zunächst ist es so, dass die Notenbank das erforderliche Zentralbankgeld zur Verfügung stellt und nun faktisch statt weniger Prozente (Mindestreserve) die Ausleihungen zu 100 Prozent refinanziert. Folge ist eine erhebliche Bilanzverlängerung des Bankensystems. Anschließend erfolgt eine Verrechnung mit den Forderungen der Banken gegen den Staat und damit eine Bilanzverkürzung. Die Autoren der IWF-Studie beschreiben dies so: „The transition to this new balance sheet conceptually takes place in two stages that both happen in a single transition period. In the first stage, banks instantaneously increase their reserve backing for deposits from 0% to 100%, by borrowing from the treasury. In the second stage, the government can independently control money and treasury credit. It exercises this ability by cancelling all government debt on banks’ balance sheets against treasury credit, and by transferring part of the remaining treasury credit claims against banks to constrained households and manufacturers, by way of restricted accounts that must be used to repay outstanding bank loans. This second stage leaves only investment loans outstanding, with money unchanged and treasury credit much reduced.“ Grafisch stellt sich dies so dar:

Bleibt für mich festzuhalten:

- Über das Funktionieren unseres Geldsystems haben der Kritiker und ich keinen Dissens (auch wenn er diesen versucht zu konstruieren).

- Über die Rolle der Zentralbanken sehr wohl. Die Zentralbank folgt den Banken, steuert sie nicht.

- Wird Geld aus dem Nichts geschaffen? Ja, gegen Sicherheiten.

- Ist Vollgeld besser? Oder sollten wir bei dem heutigen System bleiben? Ich bin hier ehrlich hin- und hergerissen. Unser heutiges System würde gut funktionieren, so wir uns noch an die Grundsätze der Eigentumsökonomik halten würden, vor allem mit einem echten Konkursrisiko für die Banken und ihre Manager. Haben wir das nicht, besteht ein enormer Anreiz, Kredite zu vergeben und damit Geld zu schaffen, OHNE ausreichende Sicherheit. Folge: Krisen.

- Zugleich haben wir es mit einer massiven Überschuldung zu tun. Diese müssen wir intelligent bewältigen, ohne eine Austrian-Rezession zu durchlaufen. Theoretisch ist das ganz nett, praktisch weniger! Und wenn Vollgeld hier hilft, ist es den Weg vielleicht wert.

- Ob es inflationsfrei funktioniert bleibt die entscheidende Frage.

→ dasgelbeforum.net: So glaubt der Ökonom, lösen sich Schulden in Nichts auf , 9. Mai 2015