Was tun mit dem Geld (12)? ‒ Wozu Gold?

Am 2. Mai gab es einen Kommentar zu Gold in The Economist. Die Kernaussage ist simpel: Es gibt in der heutigen Zeit und Welt keinen Grund mehr Gold zu kaufen. Die Kernpunkte aus Sicht des Economist:

- Eigentlich würde doch alles für Gold sprechen: steigende Schulden, Geldflut der Notenbanken, politische Unsicherheit. Dennoch liegt der Goldpreis ein Drittel unter dem Niveau von 2011.

- Steigende Zinsen in den USA könnten den Preis noch weiter drücken. Damit steigen die Opportunitätskosten. Bliebe die Zinserhöhung aus, könnte es eine kurze Rallye geben, worüber sich vor allem die hoch verschuldeten Goldminen freuen dürften.

- Goldfans betonen dabei die relative Stärke von Gold trotz eines gestiegenen US-Dollars, was steigende Preise in Euro und Yen bedeutet.

- Die Nachfrage nach Gold gerade aus China und Indien bleibt stabil.

- Dennoch ist Gold, so der Economist „in a rut“, was man als „in der Krise“ übersetzen kann.

- Grund: Wer immer dem eigenen Geld misstraut ‒ und wer sollte das schon? J ‒ hat andere Möglichkeiten, sein Vermögen zu sichern: durch Anlage im Ausland, aber auch in Aktien, Immobilien und Kunst.

→ Economist: Buried, 2. Mai 2015

Starke Aussagen, vor allem von einem derart kompetenten und angesehenen Medium wie dem Economist. Doch was ist davon zu halten?

Peter Tenebrarum hat sich in seinem Blog mit den Argumenten des Economist auf – wie ich finde – interessante Art und Weise auseinandergesetzt. Hier seine Replik in den wesentlichen Punkten:

- Der Economist hat in der Vergangenheit genau zum falschen Zeitpunkt Position bezogen. So mit der Prognose, der Ölpreis würde sich von zehn auf fünf US-Dollar pro Barrel verringern, im Jahre 1999. Kurz darauf begann der massive Anstieg des Ölpreises um immerhin 1400 Prozent. Fünf US-Dollar haben wir jedenfalls nicht gesehen. Für mich ist das nur eines der vielen Beispiele der Projektionen durch Verlängerung bestehender Trends. Zu Jahresanfang erwarteten alle einen deutlich stärkeren Dollar. Doch statt auf eins zu eins zu gehen, notiert er deutlich leichter.

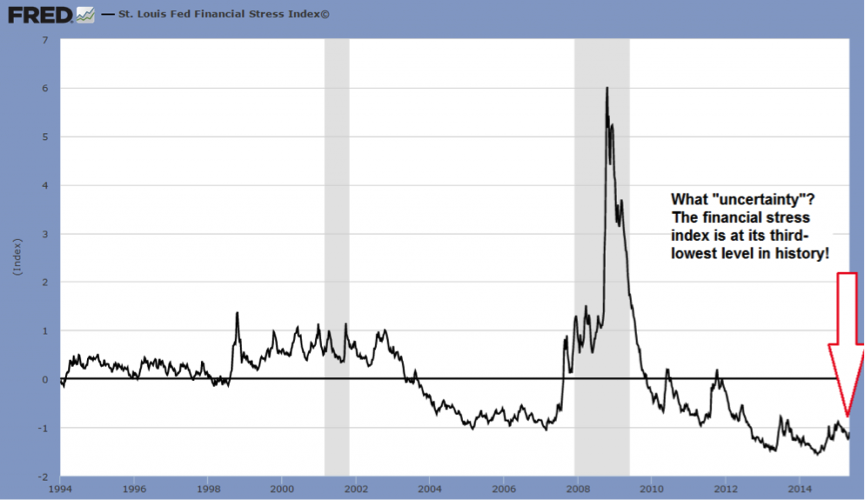

- In der Tat sind die Finanzmärkte unglaublich ruhig. Dies zeigt unter anderem der Financial Stress Index der St. Louis Fed:

Offensichtlich gibt es keinen „Stress“ im Finanzsystem, was zu der Frage führt, weshalb notiert Gold eigentlich noch bei 1200 US-Dollar? Sollte es jetzt – wo doch die Krise zu Ende ist – nicht deutlich tiefer stehen?

- Obwohl die Menge an Notenbankgeld in den USA um 265 Prozent seit dem Jahr 2000 gestiegen ist, kam es zu keiner Inflation im eigentlichen Sinne. Angesichts der internationalen Überkapazitäten und dem immer noch großen Arbeitskräfteangebot ist auch keine (Hyper)inflation absehbar. Aber wir sind auf dem Weg dahin: Sobald die Schulden zu hoch sind, kommt es zu einer „Monetarisierung“ durch die Notenbanken, die zunächst nicht inflationär wirkt. Nach einiger Zeit überträgt sich die Preissteigerung von den Finanzassets jedoch in die Realwirtschaft. Selbst dann könnten Regierungen und Notenbanken die Inflation noch stoppen. Tun sie es nicht – wovon auszugehen ist – kommt es zu dem (auch von mir immer wieder angesprochenen) Vertrauensverlust in Geld. Dann kommt es zu einer Flucht aus Geld und wirklich zu einer Hyperinflation. Letztere spielen sich immer innerhalb weniger Monate ab – siehe Weimar.

- Die Zinsentwicklung spielt sicherlich eine Rolle für den Goldpreis, vor allem wegen der Opportunitätskosten. Andererseits muss man festhalten, dass es dabei vor allem um den Real-, nicht den Nominalzins geht. Fallen die Preise, weil sich Inflation nicht einstellen will, so sind die Realzinsen positiv, egal wie tief der Nominalzins ist. Sonst bräuchten wir ja auch keine Negativzinsen!

Der Hauptgrund dürfte jedoch darin liegen, dass der Markt in die Zukunft blickt. Da spielen die heutigen Zinsen nur eine untergeordnete Rolle. Alles, was schlecht ist für sogenannte Risikoanlangen wie Aktien, ist per Definition gut für Gold. Viele Leute halten Gold als „Versicherung“, sogar Leute wie Ray Dalio. Diese kaufen unabhängig von der aktuellen Stimmung. Als Kaufargument genügt ein Blick auf die Wirtschaftspolitik der heutigen Zeit: Immer mehr und immer billigeres Geld und Schulden sollten die Schuldenkrise bewältigen. Die westliche Welt ist in einem Zustand der „behaupteten Solvenz“ – ich sage: pleite.

Ein gigantisches „Vertrauensspiel“ ist im Gange. Die Mehrheit spielt mit und glaubt noch, dass Staatsfinanzen und Bankensystem stabil sind. Wir wissen, Leser von bto ohnehin, dass dies nicht zutrifft. Doch es wird der Zeitpunkt kommen, an dem die Mehrheit es nicht mehr glaubt bzw. glauben kann. Dann bekommen wir alle entweder eine „Behandlung à la Zypern“ (also Enteignung von Bankeinlagen) oder die Hyperinflation. Das Ergebnis ist letztlich das gleiche. Wie kann man sich dagegen absichern? Gold scheint eine gute Wahl zu sein.

- Die (relative) Stärke von Gold bei einem starken Dollar ist in der Tat ein gutes Zeichen.

- Dass Gold „in der Krise“ steckt, ist sicherlich eine Frage des Standpunktes. In Euro und Yen gerechnet, befindet es sich wieder in einem Bullenmarkt, also einer stabilen Aufwärtsbewegung (was spiegelbildlich eine Abwärtsbewegung der Währungen ist!). Doch auch in Dollar ist Gold seit dem Erscheinen der Economist-Kritik um 45 US-Dollar gestiegen.

- Was die Alternativen zu Gold betrifft, so sind wohl zu recht Zweifel angebracht! Aktien sind nun wahrlich nicht mehr billig. Immobilien je nach Markt ebenfalls nicht und was moderne Kunst betrifft, so ist diese doch wohl wie kaum eine Anlageklasse von dem Vermögen der Superreichen getrieben und damit eng mit den Finanzmärkten korreliert. Gold wird vor allem auch dann nachgefragt, wenn es diese Vermögenswerte nicht sind. Gold ist Geld, keine Commodity. Hätten wir einen Währungswettbewerb, würde diesen zweifellos Gold gewinnen. (Dazu passt aus meiner Sicht sehr gut, dass Gold zu Wertaufbewahrung taugt, nicht aber um Vermögenszuwachs zu realisieren. Kostete im alten Rom eine gute Toga eine Unze Gold, so erhält man dafür heute einen guten Anzug. Kaufkrafterhalt, nicht Vermögenszuwachs ist das Thema von Gold.)

Fazit: Gold ist eine Versicherung, die in jedes Portfolio gehört. Zu viele haben ein Interesse daran, Gold nicht starkzureden. Jeder Anstieg des Goldpreises ist wie eine Erdbebenwarnung für das Weltfinanzsystem. Hätte der Economist den Abgesang auf das Gold auf der Titelseite gehabt, wäre es wohl ein starkes Kaufsignal. Doch auch so bleibt die Empfehlung: Wer es noch nicht hat, sollte anfangen, eine Position aufzubauen. Wer es schon hat, sollte es als das sehen, was es ist: eine Versicherung. Oder kündigen Sie Ihre Feuerversicherung, weil es fünf Jahre nicht gebrannt hat?

→ Acting Man Blog: Economist on Gold – A Dissection, 16. Mai 2015