“The global upswing could be more sustainable this time”

bto steht ja im Ruf, eher das Glas halb leer als halb voll zu sehen. Vermutlich nicht ganz zu unrecht. Und nicht wenige Leser weisen darauf hin, dass ich nun ja schon seit vier Jahren warne – und dennoch alles gut ist. Vermutlich bleibt es auch so. Die Börsen mögen hoch bewertet sein, doch das ist nun mal so in der neuen Welt der – auch demografisch bedingt – tiefen Zinsen. Was noch stören könnte, wäre neben politischen Konflikten ein Einbruch der Konjunktur. Der Aufschwung ist schon alt, wenn auch nicht sonderlich stark.

In einem Beitrag geht die FT dem Thema vertieft nach. Könnte es sein, dass der Aufschwung nicht nur weitergeht, sondern auch selbsttragender wird?

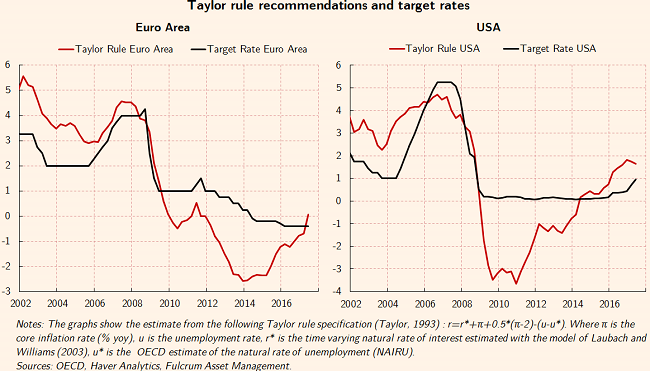

- “On the positive side, there are signs that some of the headwinds that have suppressed global demand since 2010 may be abating, implying that real interest rates may now be below the equilibrium rate, with secular stagnation beginning to fade somewhat.” – bto: Also, Geld ist jetzt (zu) billig, selbst nach der Taylor-Regel und deshalb zieht auch die Realwirtschaft an. Dies bedeutet aber auch zunehmende Verschuldung als Treiber.

- “On the negative side, there are few signs of recovery on the supply side, and some indications of excess risk taking in asset markets. Some economists are therefore suggesting that the global economy may be ‚bipolar‘, with rising risks that the current period of firm growth in activity could be punctured by a sudden surge in risk aversion in asset markets.” – bto: Der Auslöser dafür könnte aber sowohl aus der Realwirtschaft wie auch aus der Politik kommen. Nicht zu vergessen, die hohe Verschuldung von Konsumenten und Unternehmen, gerade in den USA (die zugleich am höchsten bewertet sind).

- “One approach to forecasting global activity is to use the nowcast models to produce a statistical prediction for the period ahead, along with probability bands. (…) At present, the models suggest that the growth rate will begin to return to trend fairly soon, and will be back down to trend by the end of 2018. This forecast suggests that the current rates of growth are not fully sustainable, though the models do predict a path for output that is slightly firmer than the consensus of macro forecasters.” – bto: Das sind unfallfreie Modelle. Ich finde es sehr wichtig, dass wir das im Hinterkopf behalten.

- Es könnte aber noch besser kommen: “(…) if the factors that have depressed the growth rate since 2010 are losing their power. (…) There is a lot of evidence that output fails to return to trend following a major shock to risk appetite, especially if the financial system is impaired and credit growth is stunted. In addition, fiscal policy was tightened, shifts in income distribution reduced demand among low paid workers and, most important of all, interest rates clashed with the zero lower bound in some economies, notably in Japan and the crisis economies in the euro area. With credit growth slowing in the emerging economies, it is arguable that global monetary conditions were too tight, despite a huge amount of quantitative easing after 2010.” – bto: Man beachte die Argumentation. Zum einen stimme ich voll zu, dass nach einem Finanzschock das Wachstum geringer sein muss. Andererseits steht hier auch die Kreditvergabe als Voraussetzung für Wachstum im Vordergrund. Das ist, wie ich immer wieder schreibe, nicht falsch, setzt aber eine produktive Kreditnutzung voraus, was gerade in den letzten Jahren nicht der Fall war.

- “In the language of the Taylor Rule, policy rates were above the appropriate rate suggested by the rule, and balance sheet expansion was unable to fully compensate for that, even in the US. As a result, global demand grew more slowly than global supply, although supply was also extremely disappointing compared to earlier decades.” – bto: also klar der Punkt, dass wir die Abhängigkeit von immer weiter steigenden Schuldenquoten noch nicht überwunden haben bzw. überwinden wollen.

- “A key symptom of the demand shortfall was declining inflation, which threatened to drop below zero in the advanced economies during the oil shock in 2015.” – bto: Hm, da habe ich immer meinen Hänger, weil ich davon überzeugt bin, dass eine gewisse Tendenz zu fallenden Preisen in unserer Wirtschaftsordnung normal ist. Jeder Versuch, das mit Geldpolitik zu verhindern, führt zwangsläufig zu Fehlallokationen und damit zu größeren Problemen.

- “An important improvement is that the current recovery phase is synchronised across the world, with no major drags from specific problem economies. In particular, the Eurozone is at last expanding strongly, Russia and Brazil have emerged from deep recessions, and a relaxation in deleveraging policy has permitted stronger growth in China.” – bto: Das ist alles getrieben von wieder stärker steigender Verschuldung.

- “In contrast to the period up to about 2015, the level of policy rates in both the US and the Eurozone is now below the rates suggested by many versions of the Taylor Rule. (…) global monetary policy rates seem much closer to the appropriate levels than they have been for some time, and that may release the world economy from the shackles of secular stagnation, at least for a while.”

Quelle: FT

- bto: Bekanntlich sehe ich die Ursache für die säkulare Stagnation mehr in den hohen Schulden und der Demografie verbunden mit geringen Produktivitätszuwächsen als in den von Larry Summers und Mitstreitern angeführten Gründen. Wenn nun mehr Schulden eine Krise, die von zu hohen Schulden ausgelöst wurde, überwinden sollen, wissen wir alle, dass das keine Lösung, sondern eine Verschleppung mit Multiplikatoreffekt ist.

- “While risk aversion is returning to more normal levels in the real economy, it seems to be running at super-normal levels in the financial economy, notably in asset markets. A relatively minor risk shock, for example from geopolitics, could result in a large correction in asset prices, and that might stop the global economic recovery in its tracks. A new model published by Ricardo Caballero and Alp Simsek at MIT (…) concludes that the global economy could be ‚bipolar‘, (…) being unusually vulnerable to risk shock in asset markets (not in the banking sector). That is something different for the central banks, and global investors, to worry about.” – bto: Das Fazit ist also: Das billige Geld kommt nach Jahren in der Realwirtschaft an, allerdings wurden in den letzten Jahren so große Blasen aufgepumpt, dass diese platzen könnten, bevor wir die realwirtschaftlichen Früchte ernten können. Was dann kommt, wissen wir: die Helikopter.