Charts zum Tanz

Heute Morgen habe ich meinen Kommentar “Tanz auf dem Vulkan” gebracht. Zur Ergänzung ein paar Charts und Anmerkungen:

Zunächst die Erinnerung, dass die Börse kontinuierlich nach oben geht und immer mehr Leute darauf hoffen, bei einer Korrektur einsteigen zu können. Das muss kein schlechtes Zeichen sein, unterstreicht aber das Vertrauen in die Alternativlosigkeit der Aktienanlage:

Quelle: Zero Hedge

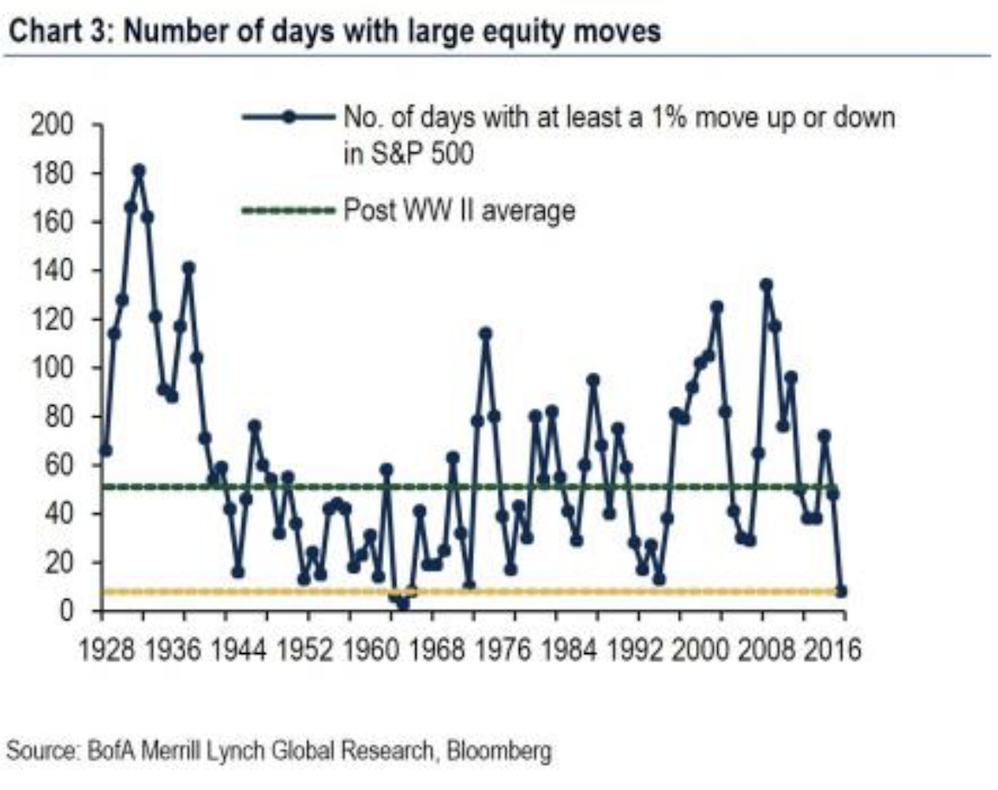

Zur Enttäuschung jener, die auf eine schöne Korrektur hoffen, gibt es diese immer seltener!

Quelle: Zero Hedge

Ohnehin ist die Volatilität im langfristigen Vergleich sehr gering:

Kein Wunder, dass es sich lohnt, gegen die Volatilität zu wetten. Die Gefahr ist, wenn das mit zu viel Hebel geschieht, kann es auch auf die Märkte durchschlagen, sollte es mal zu höherer Volatilität kommen:

Quelle: Zero Hedge

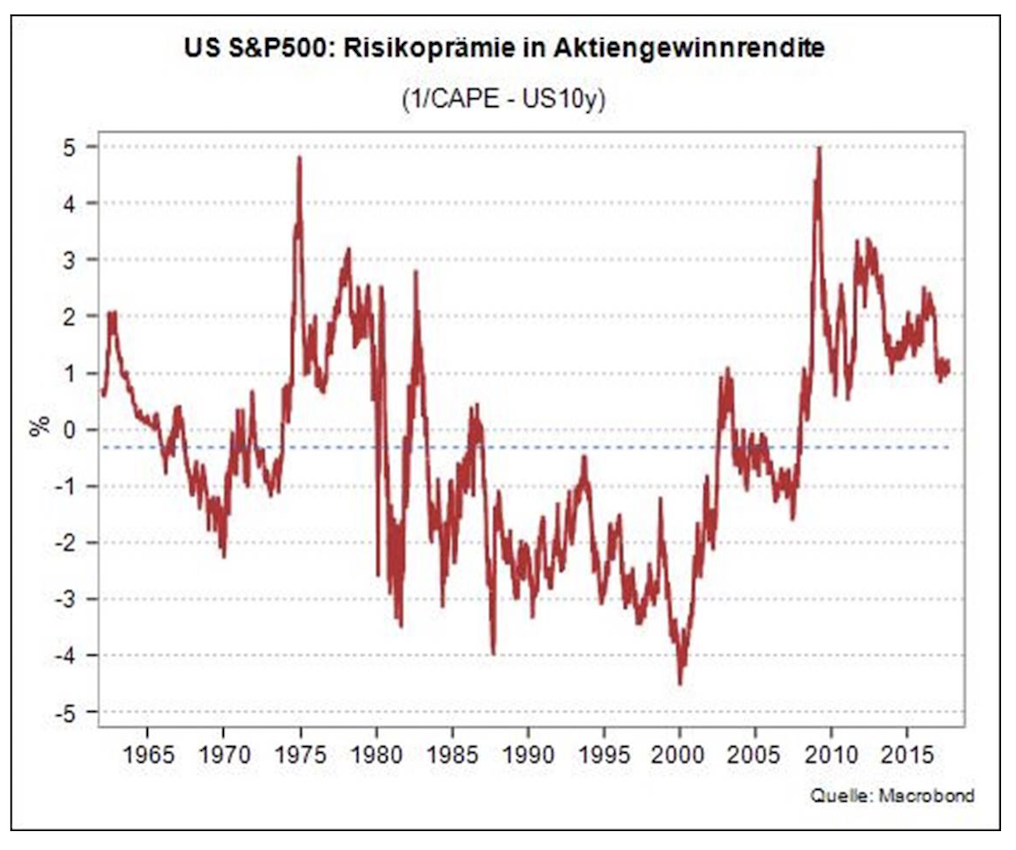

Was natürlich zu der Frage führt, ob das denn wirklich ein Problem ist, schließlich sind die Zinsen ja so tief. Ein guter Bekannter schrieb mir dazu: “Hallo Daniel, was hältst Du von dem beiliegenden Chart? Es zeigt den Kehrwert von Shiller’s Cape für den S&P500 minus 10j-TBond Rendite, also die Aktienrisikoprämie. Solange die Zinsen niedrig bleiben, sieht der Aktienmarkt nicht teuer aus. Und dürfen denn die Zinsen überhaupt steigen, nachdem die Verschuldung globale Rekordwerte erreicht hat? Würden denn die Zentralbanken nicht lieber finanzielle Repression erzeugen, als die Zinsen steigen lassen, wenn die Inflation schließlich doch mal wieder steigt? Und wären dann Aktien nicht besser als cash?”

Dabei war dieses Chart:

Das ist natürlich das Kernargument der Befürworter von Aktieninvestitionen und sie haben dabei nicht unrecht. Meine Gedanken dazu sind folgende:

- Zunächst ist es unstrittig, dass es besser ist, Aktien zu kaufen, wenn die Prämie positiv ist und nicht negativ. Damit sind Aktien verglichen mit den Boomjahren der Wall Street billig. Allerdings zeigt das Bild dann auch sehr schön, dass es neben dem Niveau auch auf die Veränderung ankommt. Sinken die Zinsen (wie in den 1980ern/90ern) und steigen die Gewinne, dann können Aktien dennoch ein gutes Investment sein.

- Nehmen wir diese Analyse als Indikator, wäre es in der Tat richtig, Aktien zu kaufen. Allerdings stellt sich die Frage – die ich auch in dem “Tanz auf dem Vulkan”–Beitrag gestellt habe – ob es wirklich sachlich richtig ist, entsprechende künftige Gewinne anzunehmen, wenn das Zinsumfeld eher tiefe Wachstumsraten signalisiert. Dann wäre die Erwartung der Aktienrendite zu hoch.

- Dies ist letztlich auch die Meinung von Analysten wie GMO, die angesichts von Rekordmargen und -bewertungen nur noch geringe künftige Renditen erwarten. Ich denke, es muss keinen Crash geben, allerdings sinken die zu erwartenden Renditen mit Aktien deutlich, je mehr man heute für sie bezahlt. Asymptotisch nähert sich dann die Rendite von allem der Rendite von Cash an.

- Natürlich dürfen die Zinsen nicht steigen. Das ist eine Grundvoraussetzung, damit es nicht zum finalen Crash kommt. Allerdings dürfte der damit nur aufgeschoben, nicht aufgehoben sein. Zumindest wenn wir noch an Märkte glauben.

- Kommt es zur Inflation, werden die Notenbanken natürlich nicht gegensteuern, weshalb es zu einem deutlichen Ausbruch kommen könnte, so die Umlaufgeschwindigkeit entsprechend steigt. Dann jedoch steigen auch die Zinsen, egal, was die Notenbanken machen. Außer, die kaufen alles zu einem gesetzten Preis auf, das wäre dann aber der ultimative Crash.

- Sobald die Inflation wirklich steigt, dürften Aktien ebenfalls unter Druck kommen. Zumindest solange wir keine Hyperinflation haben. Das war in den 1970er-Jahren in den USA gut zu beobachten. Vor allem Unternehmen, die hoch verschuldet waren, sind damals unter Druck gekommen. Da wir es heute mit einer Rekordverschuldung der US-Unternehmen zu tun haben, bekommen die dann Druck von zwei Seiten: Marge und Zinskosten.

- Kommt es zu einer Hyperinflation, ist alles besser als Cash.

Fazit: Was mich stört, sind der Konsens und die Sorglosigkeit. Alle glauben, es geht (ewig?) so weiter. Die Erfahrung spricht dagegen!

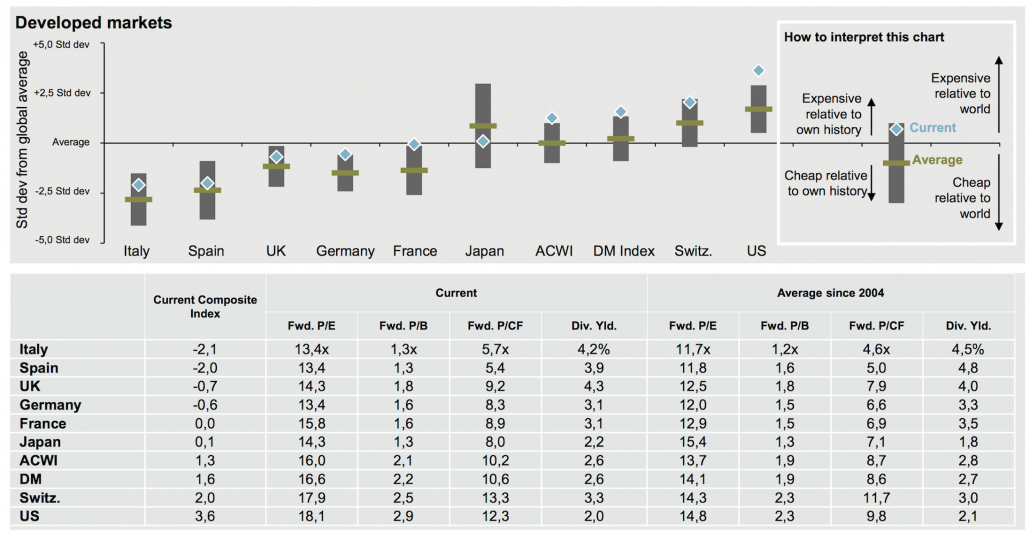

Und gerade der US-Markt ist nun einmal im historischen Kontext teuer! Gleiches gilt für fast alle Märkte:

Quelle: JPMorgan

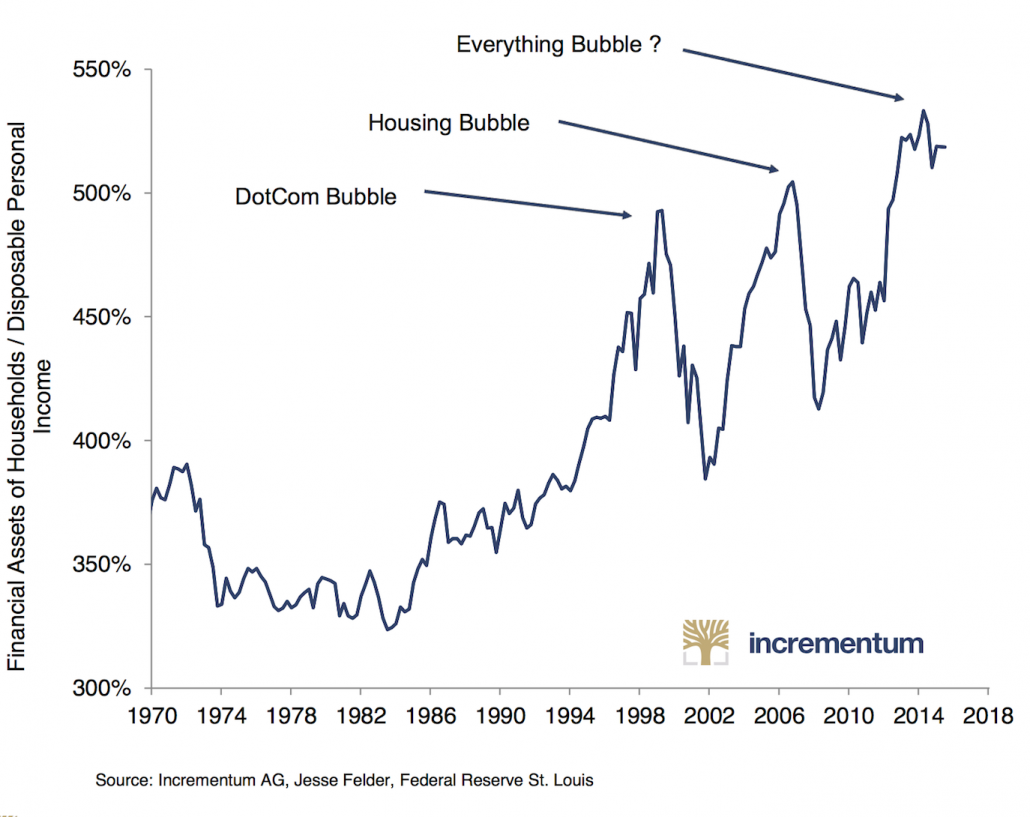

Was sich auch zeigt, wenn man die Finanzassets in Relation zum verfügbaren Einkommen der Menschen setzt:

Quelle: Incrementum

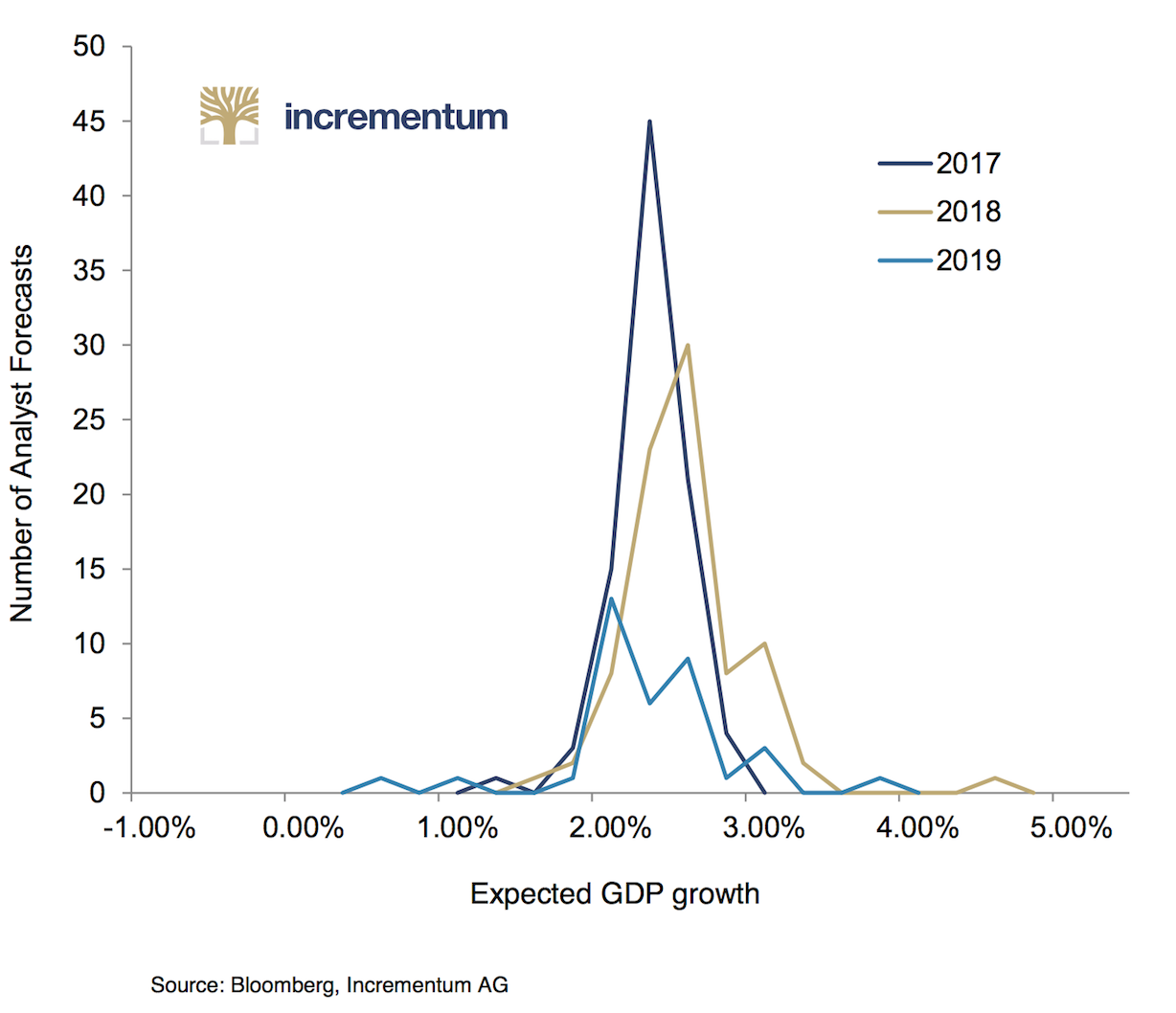

Wenn man dann noch hinzunimmt, dass niemand, aber auch wirklich niemand eine Rezession für möglich hält, ist das schon ein Zeichen erheblicher Sorglosigkeit: