Was erwartet uns im neuen Jahrzehnt – ein wirtschaftlicher Ausblick (II)

Jeder Versuch einer Prognose der Zukunft muss zwangsläufig auf der Vergangenheit beruhen. Die wirtschaftliche Entwicklung der vergangenen zehn Jahre wird weit in das kommende Jahrzehnt hineinwirken.

Aus diesem Grund habe ich mich in der vergangenen Woche dem Rückblick gewidmet.

NACHLESEN: → Was erwartet uns im neuen Jahrzehnt – ein wirtschaftlicher Ausblick (I)

ANHÖREN: → Die Dekade des Versagens

Heute geht es um den Ausblick. Hier meine zehn Thesen zur wirtschaftlichen Entwicklung der kommenden zehn Jahre:

1. China bleibt bestimmend für die Weltwirtschaft – mehr Risiko als Chance

In den letzten 10 Jahren war China das Zugpferd der Weltwirtschaft – direkt über sehr hohes Wachstum im Inland, indirekt über den Ausstrahleffekt, vor allem Rohstoffnachfrage und Investitionen im Ausland (neue Seidenstraße). Dabei basierte das Wachstum auf einer günstigen demografischen Entwicklung (Zuzug vom Land in die Stadt), erheblichen Investitionen und einer zunehmend höherwertigen, innovationsbasierten, Wirtschaft. Es basierte aber auch auf einer deutlichen Zunahme der Verschuldung mit zunehmend zweifelhaften Investitionen.

Das führt zu einem vorsichtigen Ausblick:

- Die demografische Entwicklung kippt in China. In den kommenden Jahren wird die Erwerbsbevölkerung schrumpfen. Schon jetzt gibt es Lohndruck, weshalb Produktion aus China in günstigere Länder abwandert.

- Die hohe Verschuldung kann zu einer Krise führen – muss nicht. Optimisten verweisen auf die geringe offizielle Staatsverschuldung und die leichtere Möglichkeit eines autoritären Staates, mit solchen Krisen umzugehen. Doch selbst wenn das stimmt, wird damit zwar eine große Krise vermutlich verhindert, dennoch ist ein geringeres Wirtschaftswachstum so oder so die Folge und damit geringeres Wachstum in der Welt.

- China wird alles daransetzen, um höherwertige Produkte anzubieten. Dies wird zur nächsten Welle von Verlusten an Arbeitsplätzen in der westlichen Welt/weiteren Lohndruck führen, was die Ungleichheit der Markteinkommen (also vor Umverteilung) weiter erhöht.

- Deutschland wird diese Entwicklung besonders hart treffen, weil die hiesigen Exportindustrien direkt betroffen sind. Vor allem Automobil- und Maschinenbau. Bestes Beispiel ist die Förderung der Elektromobilität, die zwar zurückgenommen wurde, aber nicht endet. Hier geht es um die Besetzung von Zukunftsmärkten.

Fazit: China wird im günstigsten Fall nicht mehr die Wirtschaft ziehen und zur Belastung für einzelne Volkswirtschaften durch intensiveren Wettbewerb werden. Im ungünstigen Szenario führt die hohe Verschuldung zu einer Krise, die die Welt massiv beeinträchtigen würde.

2. Europa – und vor allem Deutschland – werden wie Japan

- In den nächsten zehn Jahren setzt der demografische Wandel in Europa voll ein. Die Babyboomer werden in den Ruhestand gehen. Es sind die Jahrgänge 1955 bis 1967. Jeder Jahrgang zählt rund 1,3 Millionen Bürger. Die nachfolgende Generation, die ab Mitte der Siebzigerjahre geboren wurde, ist deutlich schwächer besetzt.

- Innerhalb der kommenden zehn Jahre wird die Zahl der Bürger zwischen 20 und 64 Jahren um 3,8 Millionen schrumpfen. Es ist die Altersgruppe der potenziell Erwerbsfähigen, die Wohlstand schaffen, die Steuern und Beiträge zahlen. Der Verlust ist – rein statistisch – nur vergleichbar mit der Dezimierung einiger Weltkriegsjahrgänge.

- Zugleich wird es bis zum Ende der Dekade in Deutschland gut drei Millionen Rentner mehr geben als heute. Jeder vierte Bundesbürger wird dann über 67 Jahre alt sein: 19 Millionen Personen. Und die Zahl der Pflegebedürftigen steigt um 600.000 auf 4,1 Millionen. Deutschland wird zur Altenrepublik.

- Dies wirkt sich auf mehrere Weisen aus: a) Der Facharbeitermangel nimmt drastisch zu und führt zu einer verstärkten Verlagerung von Produktion in das Ausland. b) Die Nachfrage geht zurück und dämpft das Wirtschaftswachstum. c) Es wird offensichtlich, dass die Politik der letzten Jahrzehnte nicht vorgesorgt hat und die Abgabenbelastung steigt, Investitionen gehen noch weiter zurück.

- Wenn Millionen mehr in Rente gehen und Millionen weniger arbeiten, tut sich eine Finanzierungslücke auf. Von 2020 bis 2030 werden die Ausgaben für Renten-, Pflege-, Arbeitslosen- und Krankenversicherung laut Prognos AG von 679 Milliarden um fast die Hälfte auf 996 Milliarden Euro steigen, das ist eine zusätzliche Last von jährlich gut 30 Milliarden Euro. Der Beitragssatz für die Sozialkassen lässt sich dann nicht mehr unter 40 Prozent vom Bruttoverdienst halten, er klettert auf mehr als 45 Prozent.

- Damit steigen die Sozialausgaben für die Bürger – und anteilig für die Unternehmer: Sie müssen sich im kommenden Jahrzehnt auf deutlich höhere Arbeitskosten einstellen. Es ist deshalb absehbar, dass – wie in den Neunzigerjahren – die Standortfrage die Debatte bestimmen wird: Lohnnebenkosten, Urlaubsansprüche, die Wettbewerbsfähigkeit Deutschlands.

Deutschland ist mit dieser Entwicklung in Europa nicht allein. Lediglich für Frankreich und UK wird eine bessere demografische Entwicklung prognostiziert. Dies liegt an höheren Geburtenraten (F) und anhaltender Zuwanderung (UK). Beide Länder werden 2050 mehr Einwohner haben als Deutschland.

- Da Wirtschaftswachstum von zwei Faktoren abhängt, der Erwerbsbevölkerung und deren Produktivität, bedeutet dies, dass Europa in das eigene japanische Szenario fällt: geringes Wachstum, geringe Inflation/deflationärer Druck, zunehmende Verteilungskonflikte.

- Es gibt allerdings Unterschiede zu Japan, die das „japanische Szenario“ für Europa noch problematischer machen: Die Gesellschaften Europas sind weniger homogen als die japanische und die Zuwanderung der letzten Jahrzehnte belastet schon jetzt sehr große Sozialsysteme. Europa ist kein Staat, sondern ein Bund unabhängiger Staaten und Nationen, die angesichts unzureichender wirtschaftlicher Entwicklung zu mehr Nationalismus und Populismus neigen werden. Siehe Italien. Und letztlich erschwert der Euro die Anpassung und eignet sich zudem als Sündenbock für die Politik.

Fazit: Europa dürfte vor einer erheblichen Belastungsprobe stehen und die Eurokrise, die in den letzten Jahren nur vom billigen Geld der EZB unterdrückt wurde, wieder aufbrechen.

3. Die EU bleibt mit dem Green Deal allein – und wird scheitern

- Ähnlich wie Japan in den letzten 30 Jahren, werden die Staaten Europas in mehreren Anläufen versuchen, die Wirtschaft zu beleben. Dazu werden staatliche Konjunkturprogramme in einem Umfang aufgelegt werden, wie gerade wir Deutschen sie uns bisher nicht vorstellen können.

- Auf Ebene der EU wird das verbunden sein mit dem bereits verkündeten Programm des Green Deals – also dem Programm zur drastischen Reduktion der CO2-Emissionen der EU.

- Die EU will hier – so zumindest der Anspruch der neuen Kommission – weltweiter Vorreiter sein und so die anderen Staaten davon überzeugen, den gleichen Weg zu beschreiten.

- Ich nehme hier eine skeptische Position ein. Dabei geht es mir nicht um Sinn und Unsinn des Ziels einer deutlichen Reduktion des CO2-Austoßes. Es geht mir um den von der Politik gewählten Ansatz und um die fehlenden grundlegenden Voraussetzungen.

- Dabei bin ich optimistisch, dass die Welt das Problem des Klimawandels bewältigen kann und wird: neue Technologien (z. B. neue Generation von Kernkraftwerken, neuartige Batterien, Technologien zur CO2-Speicherung, Rückgewinnung und sogar Nutzung zur Produktion von Kunststoffen etc.)

- Der Politik kommt dabei die Rolle eines Rahmensetzers zu. Beispiel: Laut IWF würde eine Steuer von 75 US-Dollar je Tonne CO2 genügen, um das Ziel der Begrenzung von zwei Grad zu erreichen. Emissionszertifikate würde dabei helfen, den effizientesten Weg der CO2-Vermeidung zu finden.

- Die Politik in Deutschland, aber auch auf Ebene der EU, will hingegen direkt eingreifen, um den Wandel zu bewirken. Das ist im Kern ein planwirtschaftlicher Ansatz, der annimmt, dass die Politik besser weiß, was zu tun ist.

- Wohin das führt, kann man in Deutschland beobachten, Thema eines weiteren Podcasts in den kommenden Wochen. Nur ein Beispiel: 82 Milliarden haben wir für die Förderung von Fotovoltaik in Deutschland ausgegeben. Ergebnis: rund zwei Prozent weniger CO2 in Deutschland (von den rund zwei Prozent unseres Anteils am weltweiten Ausstoß) und eine Industrie, die nun in China sitzt.

- Der Standort EU wird in Folge dieser Maßnahmen zusätzlich an internationaler Wettbewerbsfähigkeit verlieren. Schon so sind die Aussichten schlecht: schrumpfende Erwerbsbevölkerung, hohe Abgabenbelastung, steigende Energiekosten. Hinzu kommt der bereits in der ersten Folge des bto-Podcasts besprochene Versagen der EU bei Zukunftstechnologien.

Fazit: Die bisherige Bilanz der EU mit solchen Projekten lässt nur einen Schluss zu. Die EU wird die Ziele verfehlen und mit dieser Politik den relativen Niedergang der Region beschleunigen. Das wird die Verfallserscheinungen beschleunigen.

4. Die technologische Revolution kommt mit aller Kraft

Dabei liegt die Lösung auf der Hand: Innovation und technischer Fortschritt. Die Wälder Europas gibt es auch deshalb, weil unsere Vorfahren auf Kohle und später auf Öl umgestiegen sind. Die Wale gibt es noch, weil statt Tran, Petroleum als Lampenöl genutzt wurde. Auch bei der Bewältigung des Klimawandels wird es die Technologie sein, die die Lösungen bringt.

- Nukleartechnologie: Während wir in Deutschland versuchen, ausschließlich mit erneuerbaren Energien zu arbeiten (und in der Praxis nur viel mehr Kohle- und Atomstrom importieren), setzt die Welt auf die Atomenergie. Neben dem Bau weiterer konventioneller Kraftwerke werden wir Fortschritte bei der Kernfusion erleben – nach 70 Jahre Arbeit daran. In Südfrankreich wird der von 35 Nationen finanzierte Reaktor 2025 mit dem Probebetrieb beginnen (das sogenannte ITER-Projekt – von lateinisch „Weg“). Immerhin 22 Milliarden werden in das Projekt investiert. Natürlich werden wir noch keine Umstellung der Energieversorgung auf die Kernfusion in diesem Jahrzehnt erleben, es gibt aber eine wahre Flut an neuen Entwicklungen in der Kernenergie. Unternehmen in der ganzen Welt arbeiten an kleineren, billigeren und kompakteren Atomreaktoren. Angesichts der Notenwenigkeit, den CO2-Ausstoß zu verringern, dürften die 2020er-Jahre eine globale Renaissance der Atomenergie erleben, ob es den Deutschen nun schmeckt oder nicht. Kleine, modulare und damit sicherere Reaktoren werden auf den Markt kommen.

- Erneuerbare Energien: Wind und Sonnenergie werden weiter Fortschritte machen, allerdings müssen wir das Problem der Energiespeicherung lösen. Sicherlich kann man bei der Batterietechnik noch große Fortschritte machen, diese dürften allerdings länger dauern und noch nicht die 2020er-Jahre bestimmen.

Aber damit nicht genug. In allen Bereichen stehen wir vor erheblichen Durchbrüchen:

- Automatisierung und Digitalisierung revolutionieren die Arbeitswelt und führen zu einem Umbruch für die Meisten. Dabei trifft diese Revolution immer mehr qualifizierte Arbeiten, wie Rechtsanwälte und Ärzte.

- Dazu eine Studie des Instituts für Arbeitsmarkt- und Berufsforschung (IAB) der Bundesagentur für Arbeit (schon 2015) → Folgen der Digitalisierung für die Arbeitswelt

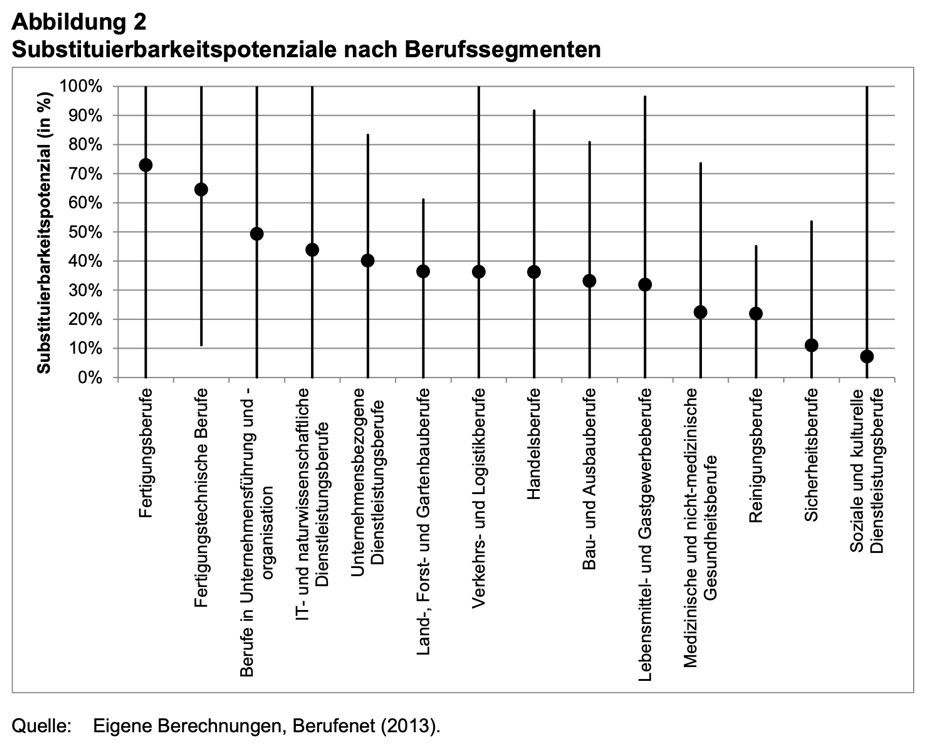

- Betrachtet man den deutschen Arbeitsmarkt, bedeutet das, dass die Tätigkeiten von mehr als 2,4 Millionen sozialversicherungspflichtig Beschäftigten derzeit nicht durch einen Computer zu ersetzen sind. Bei 13,2 Millionen Beschäftigten können Computer 30 bis 70 Prozent ihrer Tätigkeiten erledigen. Und bei 4,4 Millionen Deutschen beträgt das Substituierbarkeitspotenzial mehr als 70 Prozent. Das heißt: 4,4 Millionen Menschen könnten theoretisch schon jetzt von Computern ersetzt werden. Prozentual sind damit rund 15 Prozent aller sozialversicherungspflichtig Beschäftigten per heute austauschbar.

Quelle: IAB

- Gerade für eine Gesellschaft wie die deutsche eine enorme Chance, um die Alterung zu bewältigen. Japan setzt voll auf Roboter und Automatisierung.

Auch in anderen Bereichen werden wir enorme Fortschritte erleben: In der Medizin werden wir neue Behandlungsmethoden gegen Krebs und Alzheimer sehen. Neue Technologien führen zu einer engeren Verbindung von menschlichem Körper und Geräten, so zu einer direkten Kommunikation zwischen Gehirn und Computer. Und das ist nur eine Auswahl.

Fazit: Zweifellos werden wir auch in den kommenden zehn Jahren enorme technische Fortschritte erleben. Wie diese Fortschritte auf uns wirken werden, hängt vor allem davon ab, ob wir sie als Chance oder Bedrohung angehen. In Deutschland scheint die abwehrende Haltung zu überwiegen.

5. Dennoch bleiben die Produktivitätsfortschritte unbefriedigend

Trotz dieses technologischen Fortschritts drohen die 2020er-Jahre erneut zu einer Enttäuschung bei den Produktivitätsfortschritten zu werden. Dies hat mehrere Ursachen:

- Nach der Finanzkrise gab es in vielen Ländern des Westens ein Wachstum von Arbeitsplätzen vor allem im einfacheren Bereich. Dies hat dazu beigetragen, dass trotz geringeren Wachstums als in der Vorkrisen-Zeit – das hatte ich letzte Woche – die Arbeitslosigkeit nicht (so stark) anstieg.

- Dies gilt auch in Deutschland: Die Wirtschaftsleistung pro Arbeitnehmer ist in Deutschland heute niedriger als vor der Finanzkrise.

- Die von einigen Seiten, wie der Bank für Internationalen Zahlungsausgleich, ausgemachte „Zombifizierung“ der Wirtschaft – Thema im Podcast zum Notenbanksozialismus – führt zusätzlich zu geringeren Investitionen und damit zu geringeren Produktivitätsfortschritten.

- Ohnehin sind die seit 2009 zurückgegangenen Investitionen ein erhebliches Problem. Der Kapitalstock der Unternehmen ist so alt wie seit Jahrzehnten nicht mehr und die Unternehmen haben mehr Geld in Buybacks und Übernahmen gesteckt als in ihr Geschäft.

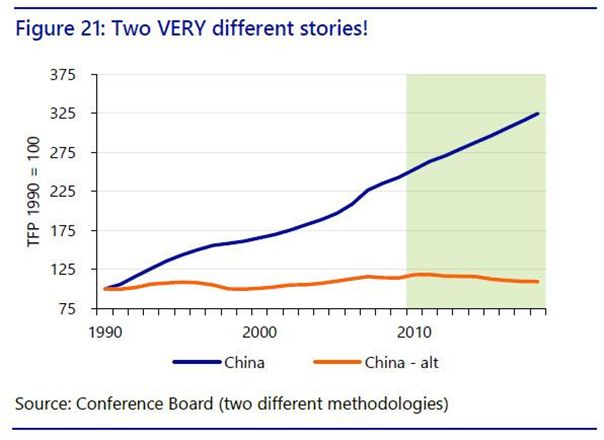

- Auch hier ist China wiederum entscheidend! Und die Daten sind mehr als unsicher. Der amerikanische Think Tank Conference Board kommt je nach Annahmen und Daten zu einem beeindruckenden Produktivitätswachstum von 34 Prozent oder aber zu einem Rückgang um vier Prozent für die zehn Jahre in China. Angesichts der Bedeutung Chinas für die Weltwirtschaft, spielt dies eine entscheidende Rolle.

- Glaubt man, dass China vorsichtig investiert und damit produktiver wird, gibt das Anlass zur Hoffnung. Stimmt hingegen die Befürchtung, dass China vor allem schlechte Investitionen getätigt hat (schlecht: wenig produktiv, wie zum Beispiel zu viel Immobilien, Überkapazitäten in einigen Sektoren wie beispielsweise Stahl), dann wäre die geringe oder gar sinkende Produktivität Chinas ein Alarmsignal für das kommende Jahrzehnt!

Fazit: Leider spricht wenig für eine Verbesserung des Produktivitätswachstums, dabei wäre es der entscheidende Hebel, um die Finanzierung einer alternden Gesellschaft verkraftbarer zu machen!

6. Protektionismus und Regionalisierung nehmen zu – Ende der Globalisierung

Passend zur Vorhersage von enttäuschendem Wirtschaftswachstum auch die folgende Erwartung: Die Globalisierung wird nicht wieder Tritt fassen. Den Regierungen im Westen wird es nicht gelingen, ihr Wohlfahrtsversprechen einzulösen. Dies stärkt die Anti-Establishment-Kräfte und Populisten weiter. Damit wird auch die Globalisierung immer weniger Rückhalt haben. Der Trend zu zunehmendem Protektionismus, der seit der Finanzkrise festzustellen ist, wird sich fortsetzen. Mit und ohne Donald Trump.

- Der Konflikt zwischen den USA und China dürfte 2020 angesichts des Wahlkampfs eine Pause einlegen. Selbst wenn Donald Trump nicht wiedergewählt wird (was keineswegs sicher ist, egal, was die Medien schreiben), sind einige der anderen Kandidaten (zum Beispiel E. Warren) und der US-Kongress ebenfalls sehr skeptisch, was den Freihandel betrifft.

- In der EU wird derweil der Green Deal mit dem Verteuern von als nicht „fair“ hergestellten Importen einhergehen. Diese Art des „Öko-Protektionismus“ wird einen nicht immer unwillkommenen Vorwand liefern, ebenfalls protektionistisch zu reagieren. Damit zerfällt die Welthandelsordnung der letzten Jahrzehnte zunehmend.

- Der Druck wird auch deshalb zunehmen, weil der technische Fortschritt nicht nur dazu führt, dass immer mehr Arbeitsplätze gefährdet sind, sondern auch dazu, dass neue Produktionsverfahren die auf Skaleneffekte – also auf Masse – ausgelegten Verfahren ersetzen werden. Damit wird der Nachteil der Marktfragmentierung vermindert, was umgekehrt den Anreiz zu protektionistischem Handeln stärkt.

- Weniger Globalisierung ist zugleich eine schlechte Nachricht für die Armen der Welt. Es besteht die reale Gefahr, dass sich der Rückgang der Armut verlangsamt oder gar umgekehrt. Das Spiegelbild der De-Globalisierung.

Fazit: Leider spricht vieles dafür, dass die Welt re-regionalisiert und die Abschottung zunimmt. Letztlich zum Nachteil aller.

7. Die dritte Notenbank-Blase platzt

In der letzten Woche haben wir gesehen, dass die Politik der Notenbanken nicht wie gewünscht in der Realwirtschaft ankommt, dafür umso mehr in den Märkten für Vermögenswerte. Wir haben es vermutlich mit der vierten Notenbank-geschaffenen Blase der letzten 20 Jahre zu tun:

- Dotcom (angeschoben von der Fed durch die Liquiditätsspritze, um einem Crash durch IT-Probleme wegen der Umstellung auf das neue Jahrtausend vorzubeugen).

- Subprime (angeschoben von der Fed durch die Flutung der Märkte nach dem Platzen der Dotcom-Blase und den Anschlägen vom 11. September).

- Immobilienblasen in Irland, Spanien, Portugal, die ein wesentlicher Teil der Eurokrise waren (angeheizt von viel zu tiefen Zinsen der EZB, die damit auf die Rezession in Deutschland reagierten).

- Und nun der von vielen „Alles-Blase“ getauften Situation, wo vor allem Bonds, Aktien und Immobilien deutlich gestiegen sind.

An möglichen Auslösern mangelt es wahrlich nicht:

- Probleme am Markt für Unternehmensanleihen in den USA (wo der Anteil der BBB-gerateten Schulden am stärksten gestiegen ist und Covenant Lite Loans boomen).

- Ein Wiederaufflammen der Eurokrise durch eine Rezession oder politische Entwicklungen, wie der Wahl populistischer Regierungen. Italien?

- Kursverlusten, bei den als „sicher“ eingestuften Anleihen von Staaten, wenn Zweifel an der langfristigen Qualität zunehmen.

- Fortsetzung des Handelskrieges, überbordender Protektionismus. Letztlich die bereits angesprochenen negativen Entwicklungen.

Fazit: Die Vorhersage eines deutlichen Crashs in den nächsten zehn Jahren ist vermutlich die risikoloseste Aussage von allen hier gemachten. Wann es allerdings zu dem Einbruch kommt und was der Auslöser sein wird, wage auch ich nicht vorherzusagen.

8. Wachsender Staatseinfluss, mehr Umverteilung, höhere Steuern

Ähnlich risikolos ist die Aussage, dass in der westlichen Welt die Staaten auf dem Vormarsch sind. Vorgeblich um „Marktversagen“ und „Ungleichheit“ zu bekämpfen, werden Politiker deutlich mehr als in den letzten 30 Jahren in die Wirtschaft eingreifen. Es ist müßig, darauf hinzuweisen, dass

- es kein Marktversagen ist, sondern eher die Folge staatlicher Interventionen, Stichwort: Geldpolitik der letzten Jahrzehnte.

- Globalisierung weltweit zu weniger Ungleichheit geführt hat, allerdings die Ungleichheit der Vor-Umverteilung-Einkommen erhöht hat. Das Positive sollte aber überwiegen.

- die Ungleichheit nach Umverteilung keineswegs überall so gestiegen ist, wie behauptet wird. Gerade auch in Deutschland ist die Veränderung nicht so groß.

- die Förderung der Verschuldung zum Kaschieren von geringerem Wachstum und geringen Einkommenszuwächsen im Westen als Reaktion auf die Globalisierung ausdrücklich gewünscht war.

- das Hauptproblem der Staaten – ungedeckte Verbindlichkeiten für Renten und Soziales in Billionen-Höhe – eine Folge der politischen Misswirtschaft ist.

Egal ob nun berechtigt oder nicht, wir werden also mehr staatliche Einmischung erleben. Damit werden jene, die durch ihre Interventionen maßgebliche Verantwortung für die schlechte Entwicklung haben, noch mehr Einfluss bekommen. Klar ist damit auch: Wir werden noch weniger Wachstum erleben als ohne diese Maßnahmen.

Diese politischen Eingriffe werden dabei auch als Reaktion auf den zunehmenden Populismus verkauft werden.

Fazit: Die 2020er-Jahre werden eine weitere Stärkung staatlichen Einflusses, steigende Steuern und mehr Umverteilung sehen. Unabdingbar, um die leeren Staatskassen mit Blick auf die ungedeckten Verbindlichkeiten für Rente und Gesundheitsversorgung zu schließen.

9. Die Notenbanken finanzieren Staaten direkt

In den letzten Jahren wurde der Ruf nach mehr Fiskalpolitik immer lauter. Institutionen vom IWF über die Weltbank bis hin zur OECD haben die Staaten zu mehr Investitionen aufgerufen. Dabei wird immer öfter auch gefordert, eine „engere Koordinierung“ mit der Geldpolitik zu erreichen. Die Gründe dafür liegen auf der Hand:

- Die Geldpolitik hat für alle offensichtlich nicht erreicht, was gewünscht war. Wir haben keinen nachhaltigen Aufschwung gesehen.

- Die Nebenwirkungen werden zwar von Notenbankern und einigen Ökonomen geleugnet, dürften aber letztlich allen klar sein: eine weiter steigende Verschuldung und vor allem Blasen an den Vermögensmärkten.

- Das verstärkt die Gefahr von neuen Krisen und führt zur ängstlichen Frage: Was können die Notenbanken noch tun, wenn es dazu kommt? Haben sie überhaupt noch Munition übrig?

- Die Antwort liegt in der angesprochenen „Koordination“ von Geld- und Fiskalpolitik, was nichts anderes ist als eine direkte Finanzierung von Staatsausgaben durch die Notenbanken. Diese kann verschiedene Formen annehmen:

Die Notenbanken kaufen (noch) mehr als heute Staatsanleihen auf (was nicht mehr viel bringt).

Die Notenbanken schaffen Geld, ohne eine Rückzahlung zu erwarten (sogenanntes Helikoptergeld, das an die Staaten, aber auch an die Bürger gehen könnte – siehe → 10.000 Euro für Jeden.

Die Notenbanken annullieren einfach die bestehenden Staatsanleihen im Bestand (einen Weg, den Japan in den kommenden zehn Jahren garantiert gehen wird mit spannendem Ausgang (→ Dank Helikoptern – Japan hat sein Schuldenproblem gelöst) oder es geht gleich in Richtung „Modern Monetary Theory“ (MMT), womit eine dauerhafte Finanzierung des Staates durch die Notenbanken sichergestellt würde und zugleich jegliche Budgetrestriktion entfiele. Müßig zu sagen, dass ich da skeptisch bin. (→ MMT – Eine Neuauflage der Ideen John Laws) - Am wahrscheinlichsten ist eine enge Verbindung von Geld- und Fiskalpolitik. Die EZB hat unter der neuen Chefin Christine Lagarde schon angekündigt, den Kampf gegen den Klimawandel zu unterstützen. Vordergründig geht es dabei um die Belohnung grüner Investments und Bestrafung brauner Investments (also Kauf der einen Schulden und Verkauf der anderen, Bankenregulierung in die gleiche Richtung etc.). In Wahrheit dürfte die EZB bereitwillig den Green Deal der neuen Kommission finanzieren. Angesichts der befürchteten Klimakatastrophe dürfte da selbst die deutsche Regierung mitmachen (vor allem eine grün/linke) und dann kann die EU endlich das machen, was sie ohnehin tun will. Über eine so angetriebene Wirtschaft und indirekte (?) Entschuldung von Staaten und Privaten den Euro „retten“.

Fazit: Im kommenden Jahrzehnt werden die Notenbanken offensichtlich ihre Unabhängigkeit verlieren und zu direkten Staatsfinanziers werden (auch in den USA). Sie werden Programme finanzieren, die dem Kampf gegen den Klimawandel dienen sollen, in Wirklichkeit aber die ungedeckten Verbindlichkeiten der Staaten kaschieren und die Eiszeit bekämpfen. (→ Klimaschutz: Kampf gegen die Eiszeit)

10. Die Inflation kommt zurück

So komme ich zur vermutlich kontroversesten Vorhersage: Es kommt zur Rückkehr der Inflation. Zwar hat die bisherige Geldpolitik alles versucht, um eine Inflation zu erzeugen, und das Beispiel Japans zeigt, dass Inflation in einer alternden Gesellschaft, die eine geplatzte Blase verkraften muss, schwer zu erzeugen ist. Dennoch ist davon auszugehen, dass es in den nächsten zehn Jahren zu einer Rückkehr der Inflation kommt. Das liegt an einer Kombination der bereits genannten Faktoren:

- Die direkte Finanzierung der Staaten führt zu höherer Nachfrage.

- Die zugleich abnehmende Globalisierung/zunehmender Protektionismus reduziert den globalen Wettbewerbsdruck, was ein entscheidender Unterschied zu den letzten Jahrzehnten in Japan ist.

- Die alternde Gesellschaft verschiebt das Verhältnis von Erwerbstätigen zu Nicht-Erwerbstätigen. Wegen der geringen Geburtenraten ist dieses in den letzten Jahrzehnten in der westlichen Welt gestiegen (Kinder sind auch nicht-erwerbstätig). Die Bank für Internationalen Zahlungsausgleich sieht deshalb tendenziell inflationären Druck. Auch durch zunehmende Knappheit an qualifizierten Arbeitskräften.

- Die Maßnahmen zur Reduktion des CO2-Ausstoßes verteuern alles indirekt über Verteuern von Energie und direkt über Auflagen der Politik in einzelnen Sektoren.

Fazit: Politisch und ökonomisch spricht viel für eine Rückkehr der Inflation. Diese dürfte – so sie beginnt – durchaus höher sein, weil der Geldüberhang, der in den letzten Jahrzehnten aufgebaut wurde, dann schneller umläuft. Die Menschen werden Geld weniger lang halten und damit die Inflation weiter anheizen. Da die Notenbanken daran interessiert sind, das Wachstum der Verschuldung unter das Nominalwachstum des BIP zu drücken, werden die Nominalzinsen weniger stark steigen, was die Realverzinsung noch negativer macht.

Zusammenfassung

Nach einem schweren Jahrzehnt verspricht das kommende nicht weniger turbulent und herausfordernd zu werden.

- Der demografische Wandel setzt vollumfänglich ein.

- Das Wachstum bleibt schwach und fördert so populistische und protektionistische Strömungen.

- Die Staaten werden sich (noch) mehr in die Wirtschaft einmischen.

- Die Notenbanken verlieren ihre Unabhängigkeit und werden dazu übergehen, die Staaten direkt zu finanzieren.

- Eine Trendwende bei der Inflation ist denkbar. Damit käme auch eine drei Jahrzehnte andauernde Tendenz sinkender Nominalzinsen zum Ende.

Gut möglich, dass wir in zehn Jahren über die grundlegenden Fragen unserer Geldordnung sprechen. 50 Jahre nach Aufhebung der Goldbindung des US-Dollars dürfte der Wunsch nach einer Rückkehr zu stabilerem Geld lauter werden. Freilich erst, nachdem das Grundproblem der zu hohen Verschuldung grundsätzlich gelöst wurde. Wie dies geschehen könnte, ist Thema eines weiteren Podcasts.