STELTERS MAILBOX: Wer spart ist der Dumme?

Willkommen zu einer weiteren Ausgabe von STELTERS MAILBOX. Heute geht es um eine nahe liegende Frage: Lohnt es sich angesichts von Null- und Negativzins und der sich abzeichnenden Entwertung von Vermögen, überhaupt noch zu sparen?

„Sehr geehrter Herr Dr. Stelter,

ich verfolge seit Monaten Ihre hochinteressanten Kommentare und liege voll auf Ihrer Linie. Mein Problem ist allerdings ein anderes: Ich habe zahlreiche Neffen und Nichten im Alter um die 20 Jahre. Eigentlich kann man ihnen doch gar nicht raten, zu sparen und Vermögen aufzubauen, was dann später (egal ob in 5 oder in 20 Jahren) durch Inflation, Enteignung oder Sozialismus ohnehin wieder weggenommen wird. Das bedeutet, dass eine effektive Altersvorsorge für die junge Generation gar nicht lohnt bzw. möglich ist – erst recht dank der Negativzinsen. Ich kann meinen Neffen und Nichten eigentlich nur raten, ihr Geld auf den Kopf zu hauen, solange es noch was wert ist. Was meinen Sie dazu???“

Die Kurzantwort wäre diese: Ich empfehle dringend, zu sparen, allerdings verbunden mit der Aufforderung, das gesparte Geld auch richtig zu investieren. Doch gehen wir genauer darauf ein:

1. Sparen ist nicht Investieren.

2. Auch bei Null- und Negativzins sind positive Erträge möglich.

3. Mein „Sparplan“ für die Jugend

Schauen wir uns das an:

1. Sparen ist nicht Investieren

Zunächst die banale Erinnerung daran, dass „sparen“ nicht gleichzusetzen ist mit einer intelligenten Anlage des Ersparten, dem „investieren“.

So sparen wir mit rund zehn Prozent ungefähr doppelt so viel von unserem verfügbaren Einkommen – also nachdem uns der Staat weitaus mehr abgenommen hat, als es in vielen anderen Ländern der Fall ist – als der durchschnittliche Europäer oder Amerikaner. Während die Franzosen mit fast neun Prozent nur wenig hinter uns liegen, sparen Amerikaner (5,7 Prozent), Niederländer (5,5 Prozent), Italiener (3,3 Prozent) und Spanier (1,7 Prozent) deutlich weniger. Die Briten schafften 2016 sogar eine negative Sparquote (-1,1 Prozent), das bedeutet, dass die britischen Privathaushalte in Summe mehr ausgegeben als verdient haben.

Im Märchen vom reichen Land rechne ich ausführlich vor, dass die Deutschen es fertig bringen, jedes Jahr mehr als zehnProzent ihres Einkommens zu sparen und trotzdem zu den Ärmsten der Eurozone zu gehören. Grund dafür ist neben der hohen Abgabenbelastung die falsche Anlage des Ersparten. Zum einen aus unbegründeter Angst, zum anderen aus unpassend gesetzten politischen Anreizen legen wir Deutschen unsere Ersparnis deutlich schlechter an als unsere europäischen Nachbarn. Bei uns dominieren:

- Girokonto

- Sparbuch

- Lebensversicherung

In anderen Ländern haben neben Aktien vor allem Immobilien einen bedeutenden Anteil am Vermögen: Im Schnitt leben 69 Prozent der Haushalte in Europa in den eigenen vier Wänden. In Deutschland waren es im Jahre 2016 51,7 Prozent. Spanien (77,8 Prozent), Portugal (75,2 Prozent), Griechenland (73,9 Prozent), Luxemburg (73,6 Prozent), Zypern (72,5 Prozent), Italien (72,3 Prozent), Finnland (71,6 Prozent), Belgien (71,3 Prozent), die Niederlande (69 Prozent) und Frankreich (64,9 Prozent) liegen deutlich vor uns. Nur die Österreicher sind mit 55 Prozent ungefähr auf unserem Niveau. (→ Homeownership in selected European countries, Statista)

Welche Bedeutung die Eigentumsquote auch mit Blick auf die Vermögensverteilung hat, habe ich am Dienstag verdeutlicht. → Wie eine höhere Eigentumsquote an Immobilien die Ungleichheit reduziert

„Sicher“ soll es bei der Geldanlage für die Deutschen sein. Dabei ist das einzige „Sichere“ dabei der Verlust. Real – also nach Inflation gerechnet – ist mit dieser Form der Geldanlage kein Blumentopf zu gewinnen. Studien zum Ertrag verschiedener Anlageformen ergeben ein eindeutiges Bild. In „The rate of Return on Everything 1870-2015“ rechnet ein Team um den Bonner Ökonomen Moritz Schularick vor, wie viel man mit der Geldanlage in sicheren Anleihen, Aktien und Immobilien verdienen konnte und wie schlimm die zwischenzeitlichen Verluste im Zuge von Börsencrashs und Wirtschaftskrisen waren. (→ The rate of Return on Everything 1870-2015)

Der reale Ertrag von sicheren Anlagen war im betrachteten Zeitraum gering. Staatsanleihen erbrachten im Durchschnitt ein Prozent pro Jahr und Unternehmensanleihen 2,5 Prozent. Obwohl die Schwankungen geringer waren als bei Aktien und Immobilien, bot diese Anlageklasse keinen Schutz vor erheblichen Vermögensverlusten in Inflationszeiten und während der Kriege.

Dem gegenüber liegt der langfristige Ertrag von „weniger sicheren“ Anlagen in Immobilien und Aktien je nach Land bei sechs bis acht Prozent pro Jahr. Ein sehr robuster und stabiler Ertrag, wie die Autoren festhalten. Die Schwankungen von Aktien waren dabei deutlich größer als von Immobilien, aber bei ausreichender Haltedauer ist man immer besser gefahren als mit den vermeintlich sicheren Anleihen.

Der Unterschied im Ergebnis ist erheblich. Legt man 1000 Euro an und reinvestiert den jährlichen Ertrag, so hat man bei einer Anlage zu einem Prozent Zins nach dreißig Jahren ein Vermögen von 1350 Euro. Legt man sein Geld zu sechs Prozent an, ein Vermögen von 5743 Euro.

Womit wir beim ersten Zwischenfazit wären. „Lieber eine Stunde über Geld nachdenken, als eine Stunde für Geld arbeiten“, wusste schon Rockefeller. Und man muss nicht einer der reichsten Menschen sein, um das zu tun, sondern man wird nur so einer.

2. Auch bei Null- und Negativzins sind positive Erträge möglich

Doch stimmt das auch in Zeiten von Null- und Negativzins? Nun, man muss nicht weniger drüber nachdenken, wie in „normalen“ Zeiten. Denn auch früher fuhr man mit der Lieblingsanlage der Deutschen nicht gut. Real, also nach Inflation, war die Rendite nicht selten negativ.

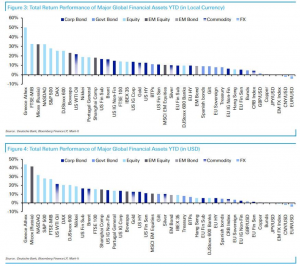

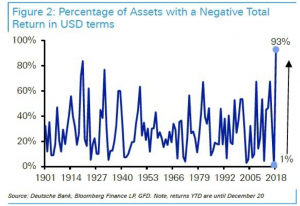

2019 beweist, dass man in diesem Umfeld, so man mit auf dem Vulkan tanzt, durchaus gut fahren kann. Das ist nicht ohne Risiko, aber es gilt auch hier, dass sich breite Diversifikation lohnt. Nachdem 2018 ein Jahr war, in dem man mit praktisch keiner Geldanlage verdienen konnte, war es nach Zahlen der Deutschen Bank 2019 ganz anders. Alle 38 Assetklassen, die die Bank analysierte, erzielten bis Ende November einen positiven Ertrag. Ganz vorn liegen Märkte, an die ich auch nicht gedacht hätte (Athen, +49,8 Prozent), aber die NASDAQ mit immerhin 31,9 Prozent hätte man schon auf dem Radar haben können. Sogar mit Bundesanleihen waren 4,4 Prozent drin.

Quelle: Deutsche Bank via Zero Hedge → Zero Hedge “Every single asset tracked by Deutsche Bank positive”

Dabei ist allerdings zu ergänzen, dass die Anleihenmärkte eigentlich nicht so gut performt haben, und sich die oben genannten Erträge nur für in US-Dollar rechnende Investoren ergeben, da der Dollar – entgegen der Erwartung vieler und auch meiner – in diesem Jahr weiter aufgewertet hat.

Natürlich kann man sich nicht darauf verlassen, dass es jedes Jahr so ist. Denn dann hätte Piketty ja recht, dass die Vermögen schneller wachsen als die Wirtschaft. Letzteres tun sie nur bei immer weitergehendem Leverage im System und hier wissen wir, dass die Wirkung immer mehr abnimmt. So zeigt die Deutsche Bank eine sehr hohe historische Volatilität der Assetreturns. Aber es gibt immer Märkte, die zulegen:

Quelle: Deutsche Bank via Zero Hedge → Zero Hedge “Every single asset tracked by Deutsche Bank positive”

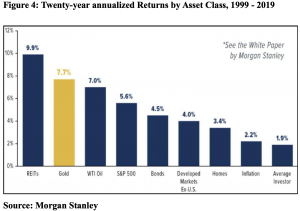

Und vor allem hilft die Zeit, wie diese Analyse der Renditen von verschiedenen Assetklassen über 20 Jahre zeigt:

Quelle: Morgan Stanley via Marc Faber

Überraschend an der Abbildung ist weniger, dass Immobilienaktien und Gold in den letzten 20 Jahren am meisten Ertrag gebracht haben. Entscheidender ist eher, dass der „normale Privatinvestor“ im Schnitt in diesem Zeitraum nur 1,9 Prozent erwirtschaftet hat.

Was sind die Ursachen? Im Kern sind es zwei. Die Anleger sind zu ungeduldig und die Kosten zu hoch.

Die Anleger handeln zu viel

Anleger neigen dazu, dass zu kaufen, was sich im Preis gut entwickelt hat und jenes zu verkaufen, was im Preis gefallen ist. Folglich kaufen sie erst, nachdem das Asset schon einige Zeit gestiegen ist, und verkaufen es nach einigen schlechten Jahren kurz, bevor die Trendwende da ist. Das Problem ist bekannt: Egal, ob bei Aktienfonds, einzelnen Aktien oder gar Hedgefonds: Die Anleger handeln zu viel. Warren Buffet hat es in einem seiner berühmten Aktionärsbriefe (→ dem aus dem Jahr 2005

„Vor langer Zeit hat der geniale Sir Isaac Newton die drei Grundgesetze der Bewegung entwickelt. Bei seiner Geldanlage war er nicht so talentiert. Er verlor viel Geld in der Südseeblase und klagte später, „er könne die Bewegung der Sterne berechnen, aber nicht die Dummheit der Menschen“. Hätte ihn das nicht so traumatisiert, so hätte er vielleicht das vierte Gesetz der Bewegung entdeckt: Die Erträge aller Investoren sinken, wenn die Bewegung zunimmt.“ – Oder um es mit den Worten eines guten Bekannten zu sagen: Hin und her macht Taschen leer.

Die Kosten sind zu hoch

Das hat auch damit zu tun, dass die Kosten der Geldanlage zu hoch sind und besonders im Nullzinsumfeld in keiner Relation zu den nachhaltigen Erträgen stehen. Damit dürfte eine Minimierung der Kosten der sicherste Weg sein, dem Ziel des Kapitalerhalts nahezukommen. Welche Wirkung die Kosten haben, kann man bei aktiv gemanagten Aktienfonds sehen. Selbst wenn es dem Management gelingt, eine bessere Performance als der Index zu erwirtschaften, so wird diese Mehrleistung zumeist von den Gebühren mehr als aufgefressen.

Damit ist klar, dass es sich auch – vielleicht gerade – im heutigen Umfeld lohnt zu sparen und dann zu investieren. Dazu muss man sich mit der Geldanlage beschäftigen und nicht das Geld in sicheren Verlust auf dem Bankkonto stecken. Meine Empfehlung bleibt immer ein Depot mit globaler Streuung in Aktien, Immobilien (kann auch über Aktien und REITs abgebildet werden), Liquidität/Anleihen und Gold. Dabei sollten die Kosten im Vordergrund stehen.

3. Mein „Sparplan“ für die Jugend

Wenn also die jungen Verwandten des Leserbriefschreibers sparen und ihr Geld nur auf das Konto legen, wäre selbst ich versucht, zu empfehlen, dass Geld lieber auszugeben. Sind sie bereit, sich mit Geldanlage intensiver zu beschäftigen – und das kann auch Spaß machen – dürften sie angesichts ihrer Rest-Lebenserwartung von Jahrzehnten – keine realen Verluste erleiden. Ein diversifiziertes Depot, vor allem bei globaler Ausrichtung dürfte das verhindern. Abbilden kann man das mit Indexfonds. Diese sollte man regelmäßig kaufen und liegen lassen. Es gibt bei einigen Banken – zu bevorzugen sind die Onlinebanken – entsprechende Sparpläne.

Außerdem würde ich dazu raten, entsprechend in Finanzbildung zu investieren. Es gibt genügend gute Bücher zu dem Thema – und damit meine ich ausdrücklich nicht meine! Eigentlich eine gute Idee für ein Weihnachtsgeschenk!

Sparen genügt nicht, sondern es geht auch um das Investieren. Letzteres ist nicht nur die richtige Anlage von Geld. Investitionen sind auch Aufwendungen in die eigene Qualifikation. Diese sind zwar meist in natura, also durch Zeiteinsatz und nicht so viel in Geld. Wobei gute Ausbildung auch entsprechende finanzielle Mittel bedingen.

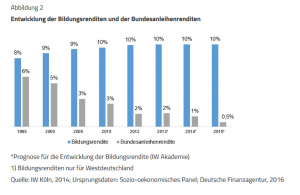

Heute sind gerade die Renditen von Investitionen in Bildung besonders attraktiv: → Brokervergleich.de, Bildungsrendite

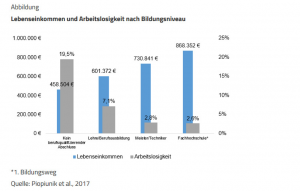

- „Um herauszufinden, wie attraktiv die jeweilige Bildungsrendite ist, werden die Kosten, die durch die Bildungsmaßnahme entstehen, dem späteren monetärem Nutzen (= Mehrverdienst gegenüber einem weniger qualifizierten Berufstätigen) entgegengestellt. Relevante Kosten sind für den Einzelnen unter anderem die Studiengebühren sowie das entgangene Einkommen während der Ausbildung. Auf der anderen Seite ist der monetäre Ertrag der Bildungsmaßnahme, also das höhere Einkommen, welches mit dem besseren Bildungsabschluss erwirtschaftet werden kann. Die Bildungsrendite wird dann aus dem Ertrag im Verhältnis zu den Gesamtkosten ermittelt.“ – bto: Das ist jetzt keine besonders komplizierte Sache, hängt aber natürlich von den Annahmen ab. Es ist aber unstrittig, dass Investitionen in Humankapital einen positiven Ertrag bringen. Das IW hat so ein Modell gebaut:

Quelle: IW, Brokervergleich.de, → Brokervergleich.de, Bildungsrendite

- „Eine bereits im Jahr 2014 veröffentlichte Studie der Schweizer Großbank UBS beweist, dass sich ein höherer Bildungsabschluss grundsätzlich bezahlt macht. Das bedeutet, dass der durch den besseren Bildungsabschluss erwirtschaftete „Mehrlohn“ im Durchschnitt höher ist, als die Kosten für die Ausbildung sowie der in dieser Zeit entgangene Lohn. Überraschend an der Studie ist vor allem die Tatsache, dass Abgänger einer Fachhochschule (FH) von einer höheren Bildungsrendite profitieren als ihre Kollegen an den Universitäten. So liegt die jährliche Rendite bei den männlichen FH-Abgängern im Durchschnitt bei mehr als zehn Prozent (Frauen: ca. neun Prozent).“ – bto: Das überrascht eigentlich nicht, ist doch das Einkommens-DELTA da besonders groß.

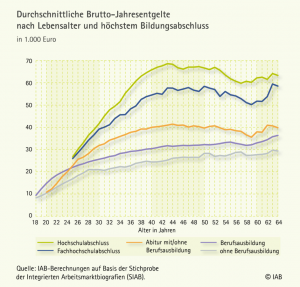

Quelle: IAB-Kurzbericht 1/2014

Quelle: IAB-Kurzbericht 1/2014

- „Laut dem Ende 2014 veröffentlichten Bericht „Erträge von Bildungsinvestitionen“ vom Zentrum für Europäische Wirtschaftsforschung GmbH (ZEW) liegt die fiskalische Bildungsrendite sowohl bei der Berufsausbildung als auch beim Studium in Deutschland bei über fünf Prozent.“

- „Bildung lohnt sich auch nach dem abgeschlossenen Hochschulstudium – zu diesem Ergebnis ist auch das Zentrum für Europäische Wirtschaftsforschung (ZEW) in ihren Berechnungen gekommen. „Jedes zusätzliche Ausbildungsjahr bringt 5 bis 6 Prozent mehr Gehalt“ sagt Friedhelm Pfeiffer vom ZEW. Demzufolge lohnt es sich in aller Regel, mehr Zeit in die Bildung zu investieren und dafür den Einstieg ins Berufsleben weiter nach hinten zu schieben. Zu bedenken gilt es jedoch, dass sich die Bildungsmaßnahmen meist nicht kurzfristig, sondern meist erst mittel- und langfristig auszahlen.

Quelle: IW, Brokervergleich.de

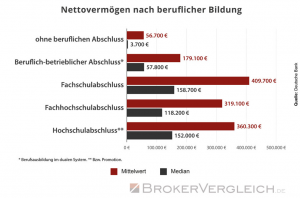

- „Welchen Einfluss die schulische und berufliche Bildung auch auf das durchschnittliche Nettovermögen hat, zeigen die Ergebnisse der Vermögensbefragung 2014 der Deutschen Bundesbank. (…) Wie zu erwarten, haben Personen ohne beruflichen Abschluss das geringste Nettovermögen. Das Nettovermögen von Personen mit Fachschulabschluss hingegen ist das höchste und übersteigt sogar das von Personen mit Fachhochschul- oder Hochschulabschluss.“ – bto: Es lohnt sich aber für jeden!

Quelle: Brokervergleich.de

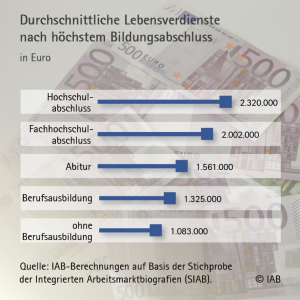

„Mit kaum einer anderen Kapitalanlage lässt sich eine ähnlich attraktive Rendite erzielen wie mit einer Bildungsinvestition. (…) Die höchste Bildungsrendite in Deutschland lässt sich zurzeit mit einem Fachhochschulabschluss erzielen. Mit einem universitären Abschluss verdienen Akademiker zwar im Laufe ihres Erwerbslebens mit durchschnittlich 2,3 Millionen Euro deutlich mehr als ihre FH-Kollegen, doch dafür dauert der Abschluss an der Universität meist deutlich länger, was die Bildungsrendite wiederum sinken lässt. Grundsätzlich lässt sich jedoch ein äußerst robuster und positiver Zusammenhang zwischen dem Bildungsgrad und dem im Berufsleben erzielten Einkommen feststellen.“ – bto: Klarer kann man nicht zeigen, was man tun sollte, wenn man jung ist.

Gerade wenn man jung ist, lohnt sich die Investition in die Zukunft. So oder so ist dies mit Sparen verbunden. Kapitalanlagen haben dank der längeren Laufzeit ein geringeres Risiko und eine höhere Renditeerwartung. Investitionen in Bildung rechnen sich auch.

Womit wir bei dem letzten Aspekt wären: der Gefahr von Vermögensverlusten durch Inflation, Pleiten und Besteuerung. Ja, wer bto liest, könnte diese Sorgen haben (ganz zu schweigen von den Käufern der aktuellen Crash-Bestseller). Doch sollte man deshalb nicht sparen?

Nun, wer spart und in Bildung investiert, ist auf der sicheren Seite. Denn sein Investitionsgut ist (bei der richtigen Bildung!) global mobil und – so er/sie zu den „Klugen“ gehört – weltweit gesucht. Damit ist es die beste denkbare Investition überhaupt. Dies gilt auch bei Investitionen von Eltern in die Kinder, vorausgesetzt, dass diese dann später den Eltern helfen, wenn sie alt sind. Hier gibt es natürlich ein Restrisiko.

Wer in ein global diversifiziertes Portfolio investiert, dürfte auch im Krisenfall etwas retten. Mit Inflation kann man umgehen (Sachwerte), mit Deflation auch (sichere Schuldner, Sachwerte, nicht zu viele Schulden) und auch die Vermögensbesteuerung dürfte nicht bei 100 Prozent liegen (mit hoher Wahrscheinlichkeit). Also wird man etwas retten können und hat dann immer noch mehr als jene, die gar nicht gespart haben.

Fazit: INVESTIEREN, nicht sparen.