Wird Japan zuerst die Deflation überwinden?

Bekanntlich bin ich ein großer Fan von Irving Fishers „Debt-Deflation Theory Of Great Depressions“. Charles Gave fasst die Thesen gut zusammen und diskutiert dann, ob Japan, nachdem es als erstes Land in die Deflation eingetreten ist, auch das erste Land sein wird, welches wieder austritt:

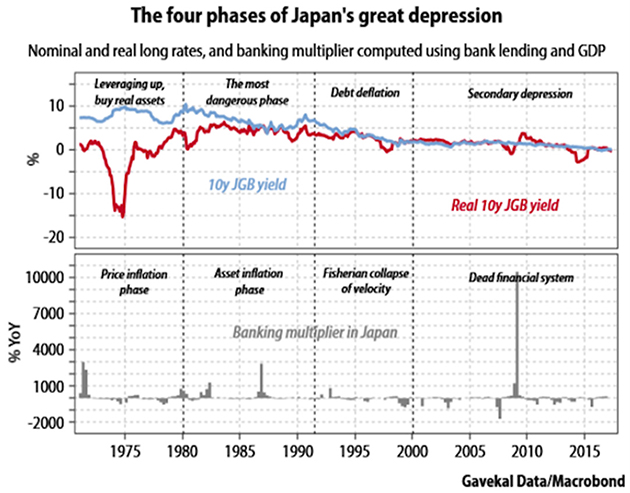

“In a nutshell, great depressions go through four phases:”

- “The phase of price inflation. Nominal rates go up, while real rates go down. It thus pays to borrow in order to buy real assets. Servicing debt may be difficult should there be a temporary liquidity crisis. But repaying principal when loans mature is not a problem. During this phase nominal interest rates can reach very high levels. In this period there is a high velocity of money.” – bto: Das war die lange Phase seit Mitte der 1980er-Jahre.

- “The phase of asset inflation. Nominal interest rates go down structurally, but real interest rates go up. This monetary illusion gives borrowers the false impression that borrowing is very cheap, since the nominal cost keeps going down. However, the reality is that while servicing debt is cheap, rising real rates make repaying principal tougher and tougher. During this period the velocity of money remains strong, with most of the money going to buy existing assets. One day the return on invested capital falls below the cost of capital, and the economy moves into the next stage.” – bto: Wenn man das liest, fragt man sich, ob diese Phase schon vorbei ist. Natürlich haben wir schon eine fallende Umlaufgeschwindigkeit (nächster Punkt), aber das vordergründig billige Geld treibt in den Kauf von vorhandenen Assets.

- “The phase of debt deflation. Every borrower struggles to repay debt. The velocity of money collapses, which causes prices to collapse, which leads to higher real rates. Historically it takes around 10 years for the banking system to finish going bust, which naturally keeps the velocity of money suppressed.” – bto: Und genau das haben wir bisher verhindert, weshalb sich die Phase zwei verlängert. Damit werden aber die Probleme für die kommende Phase drei umso größer!

- “The final phase is what 19th century economists called the secondary depression, which can last as long as 20 years. During this phase not much happens for as long as the generations who suffered from the financial collapse and the debt deflation are still around. In this period, the velocity of money remains close to zero, with nominal interest rates also close to zero but offering a positive real yield.” – bto: Auch hier sind wir noch nicht. Wir stecken irgendwie in den Phasen zwei bis vier gleichzeitig. Wir haben noch den Kauf vorhandener Assets, wir haben aber auch schon ein kaputtes Bankensystem, tun aber so, als wäre alles noch o. k. und wir sind realwirtschaftlich schon in der Phase vier. Hinzu kommt diesmal noch die demografische Entwicklung, die wir früher so nicht hatten und die das Problem verstärkt.

- “As the chart below shows, Japan is now approaching the 18th year of its secondary depression. So as the economy continues to follow the path mapped by Fisher, investors should start to look for signs that Japan is beginning slowly to emerge from this secondary depression phase.” – bto: wobei ich in Erinnerung habe, dass am Ende des Modells von Fisher die Gesamtverschuldung tief ist. Heute stimmt das ja nicht. Insofern fehlt meines Erachtens noch die Entschuldung des Staates über die Notenbank, bevor es wieder aufwärtsgeht. Und: Die Demografie hemmt weiter.

- “One sign would be a rise in the velocity of money as commercial banks start to lend again. And guess what? If you use a microscope, you can see that the velocity of money in Japan is indeed starting to creep up. Admittedly, the increase is small, just 2% year-on-year, but everyone has to start somewhere.” – bto: und damit dann auch die Inflation?

- “I am starting to wonder if Japan, having been the first economy to enter debt deflation, will now be the first to emerge from it. After all, companies in Japan have close to US$4trn in cash. They are trading on a ‚normal‘ P/E ratio. Corporate profits have been growing at a faster rate in Japan than in the US for the last five years. And during that time the Japanese stock market has massively underperformed US shares. On top of that, Japan is the world leader in everything to do with labor shortages.” – bto: Auf jeden Fall gehen sie intelligenter mit dem Thema um als wir.

” .. wir stecken irgendwie in den Phasen zwei bis vier gleichzeitig”

ja, wir sind in Phase 3, wobei wir noch keine steigenden Realzinsen gesehen haben. Das liegt wohl daran, dass die Notenbanken die Zinsen unter den natürlichen Zinsatz gedrückt haben.

Erinnert mich irgendwie an das Buch von Reinhard/Rogoff, das m.E. nach immer dahingehend fehlinterpretiert wird, dass “This time is different” als Irrtum hingestellt wird, was aber nur in der jew. Rückschau (nachdem wieder normale Zustände eingetreten sind) zutreffend ist.

Die Zeiten sind diesmal wirklich anders. Noch nie gab es einen gleichlaufenden globalen Schuldenzyklus mit koordiniertem Vorgehen der Zentralbanken.

Insofern ist auch nicht verwunderlich, dass sich die beschriebenen Phasen nur unter Marktbedingungen an das Lehrbuch halten.

Die Analyse ist wirklich sehr gut, lässt aber das Thema “Korea-Konflikt” bzw. China außen vor. Das ist der eine Unsicherheitsfaktor, der über dem Thema schwebt. Der andere Punkt ist der fehlende Schuldenerlass durch die Notenbank gegenüber dem Nationalstaat.