Was ist dran an der Eiszeit-These von Albert Edwards

In seinem neuesten Kommentar sieht sich Albert Edwards bestätigt: Seine Eiszeit-These, in den 1990er- Jahren formuliert, hat sich als richtig erwiesen. So seine Einschätzung. Und deshalb hält er an seiner Erwartung fest, dass es in der nächsten Rezession auch in den USA zu negativen Zinsen auf zehnjährige Staatsanleihen kommen wird. Diese Rezession wiederum ist anscheinend im Anmarsch, wenn auch nicht so schnell wie von einigen befürchtet.

John Authers kommentiert die Aussagen von Edwards in seinem Bloomberg-Newsletter. Er kommt zu dem Schluss, dass man durchaus besser sein Geld hätte anlegen können, als Edwards in seinem Anleiheportfolio. Aber so richtig entkräften kann er die Thesen von Edwards dann auch nicht.

Schauen wir uns beides an:

- “As regular readers will know, my bearishness on equities sits within the context of my Ice Age thesis. I have long used the Japanese experience from 1990 onwards as my template, having watched each successive economic cycle in Japan grind out lower highs and lower lows for inflation and nominal GDP growth until they slid into a sub-zero deflationary hell. (…) I believe this Ice Age process will end with US 10y close to minus 1%.” – bto: Das ist die Kurzfassung. Die Erwartung einer Analogie. Ich würde sagen, dass es damit nicht getan ist. Japan ist in vielerlei Hinsicht besser aufgestellt als wir.

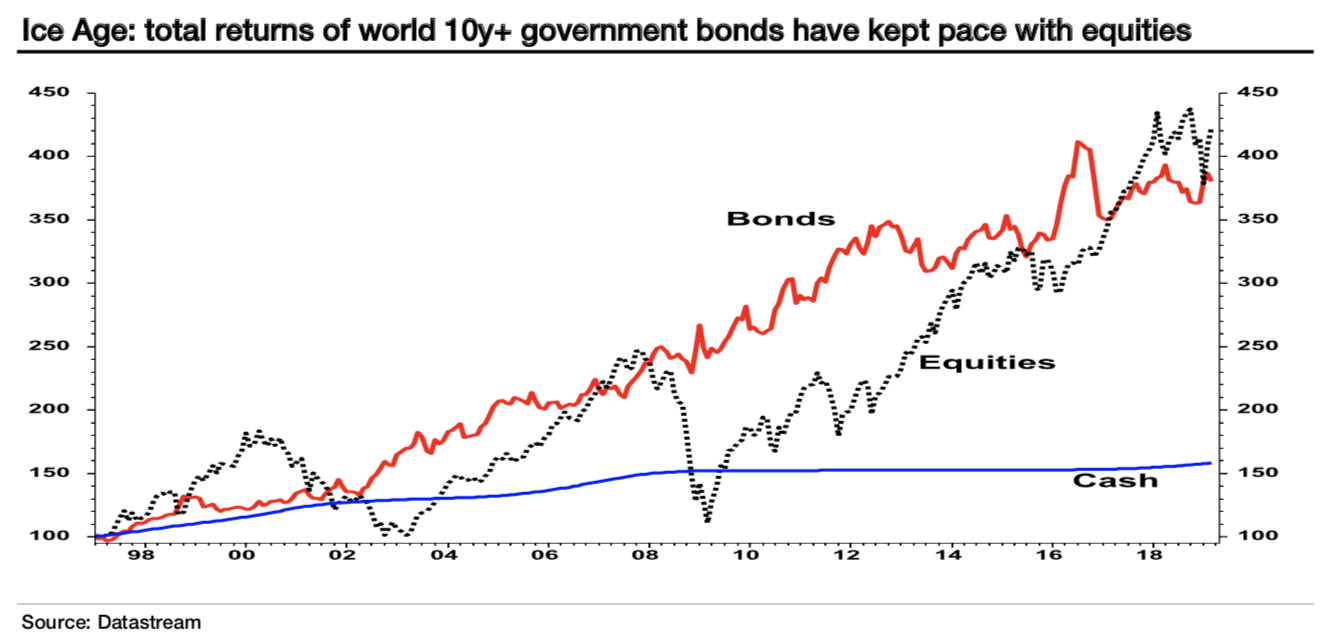

- “Take a look at the performance of 10y+ world government bonds since the inception of the Ice Age (i.e., from end-1996). A balanced fund following my strategic advice to buy and hold bonds over equities would have only marginally underperformed even at the end the fantastic bull run in equity markets over the last ten years. The contrast in volatility is also striking as is clearly shown in the chart below.” – bto: Das zeigt er mit dieser Abbildung:

Quelle: SocGen

Dazu schreibt dann Authers:

- “When I ran the numbers on a Bloomberg terminal, I got only a slightly different result. Comparing total return indexes for 30-year bonds and the S&P 500 Index, we see that the bonds comfortably matched stocks (with far less volatility) for two years. It is only since bond yields bottomed after the Brexit referendum and equities rallied that stocks have been significantly ahead.” – bto: was ein kurzer Zeitraum ist.

Quelle: Bloomberg

- “Going permabear and following the Edwards prescription would have worked fine for 20 years. And that is more than a little unnerving because Edwards thinks we are in a Japan-style ‘Ice Age’ in which bond yields drop ever lower and stocks eventually sink.” – bto: Das kann man sich wirklich nur schwer vorstellen. Ich denke, dass am Ende alle Assetklassen verlieren.

- “There are plenty of ways that investors could have made more money over the last two decades than following the Edwards prescription. But it is too easy just to dismiss his arguments as those of a permabear. Better to look at his argument, break it down into its elements and try to find good evidence that the U.S. is not lapsing into deflation. If he is right, more pain lies ahead.” – bto: Und darum schauen wir uns jetzt an, wie Edwards die Welt in den USA sieht.

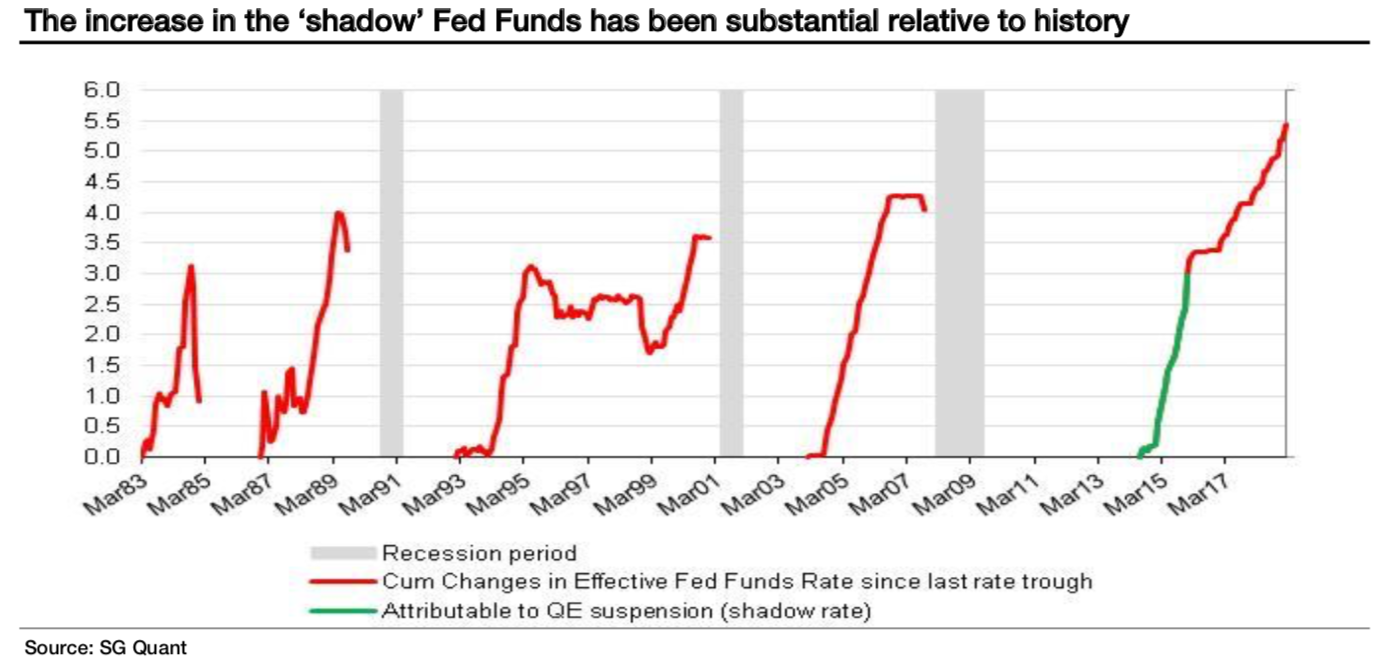

Zunächst geht es um das Thema der Zinserhöhungen in der Vergangenheit. Er zeigt, dass wenn man die Wirkung der Bilanzverkürzung mit rechnet, die Zinsen von der Fed (zu) stark erhöht wurden: “(…) the increase in Fed Funds interest rate has not been from 0.25% to 2.5% currently but from minus 3.0% to 2.5%, i.e., a much more punchy 5.5 percentage point increase, as shown in the chart below – the green line depicts the end of QE and start of QT. So considerably more aggressive tightening of interest rates than meets the naked eye and a shift that historically is more than enough to tip the economy into recession.” – bto: Er zeigt davor, dass QE den Zins deutlich gesenkt hat und rechnet dann von diesen (impliziten) minus 3 Prozent ausgehend. Das Delta ist wirklich erheblich:

Quelle: SocGen

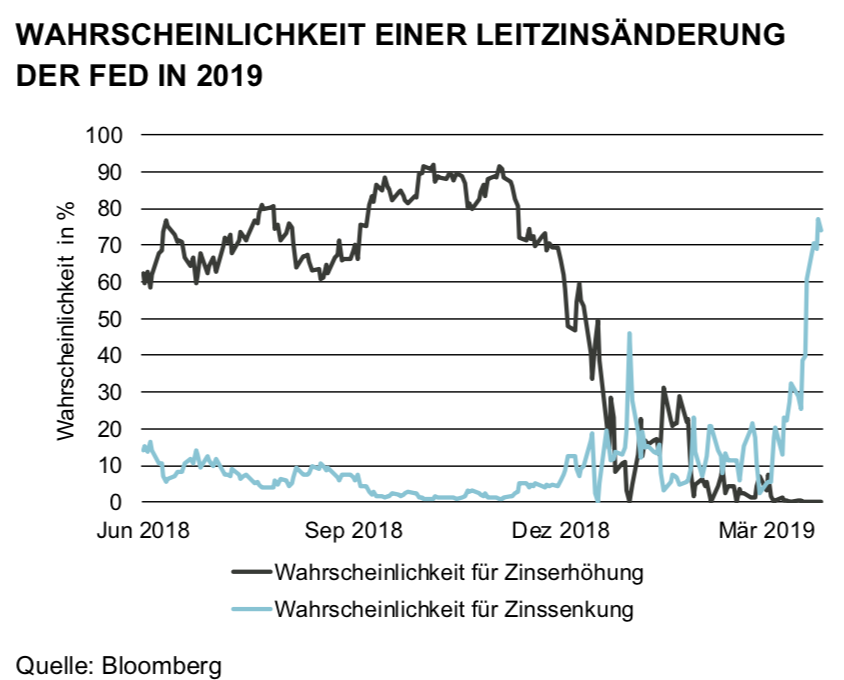

Deshalb wundert es ihn auch nicht, dass die Markterwartung sich gedreht hat und nun eine Senkung der Zinsen immer wahrscheinlicher wird:

Quelle: Bloomberg

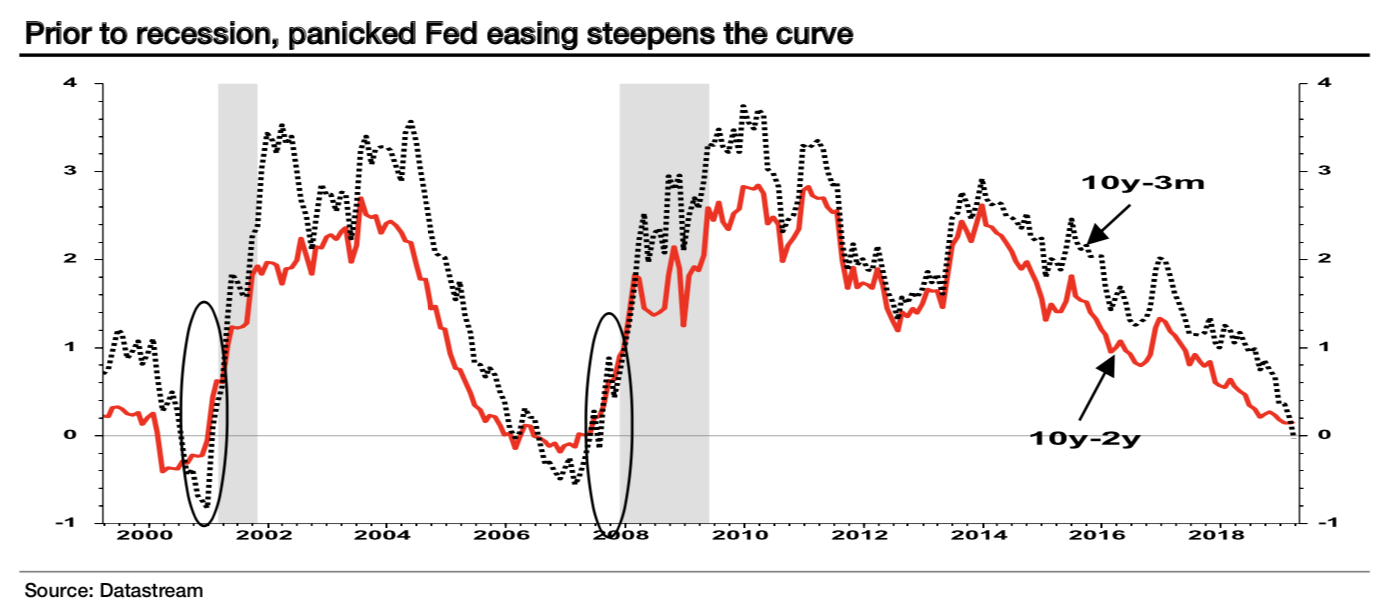

Diese käme aber – wie immer – zu spät: “If the market is right and the next move in rates is indeed down, this is exactly what normally occurs just ahead of a recession as the Fed realises it has over-tightened and crunches the interest rate gears into reverse, prompting curve steepening (see oval areas in chart below).” – bto: Es würde in das Bild passen.

Quelle: SocGen

Also passt, was wir sehen, ins Bild. Eine Rezession wäre somit auf dem Weg und damit auch die Fortsetzung der Eiszeit-These. Diese betrachtet Edwards aber noch aus einem anderen Blickwinkel. Er zeigt, dass die Inflationsraten immer weiter zurückgehen:

- “(…) we see a high likelihood that core US CPI inflation will soon decline very sharply, trigging fears of outright deflation. As this series is closely watched, a sharp drop will likely reenergise the current bond rally and expectations of lower Fed Funds. The current 2.1% core CPI inflation rate (red line in chart below) is massively inflated by the dominant ‘shelter’ component, which is running at 3.4% yoy (see dotted line below). (…) excluding shelter, ‘core core’ CPI inflation is only running at 1.1% and, unless I am mistaken may even be trending down (see blue line below).” – bto: Das passt zu dem Thema Eiszeit mit hohen Schulden und Zombies.

Quelle: SocGen

- “I leave the final word to strategy legend Russell Napier (…) ten years after the launch of QE, the prospect of deflation is priced as a clear and present danger! The good news is that we know what is coming next. The bad news is that we know what is coming next. The current war on deflation, a war lost if the shift in bond yields is to be believed, is bringing forth from the authorities not a new tactic but a whole new strategy – financial repression. So, is the financial repression, now renamed modern monetary theory/makeup strategy (ie allowing inflation above the 2% target to compensate being below for so long)/nominal GDP targeting, imminent as bond yields in New Zealand and Australia reach all-time lows and the ten-year bond yields of both Japan and Germany return to zero?” – bto: Napier hat vor einiger Zeit einen guten Kommentar in der FT geschrieben, den ich hier besprochen habe: → FT: Die globale Geldordnung ist am Ende

Ich bleibe ein überzeugter Anhänger der Eiszeit-These.

→ zerohedge.com: “Albert Edwards: ‘Prepare For Huge Market Moves’”, 28. März 2019