“Vor dem großen Knall”

Natürlich häufen sich zum zehnten Jahrestag der Lehman-Pleite die Artikel zum Thema. Neben den Jubelmeldung zu angeblich bewältigten Krisen gibt es aber auch pflichtgemäß die kritischen Stories. Beispielhaft eine aus der WELT, die für Leser von bto wenig Neues enthält:

- “Vor ziemlich genau zehn Jahren krachte es. (…) Auslöser des Debakels war damals die geplatzte Immobilienblase in den USA: Millionen Hausbesitzer konnten ihre Darlehen nicht mehr bedienen und gaben ihre Häuser einfach an den Kreditgeber zurück – mit desaströsen Folgen für die Finanzindustrie.” – bto: Das ist natürlich viel zu einfach. Das Problem war ja nicht nur die Kreditvergabe an schwache Schuldner, es war die mehrfache gehebelte Spekulation mit darauf basierenden Wertpapieren und Derivaten. Dann galt, was immer gilt: Der Leverage ist schön auf dem Weg nach oben und ein Desaster auf dem Weg nach unten.

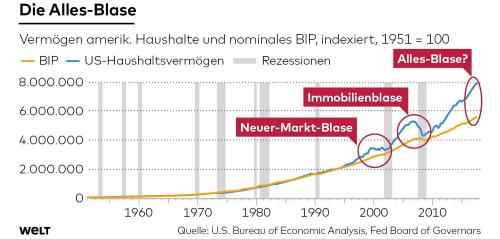

- “(…) heute (macht) eine Grafik die Runde, die als untrügliches Zeichen für einen erneuten Crash gilt – einen noch viel größeren als damals. Die Grafik zeigt einerseits die Entwicklung der Wirtschaftsleistung der USA, indexiert bei einem Wert von 100 im Jahr 1951. Über die Jahrzehnte ging es mit dem Bruttoinlandsprodukt (BIP) rasant nach oben, und parallel dazu stieg auch das Haushaltsvermögen der Amerikaner, in der Grafik als zweite, blaue Linie verzeichnet. Wächst die Wirtschaft, wächst auch das Vermögen der Menschen, zumindest insgesamt. Über die Verteilung innerhalb der Gesellschaft sagt die Kurve nichts aus, dies ist hier auch unerheblich.” – bto: Ich hatte diese Graphik schon vor einiger Zeit, damals via Zero Hedge. Die Aussage ist nicht ohne. Die Differenz zwischen gelber und blauer Linie ist übrigens das “Piketty-Problem”.

Quelle: DIE WELT

- “Denn viel wichtiger ist, dass sich die beiden Kurven in den 90er-Jahren plötzlich entkoppeln. Zwar geht es mit der Wirtschaftsleistung weiter kontinuierlich aufwärts, doch das Vermögen wächst nun deutlich schneller. ‚In dieser Zeit entfalteten zwei Dinge ihre Wirkung‘, sagt Mayer. ‚Erstens war die Finanzindustrie im Verlauf der 1980er-Jahre dereguliert worden und konnte nun freier schalten und walten.‘ Dadurch bliesen sich die Bilanzen der Banken auf. Sie spekulierten mehr und trieben so die Börsenkurse in die Höhe. Zweitens wurde die Inflation aufgrund von technischem Fortschritt und Globalisierung niedrig gehalten. ‚Dadurch konnten die Zentralbanken eine sehr lockere Geldpolitik fahren, die wiederkehrende Vermögenspreisblasen erzeugte.‘ Die erste ging als Dot-Com- oder Internetblase in die Geschichte ein. Die Ausbreitung des Internets erzeugte Fantasien von einer Revolutionierung der Wirtschaft, die von neuen Firmen dominiert werde.” – bto: Und immer, wenn es rumpelte, wurde mit noch mehr billigem Geld Gas gegeben. Asymmetrisch, wie es die BIZ nennt.

- 2001 wollten “Politik und Zentralbanken (…) diesen Vermögensverlust jedoch nicht hinnehmen. Sie sorgten mit niedrigen Zinsen dafür, dass sich die Wirtschaft erholte und das Vermögen wieder stieg. Die nächste Blase entstand, diesmal am Immobilienmarkt – und im September 2008 platzte sie. Erneut reagierten die Notenbanken nach bewährtem Muster, senkten die Zinsen noch viel weiter und fluteten die Finanzmärkte mit Geld.” – bto: und schafften damit die nächste gefährliche Blase. Die “Alles-Blase”.

- “Anders ist jedoch, dass diesmal selbst notorische Untergangspropheten keinen Sektor der Wirtschaft nennen können, wo es ganz klar eine Blase gibt. Aktien sind nicht besonders hoch bewertet, die Immobilienpreise sind in den vergangenen Jahren zwar gestiegen, allerdings eher moderat. Die Kreditvolumina sind ebenfalls nicht übertrieben hoch. (…) [Deshalb nennen Optimisten] natürliche Gründe, warum das Haushaltsvermögen schneller wächst als die Wirtschaft. ‚Die Menschen sparen mehr für die Rente im Vergleich zur Historie, was man an den viel größeren privaten Pensionsrückstellungen ablesen kann‘, sagt er. ‚Gleichzeitig werden die Menschen immer älter, sie benötigen also mehr Ersparnisse für eine längere Periode.‘” – bto: Dann wäre ja alles gut. Nur warum sind dann die Schulden weiter so stark gestiegen?

- Probleme drohen aus zwei Richtungen: “Zum einen sind das höhere Zinsen. Die US-Notenbank hat vor knapp drei Jahren eine Trendwende vollzogen und seither siebenmal den Leitzins erhöht. Jetzt zeigten sich die Folgen (in den Schwellenländern). (…) Zum anderen sieht Mayer einen Konjunkturabschwung, ausgelöst durch einen Handelskrieg, als mögliche Ursache für den nächsten Crash an den Finanzmärkten. ‚In beiden Fällen käme es zu Zusammenbrüchen überschuldeter Staaten, Unternehmen, Haushalte und Banken‘, prophezeit er. Die Folgen des Platzens dieser Blase wären wohl noch dramatischer als 2008.” – bto: So ist es, allerdings würden dann die geldpolitischen Helikopter kreisen.