Steigt der Euro auf 2:1 zum Dollar?

Grund genug, mal auf der Webpage zu stöbern. Dabei bin ich auf das unten angehängte Paper gestoßen, in dem argumentiert wird, dass der Dollar vor einer nachhaltigen Schwäche stünde (kann ich mir denken), in deren Zug der Euro bis auf zu zwei US-Dollar steigt. Letzteres übersteigt meine Fantasie, weil ich mir schwer vorstellen kann, wie die Eurozone so einen Wechselkurs übersteht. Andererseits wissen wir ja, dass den Akteuren keine Wohlstandsvernichtung scheuen, um das politische Projekt „Euro“ am Leben zu erhalten.

Schauen wir uns die Argumentation an:

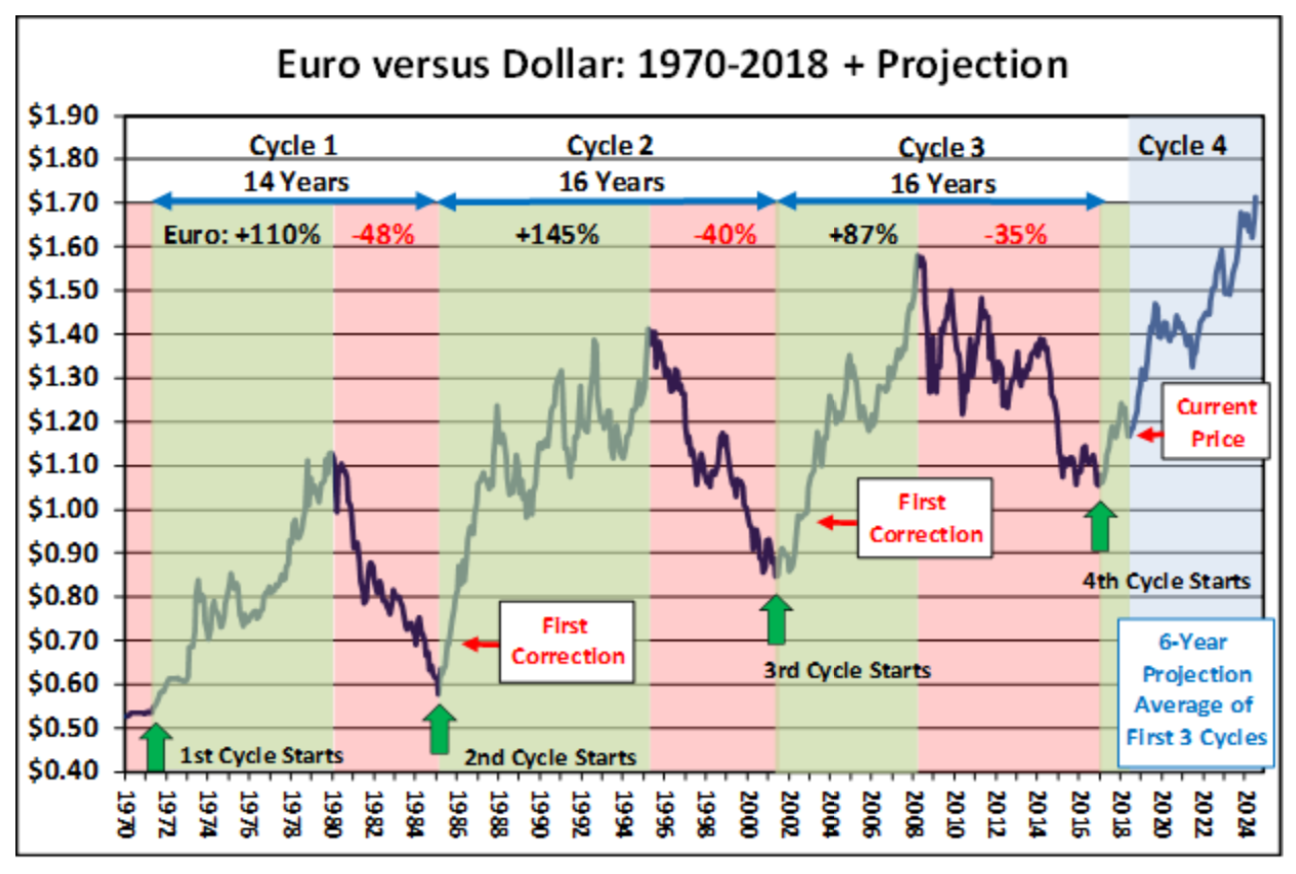

Es basiert auf einer „Zyklustheorie“ der Wechselkurse, so würde ich es beschreiben. Demnach gibt es rund 15-jährige Grundtrends steigender oder fallender Dollarkurse. Natürlich schwankt der Dollar dabei, aber es gibt eben einen stabilen Trend. Hier kommt die Analyse zu dem Schluss, dass wir Anfang letzten Jahres mit einem neuen, diesmal abwärts gewandten Trend begonnen haben.

Abbildung: Drei 15-Jahres Zyklen im Dollar seit 1971-2016.

Quelle: A.G. Bisset Associates

- Dazu schreiben sie: A new 15-year cycle began in the dollar in January 2017. (…)the cycle can be projected to be as large as the prior three 15-year cycles. In those cycles, the dollar fell for an average of 8 years and its declines averaged 53% against the euro. That’s equal to the euro rising 114% against the dollar (Chart 1). The DM, which preceded the euro, rose 110% against the dollar in the first cycle; 145% in the second cycle, and the euro then rose 87% against the dollar in the third cycle.” – bto: Für Spekulanten ist das nicht so relevant, für Investoren schon, ist doch der Währungsmix gerade in Zeiten von Null- und Negativzins entscheidend für den Anlageerfolg.

- „It should not be a surprise that cycles exist and repeat in the dollar. (…) These cycles are driven by economic fundamentals and investor behavior that cause the cycles to repeat. Those that drive the dollar include purchasing power parity, mean reversion, and global commodity production.” – bto: Ja, das leuchtet mir ein und ich halte solche Analysen durchaus für höchstrelevant. Vor allem weil auch immer mehr Menschen daran glauben.

- “A new cycle has just begun as shown in Chart 2, in which the start of each cycle is indexed at 100. The cycle that began in 2017 can be projected to peak in the area shaded blue. Rising from $1.05 at the start of 2017, it means the euro could peak near $2.00 in 2024.” – bto: Hier bleibt mir als altem Euroskeptiker natürlich die Spucke weg. Denn ich kann mir, wie schon gesagt, kein Szenario vorstellen, indem der Euro mit einem so festen Wechselkurs überlebt.

- “Currencies repeatedly become over and undervalued when measured by purchasing power parity against the dollar. As they become expensive or cheap, investors, companies and governments change their behavior to profit from and to counter the effects of high and low valuations, just as they change how they behave when interest rates rise and fall cyclically. Purchasing power parity is like a P/E for equities. When it is high, it is time to sell. When it is low, it is time to buy.” – bto: Auch da kann ich nur zustimmen, allerdings muss man dazu einen langen Atem haben. Und mit Blick auf den Schweizer Franken lehrt die Geschichte, dass es auch anders funktionieren kann, nämlich indem sich die Kaufkraftparität dem Kurs nähert, der Franken also nicht groß verliert. So zumindest mein Eindruck.

- “The euro was cheap and undervalued against the dollar on a purchasing power parity basis when new 15- year cycles started in 1985, 2001 and 2017. It was overvalued when the cycles peaked in the 1990s and in 2008. (…) Today’s undervaluation of the euro, sterling and the yen against the dollar indicates that the 15-year cycle that started in 2017 will continue to unfold. These currencies must now rise significantly to eliminate their large under- valuation and to become expensive and over- valued. This process will take several years.” – bto: Beim Pfund glaube ich das sofort. Allein auch, weil es eine nahe liegende Fluchtwährung aus dem Euro sein wird.

- “Mean reversion is a strong and persistent force in the financial markets. It exists and persists because investors seek cheap assets to buy and expensive assets to sell. It is true for currencies as well. (…) Since purchasing power parity has stood the test of time and mean reversion is a recurring and powerful force, both will continue to drive the dollar’s 15-year cycle. Simply put, a cork pushed under water will rise to the surface and pop above it.” – bto: So ist es in allen Vermögensmärkten, insofern ist meine Schlussfolgerung, strategisch eine Position im Pfund aufzubauen.

- ” (…) the currency cycle is driven by the global economy and global forces that a single government has limited powers to change. (…) Terms-of-trade measures relative export prices over import prices and links the dollar to trends in oil and commodities since they are traded in dollars. As oil and commodity prices rise on increased demand, commodity exporting countries receive more dollars, as do sovereign wealth funds. They sell dollars for other currencies to import goods from around the world while wealth funds sell dollars to diversify their investments globally. As commodity prices and oil prices rise, foreign currencies rise with them.” – bto: Umgekehrt bedeutet das, das Vermuten eines stärkeren Dollars geht mit der Annahme steigender Rohstoffpreise einher (was ein eher inflationäres Szenario wäre, in dem dann wirklich der Euro zur Stärke neigen könnte, wenn es der EZB nicht gelingt, entsprechend Inflation zu erzeugen).

- “The start of the new cycle in 2017, the cycle’s long duration, and the coming acceleration of the trend, coupled with the high level of investment assets diversified globally, have made the investment climate for the coming two to three years particularly risky.” – bto: Das ist klar und dient dazu, Kunden zu gewinnen. Für uns Normalinvestoren bedeutet das, wir gehen von der Währungsseite zusätzliche Risiken ein, was unangenehm ist, sind wir doch angesichts der Misswirtschaft in der Eurozone (und gerade auch in Deutschland!) dazu verdammt, unser Geld woanders anzulegen.

→ A.G. Bisset Associates: “What Drives the 15-Year Cycle in the Dollar?”, August 2019