Die Abwärtsspirale aus Schulden, Produktivität und fehlendem Wachstum

Dieser Beitrag erschien erstmalig im Juni 2015 bei bto:

Getrieben von immer tieferen Zinsen, verschulden wir uns immer mehr ‒ oder weil wir immer höher verschuldet sind, desto tiefer müssen die Zinsen sein? Die Bank für Internationalen Zahlungsausgleich warnt in ihrem neuesten Bericht erneut vor den Folgen und mahnt zu einer raschen Wende in der Geldpolitik. Genau wie vor einem Jahr ‒ vermutlich mit genau demselben Effekt wie damals. Keinem. (Siehe dazu Die krachende Niederlage der Notenbanker). Kernaussage ist und bleibt: Billiges Geld ist die Hauptkrisenursache und angesichts von Zinsen bei null haben die Notenbanken keine Munition mehr, wenn es zu einer erneuten Krise kommt. Und Letzteres ist sicher.

So sieht das mit den Schulden bekanntlich aus. Von wegen sparen! Zahlen ohne Finanzsektor:

Die Schulden sind ‒ wie auf diesen Seiten mehr als intensiv besprochen ‒ aus verschiedenen Gründen problematisch. Doch wie sollte man diese loswerden? Sparen funktioniert wirklich nicht. Also müssen wir wachsen. Doch danach sieht es angesichts der rückläufigen Erwerbsbevölkerung und Produktivität pro Kopf nicht aus, wie ein Blick auf die Fakten zeigt. Basierend auf Daten von Andrew Smithers.

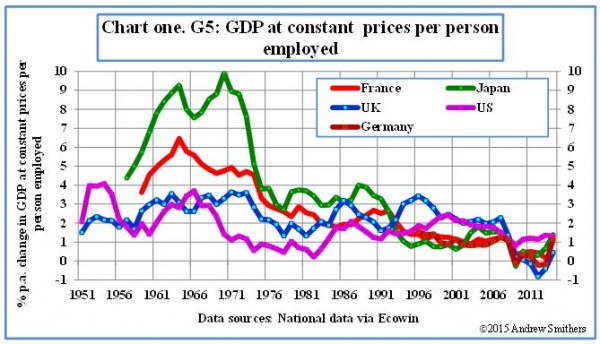

Zunächst die Feststellung, dass die Produktivität pro Kopf immer weniger wächst. Nach dem Rückgang durch die Krise scheint es sich wieder etwas zu bessern. Der Abwärtstrend seit den 1970er-Jahren ist jedoch eindeutig:

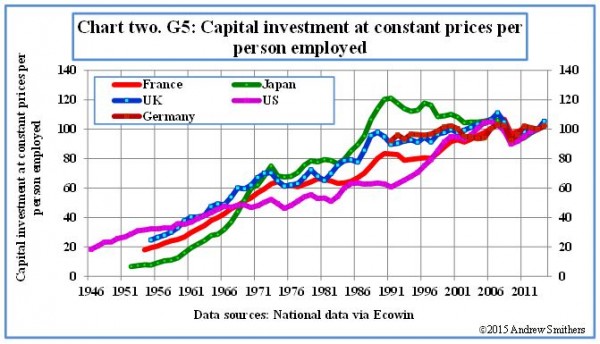

Dahinter steckt ein wichtiger Faktor. Wir investieren nicht genug. Die Investitionen pro Kopf sind seit Jahren stabil. Smithers vermutet, dass steigende Produktivität steigende Investitionen erfordert. Damit blieben die Produktivitätszuwächse in den kommenden Jahren ebenfalls schwach. Allerdings geht er nicht davon aus, dass die Produktivität sinken wird.

Ich habe die Gründe für die schwachen Investitionen öfters diskutiert. Ich denke, am besten erklärt sich diese Entwicklung mit der Theorie von Kondratieff. Die Industrien sind alt und es dauert, bis sich die neuen breit durchsetzen.

Die BIZ kommt nun in ihrem Jahresbericht mit einer weiteren These: Das billige Geld führt nicht nur zu zu vielen Schulden, sondern auch zu einer erheblichen Fehlallokation von Kapital. Diese Fehlallokation führt dazu, dass das Produktivitätswachstum zurückgeht. Die BIZ schätzt, dass die Fehlallokation im Kreditboom von 2004 bis 2007 die Arbeitsproduktivität in den USA 0,2 Prozentpunkte gesenkt hat, in Italien 0,4, in Spanien 0,7 und in Irland rund 1 Prozentpunkt. Eine Ursache ist, dass die Arbeitskräfte in unproduktive Sektoren wie die Finanzwirtschaft und den Bau gegangen sind. Auch heute wirkt dies noch nach.

Die Wirkung ist erheblich nach Berechnungen der BIZ. Zwar hätte es auch so einen Rückgang gegeben. Dieser wäre allerdings weitaus geringer ausgefallen.

Das fehlende Wachstum infolge von Bevölkerungsrückgang und mangelnden Produktivitätszuwächsen führt zu weiter steigenden Schuldenquoten. Das Verhältnis von Schulden und Wirtschaftsleistung wird nach Schätzung der BIZ in Japan 2050 über 300 Prozent liegen, aber auch in Deutschland 140 Prozent betragen (Grafik links). In England sieht man sehr schön die demografische Wirkung. Wer eine wachsende Bevölkerung hat, kann sich mehr Schulden “leisten”.

Die BIZ simuliert allerdings nur die Staatsschulden, wir wissen aber, dass auch die privaten Schulden der gleichen Dynamik unterliegen. (Was das Bild nicht besser macht!)

→ FT (Anmeldung erforderlich): “Productivity and the decline in capital efficiency”, 24. Juni 2015

→ FINANZ und WIRTSCHAFT: “Eindringliche Warnung aus Basel”, 28. Juni 2015