Jetzt offiziell: keine Krise mehr in unserer Generation

Alle Medien berichteten von der guten Nachricht. So die F.A.Z.: „Die amerikanische Notenbankchefin Janet Yellen rechnet für viele Jahre nicht mehr mit einer großen Finanzkrise. Es würde wahrscheinlich zu weit gehen zu sagen, es werde niemals mehr zu einer weiteren Finanzkrise kommen, sagte Yellen am Dienstag auf einer Veranstaltung in London. Sie hoffe aber, dass das ‚nicht zu unseren Lebzeiten‘ passieren werde. ‚Und ich glaube, dass das nicht der Fall sein wird‘, fügte sie hinzu. Inzwischen gebe es viel mehr Sicherheit.”

Da ist man doch unmittelbar an Irving Fisher erinnert – auch Professor in Yale, wo sie promoviert hat – der 1929 die berühmte Feststellung traf, „wonach Aktien ein stabiles und permanentes Plateau erreicht hätten“. Dann kam der Crash und die New Yorker Börse verlor in der Spitze rund 90 Prozent. Gut möglich, dass Yellen nicht nur dem eigenen Namen für immer einen unrühmlichen Platz in der Geschichte gesichert hat, sondern auch das letzte noch verbliebene Vertrauen in die Notenbanken ruiniert hat mit dieser – objektiv völlig unfundierten – Aussage.

Wir alle wissen, dass es doch die Notenbanken waren und sind, die uns immer tiefer in den Morast der Schulden gebuddelt haben. Die Bank für Internationalen Zahlungsausgleich hat erst letzte Woche wieder daran erinnert. Ambroise Evans-Pritchard fasst es noch mal ätzend kritisch zusammen:

- „The US Federal Reserve has progressed from complacency to delusion. Janet Yellen’s fond belief that there will never again be a financial crisis in ‚our lifetimes‘ takes the biscuit.” – bto: Nur so kann man es sagen. Sie leben in einer anderen Welt.

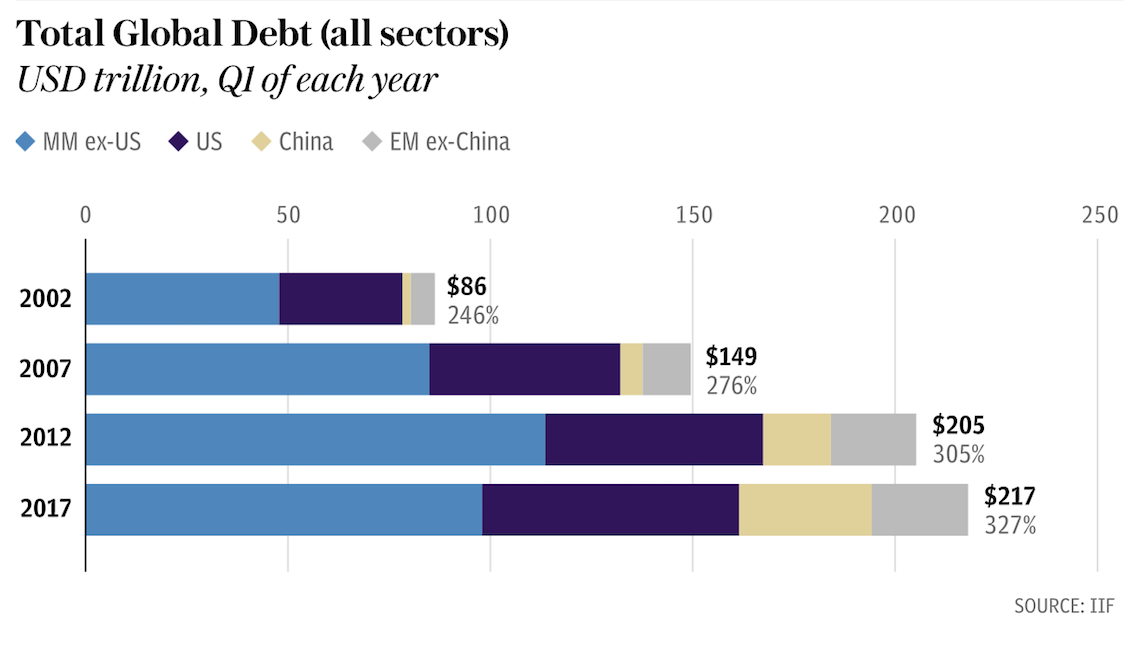

- „While the Fed chief offered up her wicked hostage to fortune in London, the Institute of International Finance in Washington released figures showing that global debt has reached $217 trillion. This is 327pc of world GDP. It is up from 276pc in 2007 and up from 246pc fifteen years ago.” – bto: Lasst uns tanzen!

- “Claudio Borio from the Bank for International Settlements (BIS) said nobody knows how long this can go on or what it will look like when the denouement arrives, but arrive it will. ‚Financial booms can’t go on indefinitely. They can fall under their own weight,‘ he told The Telegraph earlier.” – bto: Sie enden dann, wenn der Margin Call kommt. Wenn die Wertsteigerung nachlässt, ist es nur eine Frage der Zeit.

- “It is courting fate to extrapolate from this that the system as a whole is ‚much safer and much sounder‘. Those at the coal face fret over whether central counterparties (CCPs) clearing trillions in derivative contracts will withstand a full storm. Ill-judged regulations have frozen out market-makers and led to a frightening lack of liquidity. Margin debt on Wall Street is at record levels.” – bto: Über die mangelnde Liquidität in den Märkten habe ich bei bto früher schon mal diskutiert. Diese könnte (und dürfte) sich in einer nächsten Finanzmarktturbulenz als problematisch erweisen.

- “The Bank of England’s Andy Haldane warned in (…) in 2014 that danger has merely migrated from banks to mutual funds, insurance companies, and pension funds. Investors are crowded into trades with narrow exits. ‚Risk, like energy, tends to be conserved not dissipated, to change its composition but not its quantum,‘ he said.” – bto: Das muss man sich noch mal deutlich machen. Es ist ein erhebliches Problem, dass wir die Illusion haben, die Risiken wären weg, in Wirklichkeit sind sie unterdrückt, wachsen weiter an und explodieren an unerwarteter Stelle.

- Danach bringt AEP erneut den Punkt mit den Schulden. Wiederholung für uns aber dennoch wichtig: “The West is still reeling from the Lehman aftermath. Public debt ratios have jumped by 32 percentage points in France, 41pp in the US, 49pp in the UK, 55pp in Japan, and 60pp in Spain. China and large parts of the emerging market nexus have at the same time levered up with gusto. They are adding $1 trillion of net debt every four months.” – bto: Es sind vor allem die Privatschulden, die ebenfalls hoch sind und meist weiter steigen.

- “The global cycle is long in the tooth but it may not finish with an old-style flare-up of inflation. ‚The end may come to resemble more closely a financial boom gone wrong, just as the latest recession showed. Leading indicators of stress point to financial booms that in a number of countries look quantitatively similar to those that preceded the global financial crisis,‘ said Mr Borio.” – bto: von der BIZ, siehe Beiträge der letzten Woche.

- “Interest rates near zero and quantitative easing have kept the lid on record debt leverage so far. Central banks have bought $26 trillion of bonds and other assets. The Swiss National Bank – now an equity fund – has bought over $100bn of US and European stocks in its battle to hold down the franc. The SNB owns 26m shares of Microsoft, 31m shares of General Electric, and 16m shares of Coca Cola and Exxon. The Bank of Japan (…) now owns two thirds of the Japanese market for exchange traded funds.” – bto: was zeigt, wie unnormal diese “Erholung” ist. Die Frage ist, wie geht es weiter?

- “So what happens when the central banks tighten in earnest? (…) Ms Yellen may pretend that the Fed can calibrate this delicate extraction but this is a white lie, a necessary bluff. ‚They have no idea how to unwind it,‘ says Professor Danny Blanchflower.” – bto: natürlich nicht, weil es ohne diese Maßnahme eine echte große Depression gegeben hätte, nun ist sie nur verschoben/unterdrückt, denn: “The world economy has never been more sensitive to interest rate rises. It has become harder to exit.” – bto: absolut richtig. Wir sind in den Schulden gefangen.

- “(…) Janet Yellen (…) is (…) perpetuating the myth that the root cause (…) was wild behaviour by bankers and speculators. (…) the Fed badly misjudged the effects of globalisation. The influx of two billion people from China and Eastern Europe into the global economy in the early 1990s was an epochal supply-side shock, compounded by digital technology. It sent deflation pulses across borders, playing havoc with the inflation-targeting models used by central banks. The Fed and others failed to adapt. (…) They should have lent ‚against the wind‘, tightening money to choke off incipient asset bubbles.” – bto: was für die EZB ganz genauso gilt. Sie haben – und zwar mit aller Absicht, würde ich sagen – die Blasen aufgepumpt, um fehlende Einkommenszuwächse zu kompensieren. Das war kein Unfall, sondern Absicht!

- “Unbridled debt-creation pulled forward prosperity from the future. The corrosive effect of this ‘intertemporal misalignment’ is that real rates must fall ever lower at the trough of each cycle, until they are so deeply negative that they cannot fall any further. That is more or less where we are today. There is no road left.” – bto: Den Punkt mit der Notwendigkeit immer weiter fallender Zinsen habe ich schon mehrfach hier diskutiert.

- “So let us be clear. The Fed caused the dotcom bubble in the 1990s. It caused the pre-Lehman subprime bubble. (…) The next downturn may be so intractable that it calls into question the political survival of capitalism. The Faustian pact is closing in.” – bto: Und diese nächste Krise steht schon vor der Tür, wir wissen nur nicht, wann sie anklopft.

→ F.A.Z.: “Yellen: Keine weitere Finanzkrise ‚zu Lebzeiten‘“, 28. Juni 2017

→ The Telegraph: “Janet Yellen courts fate by trumpeting end to financial crises”, 28. Juni 2017