IWF warnt vor der globalen Immobilienblase

Billiges Geld hat Nebenwirkungen. Auch bei uns, wie ein Blick auf die Entwicklung der Immobilienpreise beweist. Nun warnt sogar der IWF vor den Folgen dieser weltweiten Blase. Die übrigens auch wiederum die Folge der Geldpolitik ist. Seit Jahren treiben uns die Notenbanken weiter in die Ecke. Ja, sie sind nicht alleine schuld an den tiefen Zinsen und der explodierenden Verschuldung, aber sie tragen Mitschuld.

Nun also die Warnung vor dem Immobilienmarkt, zusammengefasst von Ambroise Evans-Pritchard im Telegraph und bissig wie immer:

- “The International Monetary Fund warns that houses have increasingly become a commodity like any other, exploited by global investors in the relentless hunt for high-yielding assets.” – bto: Es ist das wichtigste Asset für die meisten Menschen und lebt wie kein Asset davon, dass es mit Kredit auf immer höhere Niveaus geleveragt werden kann.

- “Property markets have taken on an international character, driven by forces beyond the full control of any one country. A house price crash in any one region can spread by contagion through a nexus of spillover effects.” – bto: Ich finde es immer wieder faszinierend, wie international die Käufer hier in Berlin sind. Oftmals sehen sie nur relativ günstige Preise, vergessen dabei aber, dass es gute wirtschaftliche Gründe für die tieferen Preise gibt. Berlin ist und bleibt eine arme Stadt.

- “The IMF said governments should step up use of ‘macro-prudential’ curbs where possible to reduce the flood of foreign money and protect their own economies.” – bto: Das ist natürlich Nonsens. Man sollte lieber für eine Beschränkung des Kreditwachstums und höhere Zinsen sorgen.

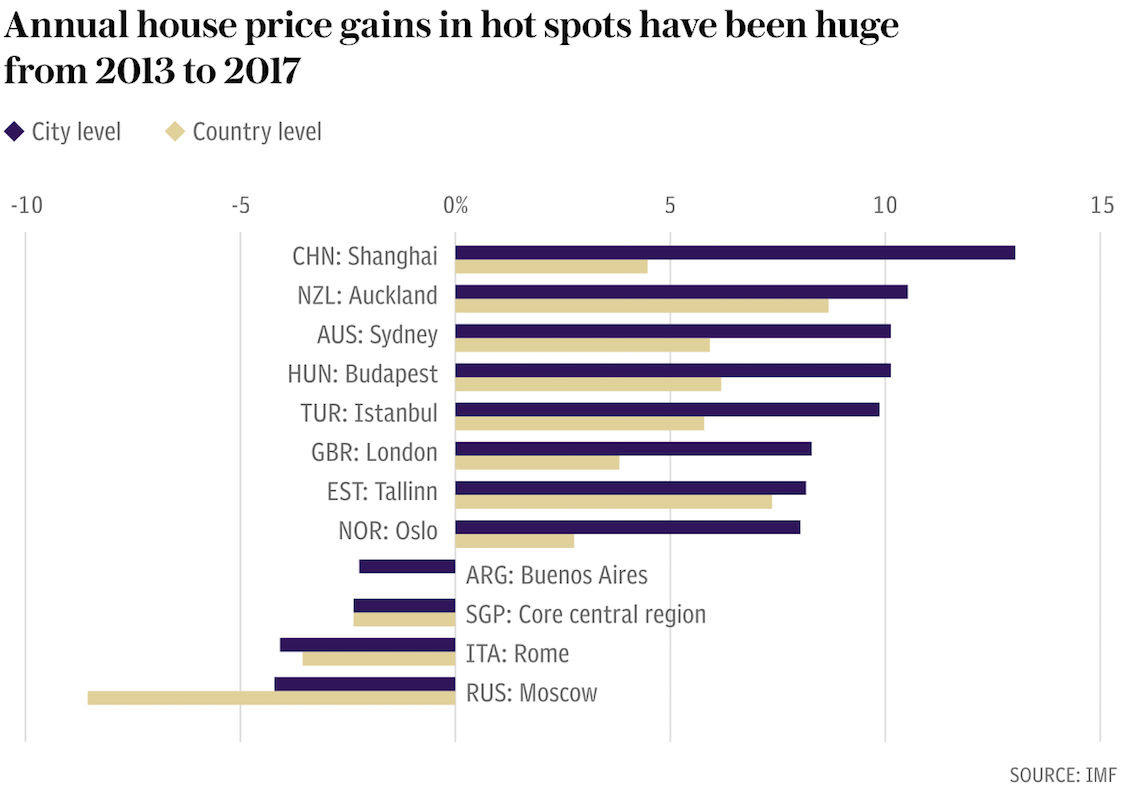

- “The IMF said cities such as Amsterdam, Melbourne, Sydney, Toronto, and Vancouver have been swept up by investor-driven booms that overwhelm the local authorities. The phenomenon is happening on such a scale that it poses a form of generalized systemic risk.” – bto: wie das halt so ist, wenn man Assetmärkte mit immer mehr Krediten hoch leveraged. Irgendwann kommt es zu Trendumkehr und empfindlichen Verlusten.

Quelle: The Telegraph

- “Links across housing markets may transmit or amplify financial and macroeconomic shocks. Policymakers’ ability to address imbalances in the housing market through national or local policies may be constrained, particularly if house prices across many countries decline at once. The worry is that monetary tightening and a global liquidity squeeze – clearly under way already as the world money supply growth slows sharply – could detonate a nasty chain of events. The warning is couched in the bland technical prose of the IMF but the message is clear.” – bto: Es ist doch nur die Beschreibung einer Schuldenblase mit weltweiten Auswirkungen.

- “A decline in external demand may exacerbate the challenges of stabilizing household balance sheets, financial markets, and economic activity. In this sense, a sharp reversal of the prevailing accommodative global financial conditions could challenge how policymakers address financial and macroeconomic instability should a simultaneous decline in house prices occur.” – bto: So ist es, wenn man sich immer mehr in eine Schulden- und Assetpreis-Falle getrieben hat.

- Beispiel London: “Purchases that are registered as cash buys are often nothing of the sortr. There is anecdotal evidence that many Chinese clients are borrowing in Hong Kong with 10 times leverage to play the London market. This leaves the UK vulnerable to two parallel threats: financial fall-out from a property crash in China, should the Chinese authorities lose control over their own enormous housing bubble; and a dollar squeeze on Asian borrowers as the US Federal Reserve tightens policy.” – bto: wobei wir gesehen haben, dass man auch ohne Zinserhöhung der Notenbank aufgrund von Vertrauensverlusten in die Krise rutschen kann.

- “The IMF implicitly blames zero interests rates and quantitative easing for much of the global property disease, turbo-charged by unrestricted flows of cross-border capital. Recent increases in house prices have been occurring in an environment of easy financial conditions in major advanced economies characterized by low policy rates, compressed spreads, and low volatility that has spread globally. Cynics might note that the IMF itself was a cheerleader of these very policies after the Lehman crisis, just as it has long been the high priest of globalisation.” – bto: So ist es. Die Politik setzt seit Jahrzehnten auf Instrumente, die eine weitere Verschärfung der Probleme bewirken.

→ telegraph.co.uk: “IMF warns of contagion risks from a global property slump”, 10. April 2018