„Is the whole theory of secular stagnation a hoax?“

Die Bank für Internationalen Zahlungsausgleich warnt regelmäßig vor den Folgen der aus ihrer (und auch aus meiner) Sicht völlig falschen Geldpolitik. Einige Highlights der letzten Zeit:

→ Die Folgen des billigen Geldes – die BIS warnt erneut

→ „Bad advice from Basel’s Jeremiah“

→ Central banks and the global debt overhang

Nun ist eine neue Studie erschienen, die die bereits heute Morgen diskutierte säkulare Stagnation nochmals infrage stellt. Ambrose Evans-Pritchard kommentiert:

- Die BIZ hält die These der säkularen Stagnation, ausgelöst durch Ersparnisüberhänge, für Quatsch und demzufolge auch die Medizin (tiefe Zinsen, QE etc.) für falsch. Dazu kommt sie nach einer Analyse von 22 Rezessionen und Krisen in Industrieländern seit den 1960er-Jahren.

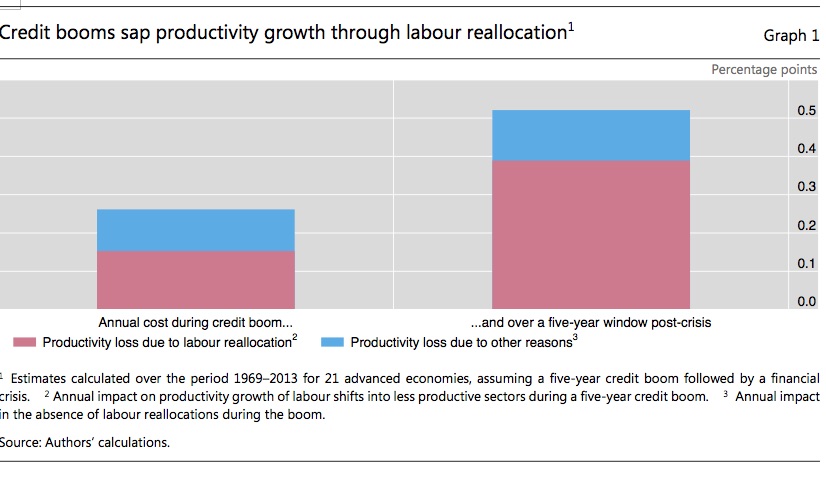

- Nicht geringe Nachfrage ist das Problem, sondern eine „kaputte“ Angebotsseite. Die Fehlallokationen in der Boomphase (Schüler und Studenten, die ihre Ausbildung abbrechen, um auf dem Bau zu arbeiten, ein Finanzsektor, der die Talente an sich zieht, Überinvestitionen in Immobilien und andere fragwürdige Projekte) reduzieren das Produktionspotenzial einer Volkswirtschaft, weil die Produktivitätsfortschritte abnehmen. – bto: was mir durchaus einleuchtet. Die Effekte sind laut BIZ erheblich:

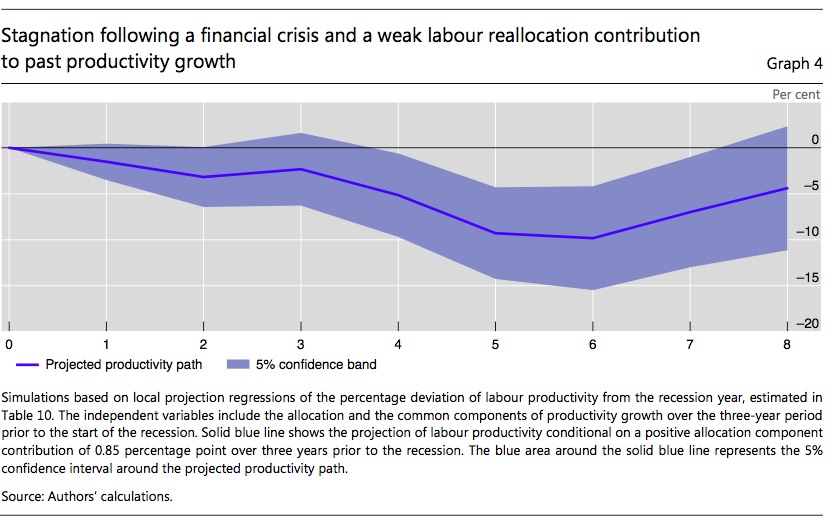

- Die Krise verstärkt dann die negative Wirkung der vorangegangenen Fehlinvestitionen, was dazu führt, dass es rund acht Jahre dauert, bis die Folgen überwunden sind. Was die BIZ dann so darstellt:

- Dabei machen es der angeschlagene Finanzsektor und die Krise schwerer, die produktiveren Sektoren der Volkswirtschaft zu stärken. Darin liegt einer der Ursachen, dass es länger dauert, im Schnitt eben die acht Jahre. – bto: Das wäre natürlich schön, denn dann wäre die Stagnation ja bald überwunden. Problem ist nur, wie auch AEP vermerkt, dass mit China eines der größten Länder seine eigene Blase produziert hat, die alles andere in den Schatten stellt.

- Claudio Borio, Autor und Chefökonom der BIZ, beziffert den Effekt der verlorenen Produktivität auf 0,7 Prozent des BIP pro Jahr mit einem Gesamteffekt in der Größenordnung von sechs Prozent. – bto: Das sind erhebliche Werte, allerdings muss man im Hinterkopf haben, dass keine der untersuchten Krisen auch nur annähernd diese Dimension hatte wie die Schuldenkrise. Der war ein jahrzehntelanger Boom vorangegangen.

- Damit ist aber auch die Politik der Notenbanken falsch. Es ist eben ein Angebots- und kein Nachfrageproblem. Die Geldpolitik hat damit die Probleme nur verstärkt, statt gelindert. Das billige Geld hat – wie hier bei bto immer und immer wieder wiederholt – Verschuldung und Blasen weiter angeheizt. Wir haben uns immer mehr Geld geliehen, um uns gegenseitig vorhandene Assets abzukaufen und nicht, um produktive Investitionen zu tätigen.

- Die BIZ kritisiert die asymmetrische Politik der Notenbanken, die bei jeder Krise die Zinsen gesenkt, diese jedoch nie wieder völlig normalisiert haben. Dabei führen tiefe Zinsen heute zu noch tieferen Zinsen morgen (hatten wir hier schon). Die Ausrede, man könne keine Blasen erkennen, weist die BIZ ebenfalls zurück. Ebenso könne man auch keinen Output-Gap und andere als Indikatoren verwendete Kenngrößen sauber berechnen.

- AEP sieht es anders: Er denkt, es liegt an der prozyklischen Sparpolitik, die die Krise verstärkt habe. Zudem hätte es, objektiv gesehen, den Ersparnisüberhang gegeben und damit die Notenbankpolitik dominiert. – bto: Das kann sein. Ich selber bin da aber näher an der BIZ. Man hätte Deflation zulassen müssen, als China auf den Weltmarkt kam und wir hätten reformieren und in Bildung investieren müssen, statt mangelnde Reallohnsteigerungen durch billige Kredite zu kaschieren.

- Zustimmen tut AEP der BIZ dahingehend, dass die Politik seit 2008 in den Schwellenländern ebenfalls zu einem Verschuldungsboom geführt hat und diese damit „ebenfalls in das Ponzi-Schema“ gezogen hätte. Nur Nordkorea und Kuba wären noch nicht dabei :-) – bto: Da bin ich voll dabei. Wir haben es mit einem unglaublichen Ponzi-Schema zu tun, welches sich dem Ende nähert.

- Die BIZ ist für eine Rosskur mit normalen Zinsen und damit Pleiten und Verfall von Assetpreisen. – bto: Da bin ich bei AEP, dass das nicht mehr geht. Wir sind Gefangene der Schuldenspirale.

- Dann wird AEP philosophisch: „Money and debt contracts are social conventions. They can be torn up, or reinvented.“ – bto: Was er damit wohl meint? Doch Vollgeld oder ähnliche Geldrevolutionen? Man könnte es auch so übersetzen: Kreativ werden wir Schulden und Vermögen aus der Welt schaffen.

- Vorerst belässt er es mit seiner Vorhersage, dass wir bei der nächsten Rezession, die er für 2017 erwartet, die Helikopter starten sehen mit direkter Staatsfinanzierung und zugleich mehr Kapitalverkehrskontrollen in einer weniger globalen Welt.

AEP: „As the Habsburgs used to say, the situation is desperate but not serious.“ – bto: naja. Zum Lachen ist einem eigentlich nicht zumute.

→ The Telegraph: „Is the whole theory of secular stagnation a hoax?“, 6. Januar 2016

Und hier die Studie:

→ BIS: Labour reallocation and productivity dynamics: financial causes, real consequences, Januar 2016