Eurozone: Fakten statt Ökonomen-Träume

Heute Morgen habe ich die Thesen der deutschen und französischen Ökonomen zur Sanierung des Euro betrachtet. Hier zur Erinnerung der Status der Eurozone:

Weniger gemeinsam wie alle Länder der Welt mit “M”

Schon im Jahr 2012 hat Michael Cembalest, Chefinvestmentstratege von JP Morgan ausgerechnet, dass die Eurozone, die denkbar schlechteste Währungsunion darstellt, die man sich vorstellen kann. Selbst eine Union von jenen Staaten, die mit einem M beginnen, wäre effizienter.

Quelle: JP Morgan

Divergenz der Wettbewerbsfähigkeit hält an

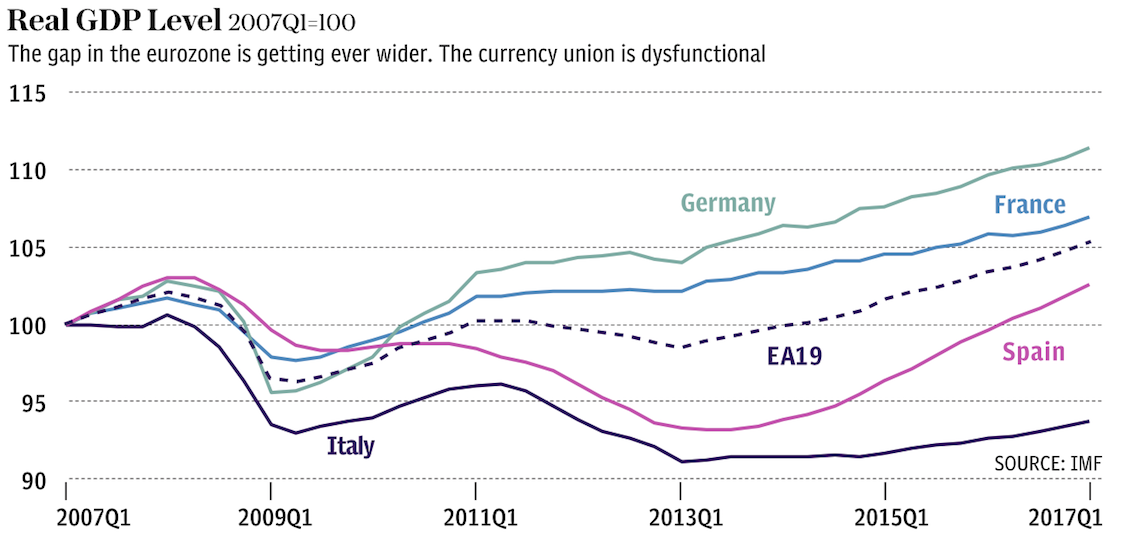

- “(By the) 2030s the EU will either have torn itself to pieces by then, or will have evolved so obviously into an authoritarian Caesaropapist construction that it will no longer command emotional loyalty from Western liberals. (…) The eurozone is currently enjoying a cyclical recovery driven by negative interest rates, QE a l’outrance, the end of fiscal austerity, and a catch-up effect from the Long Slump – deeper for Southern Europe, Ireland, and Finland, lest we forget, than during the Great Depression. Germany has permitted the European Central Bank to operate as a lender-of-last resort since the summer or 2012, when contagion to Italy and Spain almost blew up monetary union. This matters enormously but the euro nevertheless remains an orphan currency with no fiscal union or genuine banking union to back it up. The North-South chasm in competitiveness has not been closed.” – bto: Das schreibt der Telegraph völlig zu Recht und erinnert an die Fakten:

Quelle: Telegraph

- “The next global economic downturn – probably in 2019 – will be traumatic for everybody, given that we have already used up our monetary and fiscal powder, and exhausted popular consent for globalisation. My guess is that those countries with strong bonds of patriotic cohesion and tested institutions will best survive this ordeal by fire. Almost by definition, these are nation states, all for one and one for all.” – bto: Das denke ich auch!

- “The eurozone fails spectacularly on this score and it is skating on very thin fiscal ice without a system for pooling sovereign liabilities. Public debt ratios are much higher as a share of GDP than in 2008 before the Lehman crisis; plus 31 percentage points in Italy (133pc), plus 60 in Spain (99pc), plus 54 in Portugal (126pc); and plus 29 in France (97pc).” – bto: Deshalb ruft Macron auch immer wieder an!

- “Countries are running out of time in this finite global expansion to rebuild their economic and social buffers. It is hard to believe that Latin Europe will tolerate a second round of hairshirt austerity (…) By September the ECB’s balance sheet will have ballooned to 44pc of GDP without having lifted the eurozone out of a “low-flation” trap. The bloc risks crashing back into deflation in the next recession.” – bto: Und dann ist das Spiel vorbei.

Konvergenz? Nicht in der Eurozone!

Wie schlecht es in Wirklichkeit aussieht, verdeutlicht die FINANZ und WIRTSCHAFT in einem exzellenten Beitrag:

- “(…), dass diese Wachstumsraten von manchen als Beleg dafür genommen werden, dass alles wieder in Ordnung sei (…), senkt den Druck, die Währungsunion auf eine dauerhafte Basis zu stellen. Die nächste Krise wird die Schwächen dann wieder schonungslos offenlegen.” – bto: Das ist garantiert.

- “Dass nicht alles in Ordnung ist, sieht man schon allein daran, dass die Geldpolitik nach wie vor extrem expansiv ist. Auch der Euro war bis vor kurzem eher unterbewertet. Wenn Italien unter solchen Bedingungen ein Wachstum von 1,5 Prozent erzielt, ist das wenig. (…) nicht einmal dem schnell wachsenden Spanien, die öffentlichen Schulden in der Aufschwungphase abzubauen.” – bto: Wie sollte es auch? Es würde das Wachstum sofort erdrücken.

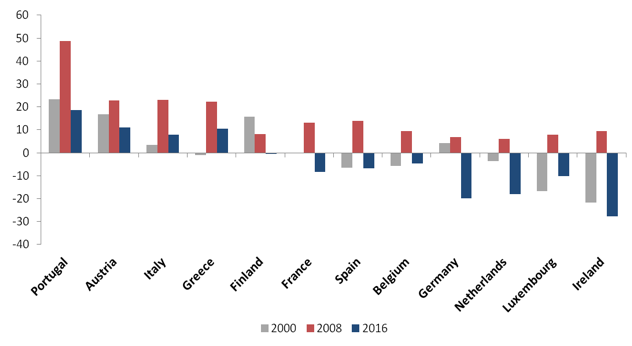

- “(…), dass die Ungleichgewichte innerhalb der Währungsunion längst nicht verschwunden sind, ist die Entwicklung der Wechselkurse. Ein neues Datenset zeigt das Ausmass der Über- und Unterbewertung (Quelle). (…) Griechenland, Italien und Portugal (haben)nach wie vor ein zu hohes relatives Preisniveau gegenüber ihren Handelspartnern innerhalb und ausserhalb des Euro haben. Sie konnten zwar alle ihre preisliche Wettbewerbsfähigkeit zwischen 2008 und 2016 verbessern – der blaue Balken ist deutlich kleiner als der rote. (…) Von den südeuropäischen Ländern hat nur Spanien eine reale Abwertung erreicht.” – bto: Das ist eigentlich alles bekannt, nur wird es in manchen Medien geleugnet.

Quelle: FINANZ und WIRTSCHAFT

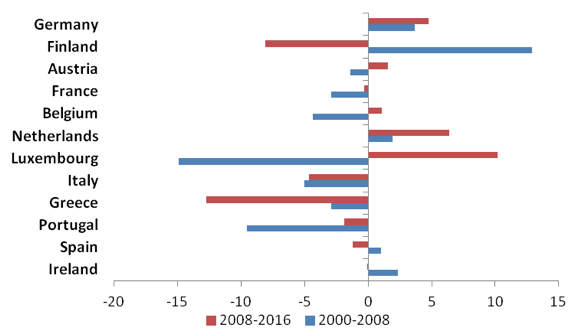

- “Leider haben aber auch die Überschussländer des Euroraums eine Senkung des realen Wechselkurses erfahren. Insbesondere Deutschland und die Niederlande haben kräftig abgewertet.” – bto: Das ist ein DESASTER, weil es deutlich macht, dass es NULL Fortschritt gegeben hat.

- “Die folgende Grafik zeigt die Veränderung der Gleichgewichtskurse seit dem Jahr 2000. In Deutschland und in den Niederlanden hat sich der grösste Zuwachs ergeben.”

Quelle: FINANZ und WIRTSCHAFT

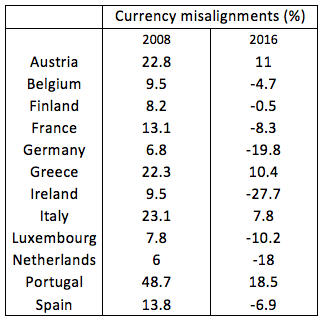

Was dann zu dieser Entwicklung von Über-und Unterbewertung führt:

Note: Positive values correspond to over-valuation; negative values correspond to under-valuation.

Source: EQCHANGE database (CEPII)

– bto: Das muss man sich mal ansehen. Die unterbewerteten Länder sind HEUTE: Irland, Deutschland, Luxemburg, Frankreich, Spanien und Belgien. Die brauchen es nicht oder nur bedingt.

Fazit FuW: “(…) der Euro ist nach wie vor in Schieflage. Und wenn keine Ausgleichsmechanismen implementiert werden, wird ein Teil des Kontinents immer mehr abgehängt, Südeuropa wird zum neuen Mezzogiorno.” – bto: Ist es doch schon längst. Ein Fass ohne Boden!

Und dieses Fass sollen wir Deutschen jetzt befüllen und unsere Ökonomen schlagen ernsthaft Maßnahmen in diese Richtung vor. Ach ja! Sie leben ja alle von öffentlichen Mitteln und über die entscheiden unsere Politiker.

→ Eurozone: die schlechtest denkbare Währungsunion

→ The Telegraph: „Europe’s civil wars will blow away the Treasury Brexit forecast“, 31. Januar 2018

→ FINANZ und WIRTSCHAFT: „Noch ist Südeuropa nicht gerettet“, 6. September 2017