Erwartete Renditen: negativ – egal, wie man es betrachtet

Regelmäßig weise ich auf die Folgen der Geldpolitik hin: überhöhte Assetpreise, übermäßige Risikoneigung und damit verbunden garantierte Verluste in der Zukunft. Immer wieder lesenswert meine kleine Serie „Was tun mit dem Geld“ mit dem Hinweis „Im Einkauf liegt der Gewinn“, die ich immer wieder vertieft habe.

Dabei ist schon lange klar, dass das heutige Bewertungsniveau von Aktien, namentlich in den USA, keine großen Erträge mehr verspricht. Im Gegenteil, es spricht viel für enttäuschende Renditen. So auch das Ergebnis dieser Analyse.

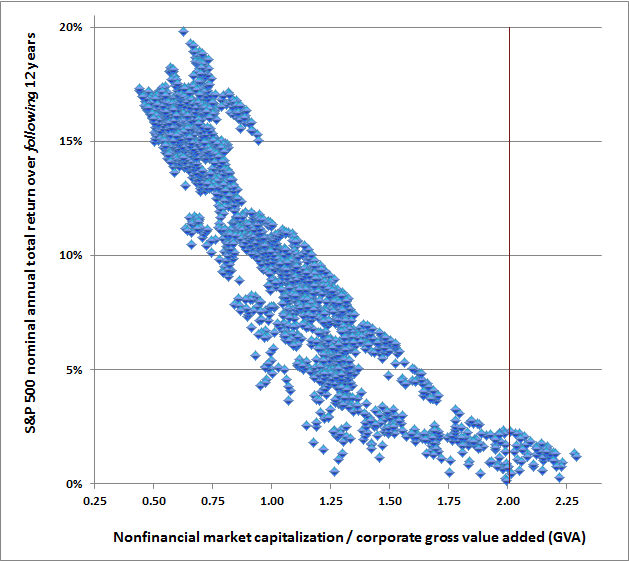

Zunächst die Feststellung, dass die Bewertungsniveaus eine Vorhersagekraft haben, wenn man einen längeren Zeitraum von zehn bis zwölf Jahren betrachtet. Konkret ergeben sich folgende Korrelationen:

- Shiller P/E: – 84.7 Prozent Korrelation mit den tatsächlichen nachfolgenden zwölf Jahresrenditen des S&P 500

- Tobin’s Q: – 84.6 Prozent Korrelation

- Marktkapitalisierung der Nicht-Finanzunternehmen/BIP: – 87.6 Prozent

- Margin-geglättetes CAPE: – 90.7 Prozent

- Marktkapitalisierung der Nicht-Finanzunternehmen/Bruttowertschöpfung (Gross Value Added, GVA) : – 91.9 Prozent

Die Abbildung zeigt als Beispiel die Marktkapitalisierung der Nicht-Finanzunternehmen/Bruttowertschöpfung seit 1947. Sie zeigt, und das würden die anderen Kenngrößen auch tun, dass die derzeitige Bewertung über dem Niveau von 1929 und 1937 liegt. (bto: Ist es nicht interessant, dass 1937, nur acht Jahre nach dem Crash die Bewertung wieder so hoch lag? 2008 plus acht = 2016?) Nur im Jahr 2000 war es noch schlimmer.

Dabei betont Hussman, dass es durchaus sein kann, dass der Markt noch einige Zeit höher notiert. Dies ändert aber nichts daran, dass, wenn die Investoren ihre Risikoneigung verringern, die Notenbanken das nicht ändern können. So in der Zeit von 2000 bis 2002 und 2007 bis 2009. Klar ist jedoch, dass eine hohe Bewertung zwangsläufig eine nachfolgend geringe Rendite bedingt:

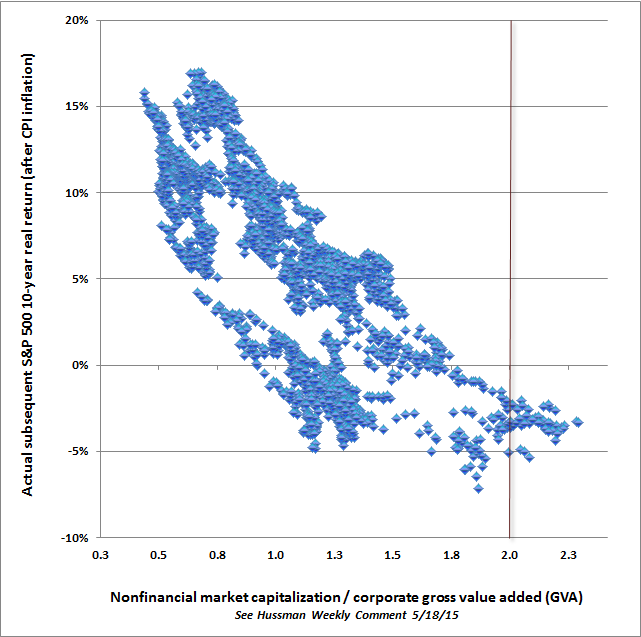

Hussman geht dann noch detaillierter auf die Frage der nominalen versus realen Renditen ein und zeigt, dass tiefe Zinsen ebenfalls ein schlechtes Zeichen für künftige Renditen sind. So mögen zwar die Bewertungen am Ende der Betrachtungsperiode immer noch hoch sein, weil tiefe Zinsen hohe Multiples erlauben, aber die Fundamentaldaten dürften auch mau sein.

Zum Abschluss noch die klare Aussage. Von heutigen Bewertungsniveaus aus – roter Strich – sind auch die kommenden realen Renditen negativ:

Fazit: Alle Erträge wurden schon realisiert. Jetzt geht es um Vermögenserhalt. Wird spannend.

→ Hussman: „Rarefied Air: Valuations and Subsequent Market Returns“, 30. November 2015