BIZ warnt vor “Explosion” an den Finanzmärkten. Lasst uns tanzen!

Die Kernaussage der Bank für Internationalen Zahlungsausgleich (BIZ bzw. englisch BIS): “The global economy is caught in a permanent trap of boom-bust financial cycles. This deformed structure is becoming ever more corrosive and dangerous as debt ratios rise to vertiginous levels, the world’s top monetary watchdog has warned.” – bto: Das ist erstens nicht neu von der BIZ und zweitens unverändert dramatisch.

Hier nochmals als Empfehlung die besten Beiträge auf bto zu den Aussagen der BIZ:

→ Die BIZ warnt vor dem Ende des Finanzzyklus

→ Die BIZ warnt vor der Eiszeit

→ „BIZ: Schwache Banken schaden der Wirtschaft“

Hier die Zusammenfassung der neuesten Warnung der BIZ durch Ambroise Evans-Pritchard im Telegraph. Deutsche Zeitungen wie die F.A.Z. berichten heute auch, allerdings nicht so klar:

- “(…) the rot in the global monetary system has not been cut out since the Lehman crisis in 2008. The current ageing and unstable cycle could finish in much the same explosive way, contrary to the widespread belief that it was a once-in-a-century event caused by speculators.” – bto: Das kann man wohl sagen, weil wir eben mit noch höherer Geschwindigkeit den gleichen Fehler machen!

- “A decade of ultra-loose money has kept the lid on debt service costs and masked risk. ‚Policy normalisation presents unprecedented challenges,‘ it said in its annual report. It could ‚trigger or amplify a financial bust in the more vulnerable countries.‘ – bto: Und was kommt dann? Richtig: noch mehr Geld, noch negativere Zinsen bis hin zur Zerrüttung unseres Geld-, Finanz- und Wirtschaftssystems.

- Dann komme ich zur Ursache, an die ich hier immer und immer wieder erinnere: “Aggregate debt ratios are almost 40 percentage points of GDP higher than a decade ago. The rises have been eye-watering: China up 191, Canada up 70, France up 67, Japan up 52, and Korea up 49. The Anglo-Saxons have been slightly more restrained – the UK is up 36, and the US up 29 – but they were already steeped in debt.” – bto: Es ist klar, dass diese Schulden nie und nimmer bedient werden (können).

- “The risk of tightening does not mean that the Fed should hold back. Central banks are now damned if they do, and damned if they don’t.” – bto: gefangen in der selber ausgelösten Abwärtsspirale!

- “The ‘great unwinding’ of central bank largesse comes as early warning indicators for financial crises are already flashing red in China and Canada, and are approaching storm levels across large swathes of emerging Asia.” – bto: China immer wieder diskutiert, Kanada wegen der platzenden Hausblase.

- “The deflationary forces of technology and a globalised labour force mean that trouble can creep up on them before inflation emits the usual warning signals.” – bto: Die Assetpreisinflation ist das Warnsignal!

- “The BIS said it is impossible to know when the next eruption of stress will occur, or how intense it will be, but its early warning indicator for banking crises needs watching.” – bto: In Anbetracht der noch höheren Verschuldung und des verschossenen Pulvers der Notenbanken dürfte es ein wahrer Sturm werden, der 2009 in den Schatten stellt.

- “Credit-to-GDP gaps have reached levels signalling elevated risks in a number of emerging market economies. In most cases large credit gaps coincided with sizeable property price gaps (…) The BIS stress model measures how far credit growth has raced ahead of trend rates for each economy. It has reached 30.3 in Hong Kong, 24.6 in China, 14.1 in Canada, 11.3 in Thailand, 9.7 in Malaysia, 9.3 in Indonesia, 9.0 in Mexico, and 7.2 in Turkey. (…) Any reading above 10 percentage points of GDP is a red alert. The gauge flags trouble three years in advance. The longer it goes on, the worse it is.” – bto: und damit die Crashgefahr.

- “While the BIS says such a rate surge is unlikely, some analysts warn that the People’s Bank of China (PBOC) may be forced to shadow Fed rate rises.” – bto: Ich denke das nicht, weil dann in China wirklich eine Krise droht. Zwar kann der Staat dort locker einspringen, dennoch hätte es erhebliche Konsequenzen.

- “The dollar itself acts as a kind of ‚fear gauge‘. When it strengthens, banks in Europe and Asia automatically shrink their balance sheet through the complex mechanism of hedge contracts. “Global US dollar funding markets are likely to be a key pressure point during any future market stress episode. There are significant roll-over risks, as sizeable parts of banks’ US dollar funding rely on short-term instruments (repos, and currency swaps).” – bto: eine Parallele zu den Zeiten vor 2009.

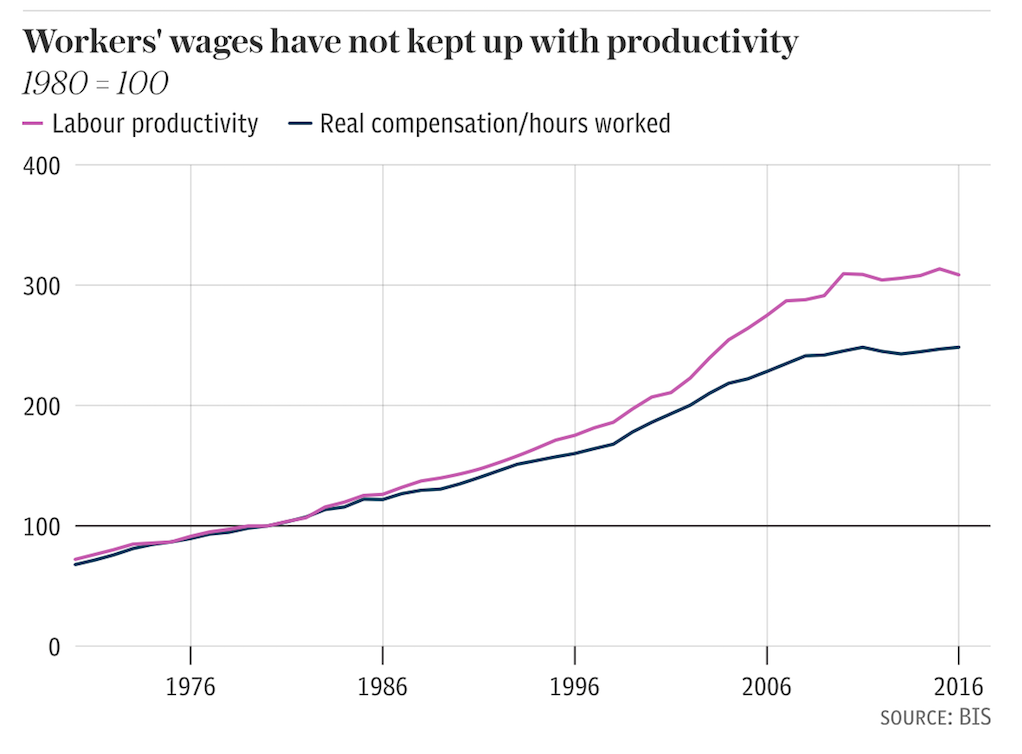

- “The BIS says an unsettling pattern has emerged over the last quarter century. Under the old ‘Phillips Curve’ model, wage growth would pick up late in the cycle as the economy reached full employment and closed the ‘output gap‘.” – bto: was aber nicht eintritt, wie wir gerade auch in den USA sehen (wobei man die dortigen Arbeitslosenzahlen eben nicht für bare Münze nehmen darf).

- “Globalisation has suppressed the inflation warning signal. The entry of two billion people into the integrated global economy from China and Eastern Europe has dampened wage growth.” – bto: Auch dies ist bekannt, allerdings könnte sich das in den kommenden Jahren ändern. Hier das dazugehörige Chart der BIZ:

Quelle: The Telegraph

- Es schlägt sich an den Finanzmärkten nieder: “The Shiller ratio is approaching 30, double the median level for the last 130 years.” – bto: Auch das habe ich intensiv beleuchtet!

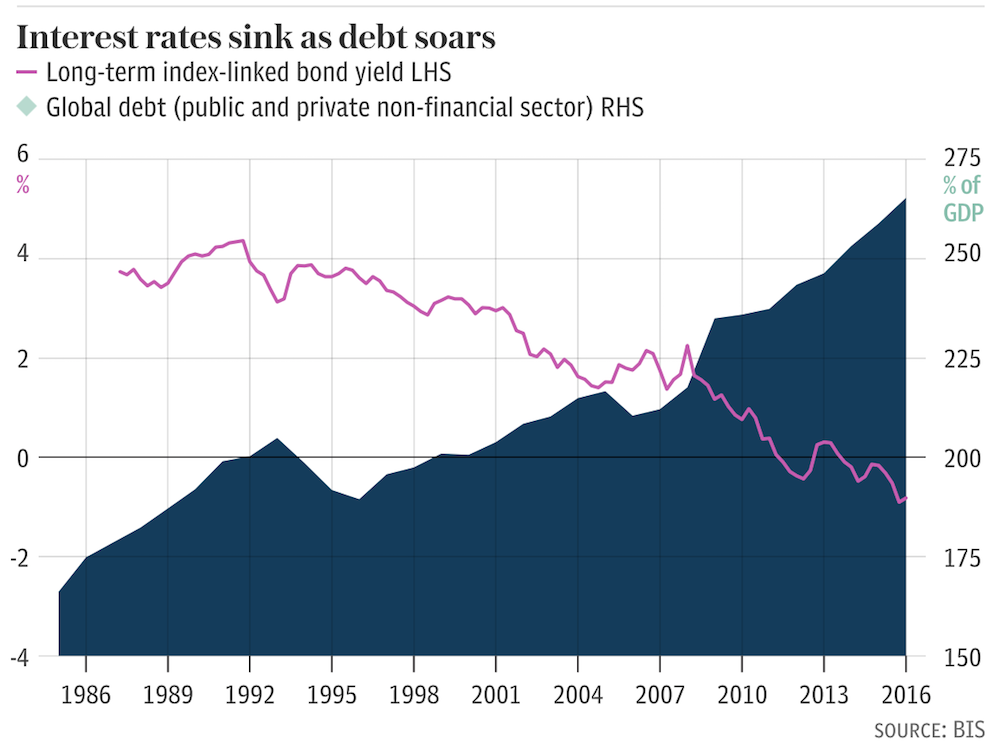

- “The implicit BIS critique is that the big central banks misread the globalisation era. They have a bias towards easy money. They react asymmetrically, letting assets booms run, but stepping in with maximum stimulus in busts.” – bto: und haben uns damit in die Eiszeit getrieben, statt sie zu verhindern. Je tiefer der Zins, desto höher die Schulden. Je höher die Schulden, desto tiefer MUSS der Zins sein:

- “(…) Fed and others have made a mess of ‘intertemporal’ balances. They have drawn forward prosperity from the future. It takes ever lower real interest rates with each cycle to hold the system together. At some point the limit arrives.” – bto: Und sollte das in diesem Herbst so kommen, dürfte der Endpunkt näher sein, als wir es uns heute vielleicht vorstellen können.

- “The BIS says only the way for the world to dig itself out of this hole is to raise productivity growth from current stagnant levels. Countries must reform and shift fiscal policy from consumption to investment.” – bto: Ach wie schön wäre es doch, aus den Problemen herauszuwachsen! Das wünsche ich mir auch. Doch angesichts von Demografie und Produktivität ist das schwer vorstellbar. Es bleiben: Pleiten, Schuldenschnitte, Steuern und Inflation (so man Letztere hinbekommt, was nur über die Zerrüttung von Vertrauen geht!)

bto: eine erneute Warnung, die nicht gehört werden wird. Es ist aber ohnehin zu spät. Unsere Titanic kann nicht mehr vor dem Eisberg gestoppt werden. Fragt sich nur, wie lange die Musik noch spielt. Lasst uns tanzen!

→ The Telegraph: “Next global financial crisis to hit with a ‘vengeance’, warns BIS”, 25. Juni 2017