Aktien bleiben das beste Investment auf lange Sicht

„The History and Future of Debt“ lautet der Titel der diesjährigen Studie der Deutschen Bank zu den langfristigen Renditen von Anlageklassen. Heute Morgen besprach ich den Teil, der sich mit der Entwicklung der weltweiten Verschuldung und den sich daraus ergebenden – unerfreulichen – Konsequenzen beschäftigt hat. Nun zur Frage, welche Schlüsse aus diesen Szenarien für die Geldanlage zu ziehen sind:

- Zunächst die Essenz der Überlegungen in der Studie bisher: “(…) essentially we will move from a period (post- GFC) when money was printed to buy government bonds to a period when money will be printed to effectively finance spending in the economy. So there will be even more debt in the global economy relative to GDP than we have today, or – at best – we might maintain current high debt levels if countries are uber-aggressive on financial repression. This will likely be most effective if the authorities can ensure that we have much lower yields than nominal GDP, mirroring the 1946-1980 period.” – bto: Das werden sie probieren, aber es ist unsicher, ob es gelingt.

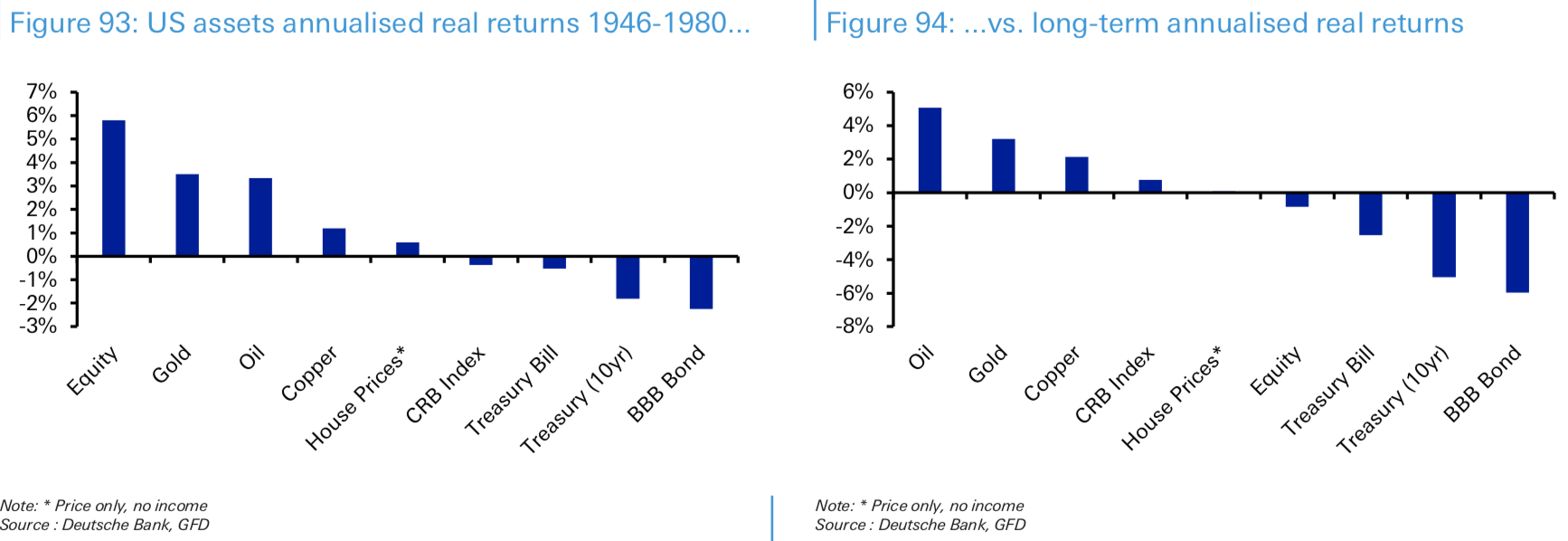

- “(…) it’s worth examining this 1946-1980 period for investment returns – in comparison with long-term annualised real returns. Clearly the two periods have many differences, but it gives us some context to judge potential investment implications.” – bto: Und das machen sie zunächst mit dieser vergleichenden Darstellung der Erträge verschiedener Assetklassen in der Periode, verglichen mit dem langfristigen Durchschnitt:

Quelle: Deutsche Bank

- “Over such a long period, it would be strange if equities were not the best performer, but the real returns were very slightly below their long-term average. It’s no surprise given everything we’ve discussed in this report, to see very poor real returns in fixed income – -1.8% p.a. for 10-year Treasuries – shocking levels of wealth destruction in real terms. BBB returns are more negative, but our series has a 30-year duration so the comparision is slightly misleading.” – bto: Es ist klar, dass man mit Nominalwerten in solchen Zeiten gekniffen ist. Für die Zukunft erwarte ich aber korrespondierende Eingriffe in anderen Märkten vor allem bei Immobilien. Gerade dort wird die Politik „korrigierend“ wirken, vor allem mit Blick auf die Vermögensverteilung, die in einem solchen Szenario zwangsläufig weiter auseinanderlaufen muss.

- “On the positive side, commodities – particularly oil and gold – outperformed their long-term average returns by c. 5% p.a. and c.3% p.a. for three and a half decades, respectively. So on a relative basis, commodities will likely be the biggest winner.” – bto: Kann sein, muss nicht sein. Denn wir haben es zugleich mit einem fundamentalen Wandel in der Welt zu tun. Gerade der Kampf gegen den Klimawandel dürfte einigen Rohstoffen nicht helfen, beispielsweise Öl. Gold könnte hingegen profitieren, allerdings ist gerade auch hier mit Repressionen zu rechnen. Im historischen Zeitraum war der private Goldbesitz übrigens auch beschränkt.

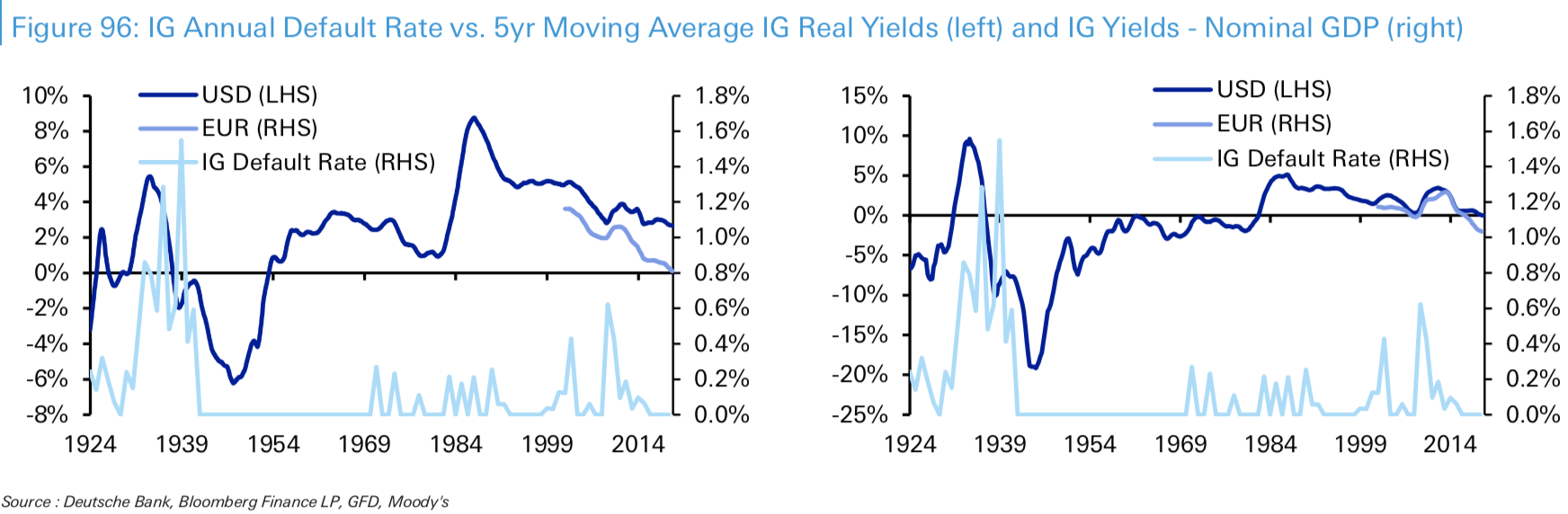

- Dann kommt die Deutsche Bank mit einem interessanten Gedanken: Es lohnt sich in BBB-Papier (oder schlechter) zu investieren, weil es eben kein größeres Risiko gibt (wie auch ich verschiedentlich vermutet habe), sondern im Gegenteil das billige Geld, das Konkursrisiko senkt: “One of the implications of real yields remaining negative for a prolonged time is that default rates for non-government entities should stay structurally very low (…) there is strong evidence to suggest that defaults have been structurally much lower when yields are well below inflation and nominal activity. The opposite is also true.” – bto: Das ist die Vor-Form des Zombiephänomens. Denn natürlich ist es für alle Schuldner leichter, wenn Geld real nichts kostet. Je schwächer auf der Brust, desto größer der relative Nutzen. Andererseits fehlt in dieser Betrachtung meines Erachtens das deutlich höhere Risiko von Panik am Markt, wenn es Zweifel gibt. Das könnte dann nämlich angesichts der geringeren Liquidität der Marktmacher zu einem Problem werden. Da passt der Vergleich nicht, denn damals waren wir noch nicht so weit mit der „financialisation“ wie heute.

Quelle: Deutsche Bank

- Darüber hinaus enthält die Studie weitere interessante Fakten. Unter anderem die Feststellung, dass Europa seit der Euroeinführung den USA immer mehr hinterherhinkt: “Since the Euro was introduced in 1999, there is little doubt that equity returns in Europe have been disappointing. (…) Only Austria and France have outperformed the US, with the remainder of the Eurozone countries in our analysis underperforming the UK in real terms. Portugal (-0.6% p.a.) has actually failed to provide positive real returns since the introduction of the single currency more than 20 years ago. (…) In addition, both Italy and Spain have seen real returns of less than +1%, and Ireland has only mustered +1.3% annualised real returns. Such poor returns for the peripheral Eurozone economies’ equity markets, especially those still in negative territory after more than 20 years, is a worrying statistic for the supporters of the single currency.” – bto: Es zeigt, wie schlecht die fundamentale Entwicklung in der Eurozone ist. Ich bleibe dabei, dass es besser ist, sich global auszurichten.

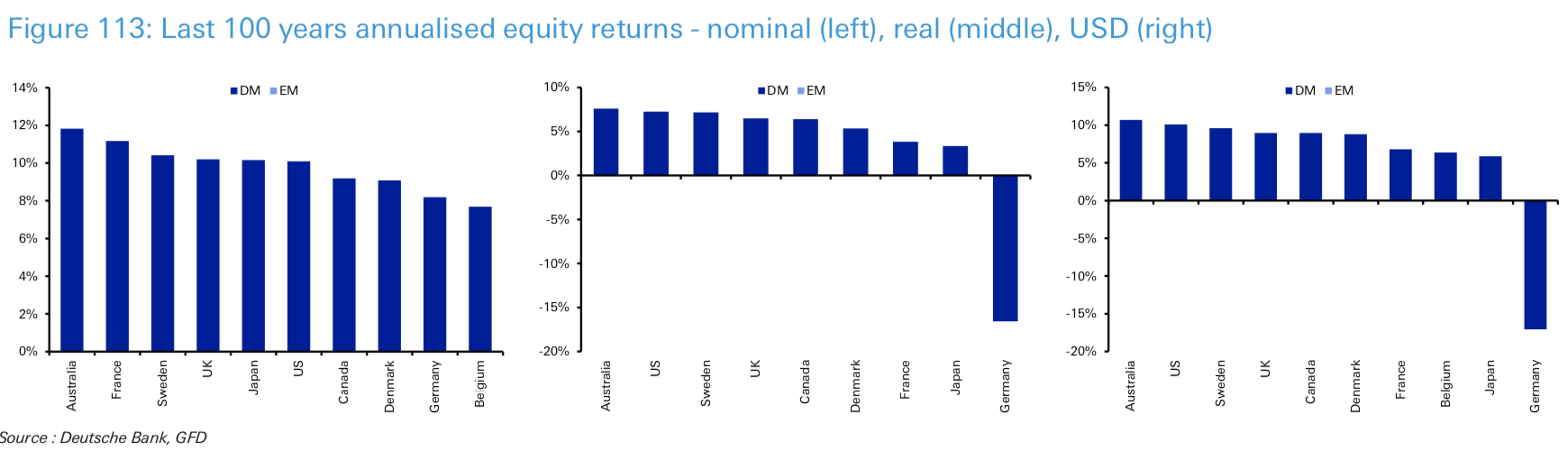

- Dort nämlich erweisen sich Aktien auf lange Sicht als beste Assetklasse. Abgesehen von Deutschland, wobei es natürlich ausgesprochen trübe 100 Jahre waren. Andere Anlagen waren da noch deutlich schlechter (Anleihen: Totalverlust, und zwar gleich zweimal. Immobilien: Man brauchte doppeltes Glück, nicht zerbombt und dann im Westteil gelegen):

Quelle: Deutsche Bank

Deshalb bleibe ich trotz hoher Bewertungen und zweifellos gegebener Risiken für einen äußerst turbulenten Börsenherbst bei der Auffassung, dass man auf mittlere und lange Sicht nicht an einem Bestand internationaler Aktien vorbeikommt, will man Vermögen erhalten.